SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера sha

Художественные фильмы про трейдинг и трейдеров

- 06 ноября 2012, 20:49

- |

Список фильмов про трейдеров- приятного просмотра на досуге!

«Аферист»

«Уолл-Стрит. Деньги не спят»

( Читать дальше )

«Аферист»

«Уолл-Стрит. Деньги не спят»

( Читать дальше )

- комментировать

- ★41

- Комментарии ( 21 )

Раскрыта тайна проскальзывания!!!

- 06 ноября 2012, 16:10

- |

:) Излишний пессимизм порой не дает вам заработать больше денег, чем вы бы потеряли при черезчур оптимистичном подходе! :)

Очередное НЕнаучное исследование. В этот раз на тему проскальзывания. Анализ различных подходов и пример из личного опыта. И ещё: мой рабочий сайз более 100 контрактов, но ни разу не превысил пока 200 пунктов в одной стратегии. В начале текста я рассуждаю о необходимости проскальзывания вообще, а в конце о том, когда стоит начинать учитывать проскальзывание в тестах и почему.

Просматривал я тут интернеты на вопрос проскальзывания. Поразительно, многие пихают его сразу в систему на этапе начальной разработки! И ещё более удивительны трейдеры, которые проскальзывание вообще не учитывают. Я уже писал об этом несколько слов, хочу повторить свою мысль: не надо бездумно вставлять 100 пунктов по РТС на круг в тесты! Важно помнить, что системы бывают разные, соответственно, должен быть разный подход к разработке этих систем. Вообще, трейдеры, исследующие данную тему, часто приходят к выводу, что чем меньше сделок у системы, тем меньше будет проскальзывание. И, соответственно, чем больше система приносит в среднем за одну сделку, тем менее чувствительна она будет к дополнительным затратам на исполнение. Это, конечно, всё хорошо, «спасибо, кэп» скажите вы. Но интересно всё же, как работать с остальным системами, у которых не 20 сделок в год по +2000 пунктов в среднем каждая.

( Читать дальше )

Очередное НЕнаучное исследование. В этот раз на тему проскальзывания. Анализ различных подходов и пример из личного опыта. И ещё: мой рабочий сайз более 100 контрактов, но ни разу не превысил пока 200 пунктов в одной стратегии. В начале текста я рассуждаю о необходимости проскальзывания вообще, а в конце о том, когда стоит начинать учитывать проскальзывание в тестах и почему.

Просматривал я тут интернеты на вопрос проскальзывания. Поразительно, многие пихают его сразу в систему на этапе начальной разработки! И ещё более удивительны трейдеры, которые проскальзывание вообще не учитывают. Я уже писал об этом несколько слов, хочу повторить свою мысль: не надо бездумно вставлять 100 пунктов по РТС на круг в тесты! Важно помнить, что системы бывают разные, соответственно, должен быть разный подход к разработке этих систем. Вообще, трейдеры, исследующие данную тему, часто приходят к выводу, что чем меньше сделок у системы, тем меньше будет проскальзывание. И, соответственно, чем больше система приносит в среднем за одну сделку, тем менее чувствительна она будет к дополнительным затратам на исполнение. Это, конечно, всё хорошо, «спасибо, кэп» скажите вы. Но интересно всё же, как работать с остальным системами, у которых не 20 сделок в год по +2000 пунктов в среднем каждая.

( Читать дальше )

Качественная оценка занятости в США - плохи дела!

- 06 ноября 2012, 16:10

- |

Все еще радуетесь данным по американскому рынку труда? Тогда этот обзор для вас. Да, количественная посткризисная оценка занятости может показаться вполне сносной, но, заглядывая в глубины отчетов американского Бюро Статистики Труда (BLS), становится очевидно, что с качественной стороной вопроса дела обстоят куда хуже. Пойдем по порядку.

Возрастная структура рабочей силы: “бэби-бумеры” не уходят на пенсию

При рассмотрении структуры американского рынка труда с точки зрения его возрастной структуры выявляется одна очень интересная тенденция, зародившаяся более 10 лет назад, и принявшая новые масштабы после кризиса 2008 г.

Это тенденция проявляется в виде сокращения количества занятых в возрасте от 24-54 лет, т.е. наиболее молодого, активного и работоспособного слоя населения, и рост числа занятых в возрасте 55 лет и выше (поколение “бэби-бумеров” 1950-х). Что вы можете сказать по поводу этих графиков?

( Читать дальше )

Возрастная структура рабочей силы: “бэби-бумеры” не уходят на пенсию

При рассмотрении структуры американского рынка труда с точки зрения его возрастной структуры выявляется одна очень интересная тенденция, зародившаяся более 10 лет назад, и принявшая новые масштабы после кризиса 2008 г.

Это тенденция проявляется в виде сокращения количества занятых в возрасте от 24-54 лет, т.е. наиболее молодого, активного и работоспособного слоя населения, и рост числа занятых в возрасте 55 лет и выше (поколение “бэби-бумеров” 1950-х). Что вы можете сказать по поводу этих графиков?

( Читать дальше )

Преимущество в интуитивном трейдинге

- 06 ноября 2012, 14:55

- |

Механический трейдинг как антитеза интуитивного трейдинга.

К какому бы типу не относилась торговая стратегия, суммарный результат ее прибыльных сделок должен превосходить суммарный результат убыточных сделок, т.е. иметь статистическое преимущество. Любая торговая стратегия эксплуатирует «дыры эффективности»: потенциально полезную информацию, которая по какой-либо причине недоступна или в той или иной степени игнорируется рынком, п.э. не (полностью) отражена в рыночной цене, и таким образом может быть использована для получения спекулятивной прибыли.

Механический (алгоритмический) и интуитивный подходы в трейдинге не только по разному эксплуатируют рыночную неэффективность, но и по разному подходят к ее выявлению…

Алгоритмический трейдер всегда находит неэффективность на исторических данных. После этого создает торговый алгоритм, позволяющий извлекать из данной неэффективности прибыль, и использует его в реальном времени и торговле. Когда данный алгоритм согласно критериям трейдера становится не рентабельным, он может быть изменен в случае модификации используемой рыночной неэффективности или выброшен в мусорную корзину в случае полного исчезновения неэфективности. Поскольку большинство «дыр эффективности» представляет собой не инсайдерскую и не иную эксклюзивную, а общедоступную информацию, по какой-то причине недооцененную рынком, как правило, такая информация рано или поздно обращает на себя внимание участников рынка. Чем более активно начинает эксплуатироваться данная неэффективность, тем менее рентабельной она становится. Нестабильность рыночных «дыр эффективности» влечет необходимость периодического изменения параметров алгоритма или отказа от него. В связи с этим механическая торговая стратегия (алгоритм) всегда более специфична: она работает на ограниченном количестве рынков, таймфреймов и в течение ограниченного периода времени.

( Читать дальше )

К какому бы типу не относилась торговая стратегия, суммарный результат ее прибыльных сделок должен превосходить суммарный результат убыточных сделок, т.е. иметь статистическое преимущество. Любая торговая стратегия эксплуатирует «дыры эффективности»: потенциально полезную информацию, которая по какой-либо причине недоступна или в той или иной степени игнорируется рынком, п.э. не (полностью) отражена в рыночной цене, и таким образом может быть использована для получения спекулятивной прибыли.

Механический (алгоритмический) и интуитивный подходы в трейдинге не только по разному эксплуатируют рыночную неэффективность, но и по разному подходят к ее выявлению…

Алгоритмический трейдер всегда находит неэффективность на исторических данных. После этого создает торговый алгоритм, позволяющий извлекать из данной неэффективности прибыль, и использует его в реальном времени и торговле. Когда данный алгоритм согласно критериям трейдера становится не рентабельным, он может быть изменен в случае модификации используемой рыночной неэффективности или выброшен в мусорную корзину в случае полного исчезновения неэфективности. Поскольку большинство «дыр эффективности» представляет собой не инсайдерскую и не иную эксклюзивную, а общедоступную информацию, по какой-то причине недооцененную рынком, как правило, такая информация рано или поздно обращает на себя внимание участников рынка. Чем более активно начинает эксплуатироваться данная неэффективность, тем менее рентабельной она становится. Нестабильность рыночных «дыр эффективности» влечет необходимость периодического изменения параметров алгоритма или отказа от него. В связи с этим механическая торговая стратегия (алгоритм) всегда более специфична: она работает на ограниченном количестве рынков, таймфреймов и в течение ограниченного периода времени.

( Читать дальше )

Большое космическое )...объяснение.

- 06 ноября 2012, 13:37

- |

С учётом прим внизу.

Пишу, что я имел в виду в посте

http://smart-lab.ru/blog/85733.php

когда писал о возможном выносе вверх.

Если посмотреть на профили большинства бумаг, ну например, Сбер, Лук то видно, что рынок в принципе с сентября стоит на одном месте( аналог ферваля- марта). Некоторые бумаги типа НЛМК, РИ сходили( почти) на уровни 31 августа-5 сентября и вернулись в проторговку. Про тех, кто упал и НЕ отжался — пока забудем))).

Проторговка сентября по своей сути ( имхо), конечно, была и есть раздачей — см, напрмер, на золото или евру и на все упавшие бумаги. Их раздали( по факту). А остальные исчо) нэт).

В ситуации, когда Игрок Другого Временного Периода не может отдать толпе ( в проторговке) у него остаётся единственный шанс заставить моих друзей))) ( против которых я ВСЕГДА играю) — управляющих ( инститьюшн с клиентами) купить на хаях — нет других субектов на рынке! Принуждение к лонгу осуществляется методом Роснефти))) — ни шагу назад. Управляющие в безвыходном положении: деньги у них есть — купить ничего не могут. Ещё мгновение)))) и они могут начать хапать с оферов. В этот момент Кукл переставит офера в космос и рынок взовьётся!)))). И это будет его ( рынка) концом — в прямом и переносном смысле, т.к. если Кукл отдаст управляющим, то потом он погонит рынок вниз ( при продаже Кукл остаётся в нетто шорте).

( Читать дальше )

Пишу, что я имел в виду в посте

http://smart-lab.ru/blog/85733.php

когда писал о возможном выносе вверх.

Если посмотреть на профили большинства бумаг, ну например, Сбер, Лук то видно, что рынок в принципе с сентября стоит на одном месте( аналог ферваля- марта). Некоторые бумаги типа НЛМК, РИ сходили( почти) на уровни 31 августа-5 сентября и вернулись в проторговку. Про тех, кто упал и НЕ отжался — пока забудем))).

Проторговка сентября по своей сути ( имхо), конечно, была и есть раздачей — см, напрмер, на золото или евру и на все упавшие бумаги. Их раздали( по факту). А остальные исчо) нэт).

В ситуации, когда Игрок Другого Временного Периода не может отдать толпе ( в проторговке) у него остаётся единственный шанс заставить моих друзей))) ( против которых я ВСЕГДА играю) — управляющих ( инститьюшн с клиентами) купить на хаях — нет других субектов на рынке! Принуждение к лонгу осуществляется методом Роснефти))) — ни шагу назад. Управляющие в безвыходном положении: деньги у них есть — купить ничего не могут. Ещё мгновение)))) и они могут начать хапать с оферов. В этот момент Кукл переставит офера в космос и рынок взовьётся!)))). И это будет его ( рынка) концом — в прямом и переносном смысле, т.к. если Кукл отдаст управляющим, то потом он погонит рынок вниз ( при продаже Кукл остаётся в нетто шорте).

( Читать дальше )

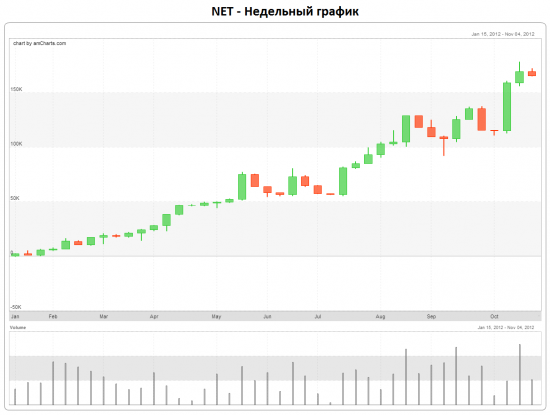

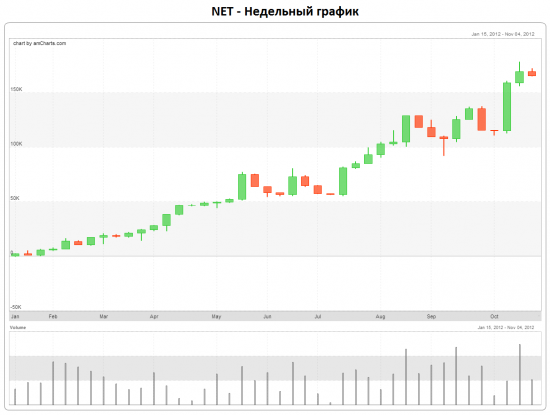

10 Месяцев с PennyStock - 164 000$

- 06 ноября 2012, 11:32

- |

Прошло 10 Месяцев с момента старта депозита в 3500$.

1080HD

Были как взлеты так и падения. Из 42 Недель, только 15 минусовых, это естественно, где большие прибыли там есть и риски.

А вот как все начиналось:

450% за 1 месяц http://www.youtube.com/watch?v=mBDF3UkRTy4

73k за 5 месяцев http://www.youtube.com/watch?v=d2qXE4ROaFI

1080HD

Были как взлеты так и падения. Из 42 Недель, только 15 минусовых, это естественно, где большие прибыли там есть и риски.

А вот как все начиналось:

450% за 1 месяц http://www.youtube.com/watch?v=mBDF3UkRTy4

73k за 5 месяцев http://www.youtube.com/watch?v=d2qXE4ROaFI

10 уроков от Альберта Эйнштейна на каждый день!

- 05 ноября 2012, 23:34

- |

1. Человек, который никогда не ошибался, никогда не пробовал сделать что-нибудь новое.

Большинство людей не пробует делать ничего нового из-за страха ошибиться. Но этого не надо бояться. Зачастую человек, потерпевший поражение, узнает о том, как побеждать больше, чем тот, к кому успех приходит сразу.

2. Образование — это то, что остается после того, когда забываешь все, чему учили в школе.

Через 30 лет вы совершенно точно забудете все, что вам приходилось изучать в школе. Запомнится только то, чему вы научились сами.

3. В своем воображении я свободен рисовать как художник. Воображение важнее знания. Знание ограничено. Воображение охватывает весь мир.

Когда понимаешь насколько далеко человечество продвинулось с пещерных времен, сила воображения ощущается в полном масштабе. То, что мы имеем сейчас, достигнуто с помощью воображения наших прадедов. То, что у нас будет в будущем, будет построено с помощью нашего воображения.

( Читать дальше )

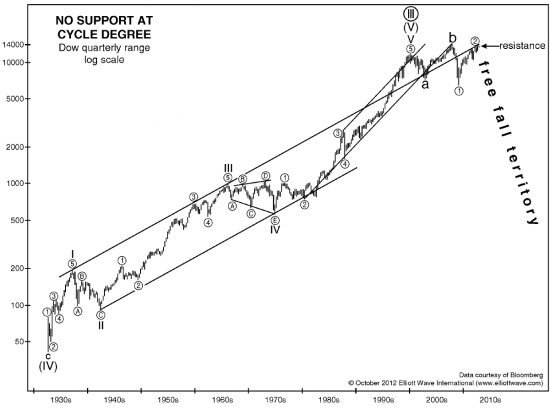

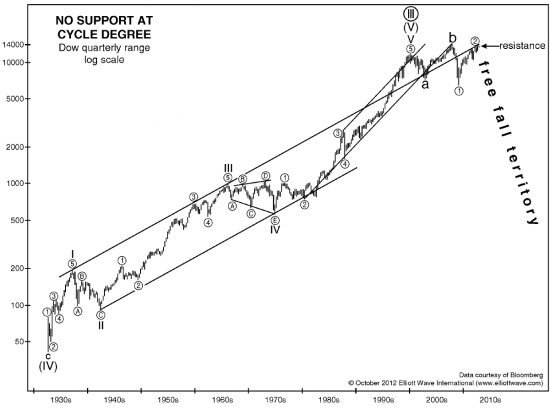

Зона свободного падения Доу до 500

- 05 ноября 2012, 22:45

- |

По классике коррекция суперцикла после растянутой 5-й волны должна быть до уровня начала 4-й волны, т.е. ниже 500 пунктов по DJ. Проторговок выше нет:)

психология трейдинга: Когнитивные искажения

- 05 ноября 2012, 21:35

- |

Когнити́вные искаже́ния — это систематические ошибки в мышлении или шаблонные отклонения в суждениях, которые происходят в определённых ситуациях. Существование большинства из этих когнитивных искажений было описано учёными, а многие были доказаны в психологических экспериментах.

Когнитивные искажения являются примером эволюционно сложившегося ментального поведения. Некоторые из них выполняют адаптивную функцию, поскольку они способствуют более эффективным действиям или более быстрым решениям. Другие, по-видимому, происходят из отсутствия соответствующих навыков мышления, или из-за неуместного применения навыков, бывших адаптивными в других условиях.

Я постарлся написать комментарии к искажениям. Дополняйте вашими мнениями-я их добавлю.

Искажения, связанные с поведением и принятием решений

( Читать дальше )

Когнитивные искажения являются примером эволюционно сложившегося ментального поведения. Некоторые из них выполняют адаптивную функцию, поскольку они способствуют более эффективным действиям или более быстрым решениям. Другие, по-видимому, происходят из отсутствия соответствующих навыков мышления, или из-за неуместного применения навыков, бывших адаптивными в других условиях.

Я постарлся написать комментарии к искажениям. Дополняйте вашими мнениями-я их добавлю.

Искажения, связанные с поведением и принятием решений

- Иллюзия контроля — тенденция людей верить, что они могут контролировать или, по крайней мере, влиять на результаты событий, на которые они на самом деле влиять не могут.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал