Избранное трейдера Александр

10 картинок дня, или Бойкот турецких товаров

- 25 февраля 2021, 09:03

- |

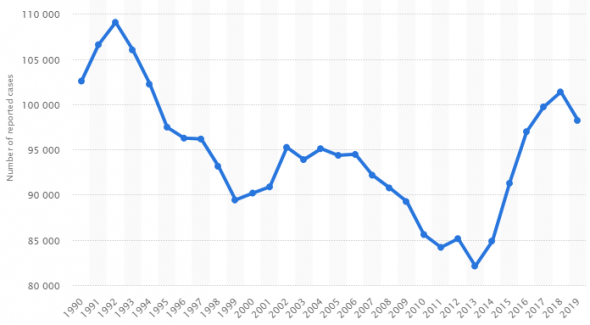

Number of reported forcible rape cases in the United States from 1990 to 2019

---

Котировки золота — всего лишь производная от доходности американских трежаков. Торгуешь золотом? Следи за гособлигациями США.

Жёлтая линия — золото за тройскую унцию.

Белая линия — реальная доходность 10-летних американских гособлигаций. Реальная доходность — то есть с поправкой на инфляцию. Поэтому она отрицательная — инфляция сжирает больше, чем капает денег владельцу трежерис.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

⭐️ Как выбрать акции для покупки с помощью отчёта 8-K

- 23 февраля 2021, 16:44

- |

Добрый день, друзья!

Мой пост об отчетах 10-K, 10-Q и 8-K американских эмитентов (https://smart-lab.ru/blog/677043.php) вызвал достаточно большой отклик среди Смарт-Лабовцев (68 ⭐️ + 326 ❤️). Поэтому выполняю своё обещание и рассказываю о методике анализа отчетов 8-К, которая в прошлом году принесла мне 50% годовых в долларах США (https://smart-lab.ru/blog/668157.php).

Внимание: лонгрид. Если у Вас в данный момент нет возможности на 15 минут сосредоточиться на изучении достаточно сложной информации – лучше добавить пост в избранное и вернуться к его прочтению позже.

В прошлый раз мы пришли к выводу о том, что отчеты 10-K содержат только прошлые данные, в силу чего информация, отражённая в них, уже заложена в текущие котировки акций. А с учётом того, что изучение формы 10-K является достаточно трудоёмким процессом, то для частного инвестора эта форма теряет всякий смысл.

( Читать дальше )

Опционы. Текущий рейтинг методов расчета исторической волатильности HV

- 23 февраля 2021, 12:20

- |

Свои выводы я представил на завтраке инвестора у Алины Ананьевой.

Были рассмотрены восемь активов на различных рынках и период с 2010 по 2016 гг.

Методы сравнивались по критерию наименьшей ошибки прогноза будущей волатильности.

Лучшими подходами по моему мнению оказались методы господина Твардовского, господина Механизатора, экспоненциальный способ, а также усреднение этих трех прогнозов. Сейчас мне стало любопытно, насколько я оказался прав тогда в своих выводах.

Для теста я взял часовые свечки различных активов с января 2017г. по январь 2021г.

Основные выводы представлены ниже, объяснения и таблички следуют за ними.

Выводы

1. В общем рейтинге с учетом всех рынков первое место занял метод усредняющий три прогноза: г-на Твардовского, г-на Механизатора и экспоненциальный.

2. Подход г-на Твардовского с подобранным мной множителем подтвердил свою прогнозную силу на различных рынках. Для российского рынка акций и фьючерсов данный метод оказался наилучшим. Для commodities, индексов и американских акций этот подход вошел в тройку лучших. Для дневного таймфрейма подход г-на Твардовского оказался самым точным для выбранной группы из пяти активов.

3. Экспоненциальный метод также доказал свою полезность, заняв третье место в общем рейтинге. Для американских акций прогнозы в рамках данного подхода оказались самыми точными.

4. Подход г-на Механизатора с выбранным мной множителем уступил лидерские позиции другим методам, но оказался полезен при совместном использовании с другими способами .

5. Для часового таймфрейма популярные подходы Parkinson, Yang-Zhang, Rogers-Satchell и Garman-Klass в большинстве случаев оказались хуже даже базового метода расчета исторической волатильности. Впрочем, для дневного таймфрейма показатели этих методов (в частности, подхода

( Читать дальше )

ТЕПЛОВАЯ КАРТА ОПЦИОНОВ И ДРУГИЕ ПОЛЕЗНОСТИ

- 21 февраля 2021, 11:51

- |

Сегодня будет мало слов и много картинок.

Реклама:

Живёт на свете человек и… боится опционов. Не бойся!

Можно попробовать покупки в день экспирации. Понятно, что жестко и очень резко, но зато понимание придёт намного быстрее. Самое главное — риск ограничен премией! Что бы не случилось — больше премии потерять невозможно! (Это тебе не отрицательные цены на нефть).

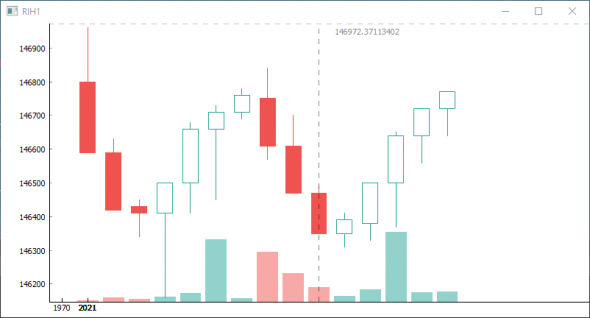

Пример: RI145000BN1, т.е. 145-й пут на РТС

В день экспирации если фьючерс не снизится ниже 145000, то опцион будет в итоге стоить 0.

В последний час торгов в четверг 18.02.2021 фьючерс ныряет ниже цены страйк (см. вставку с ФЬЮЧом) и опцион начинает резко дорожать. Кратно! Можно было купить по 70-200, а продать по 500-750. НО! Надо успеть скинуть вовремя, ибо опцион теряет стоимость очень быстро на обратном движении.

( Читать дальше )

Где теперь смотреть денежную массу М1 и М2 США ? Динамика М1, М2 США по 01 февраля 2021г

- 21 февраля 2021, 09:12

- |

информация выходила с задержкой 10 дней.

https://www.federalreserve.gov/releases/h6/current/default.htm

На сайте ФРС последняя информация — на 01 02 2021г.

Уже вторую неделю не обновляется информация.

Кто в курсе, где смотреть денежную массу США с февраля 2021г. ?

М2 США за последние полгода росла в темпе 14% годовых.

М1 за последние полгода росла в темпе более 200% годовых.

Ден. масса М1 — это средства доступные для платежа (нал., б/н).

Ден. масса М2 = М1 + депозиты.

М2 минус М1 равно депозиты (т.е. американцы тралили депозиты).

Динамика М1 США.

( Читать дальше )

Данные из QUIK в Python. Построение Дельта графика.

- 20 февраля 2021, 17:35

- |

Построение нестандартных графиков в Python при помощи библиотеки finplot.

Построение нестандартных графиков в Python при помощи библиотеки finplot.Можно строить почти любые нестандартные графики: Range, Renco, Delta.

В качестве примера скрипт для построения Дельта графика.

График строиться с момента запуска по поступающим данным из таблицы обезличенных сделок.

Для получения данных из КВИКа используется PythonServer Евгения Шибаева (огромное спасибо автору!!!)

Тапками не кидайтесь, программировать только учусь.

# В КВИКе запускаем луа-скрипт QuikLuaPython.lua

import socket

import threading

from datetime import datetime, timezone

import pandas as pd

import finplot as fplt

fplt.display_timezone = timezone.utc

class DeltaBar():

def __init__(self):

self.df = pd.DataFrame(columns='date_time open high low close delta delta_time_sec'.split(' '))

self.df.loc[len(self.df)] = [0, 0, 0, 0, 0, 0, 0]

def parser(self, parse):

if parse[0] == '1' and parse[1] == 'RIH1':

if abs(self.df.iloc[len(self.df) - 1]['delta']) >= 500:

self.df.loc[len(self.df)] = [0, 0, 0, 0, 0, 0, 0] # Добавляем строку в DF

self.df.iloc[len(self.df) - 1]['close'] = float(parse[4]) # Записываем последнюю цену как цену close бара

if self.df.iloc[len(self.df) - 1]['date_time'] == 0:

self.df.iloc[len(self.df) - 1]['date_time'] = \

datetime.strptime(f'{parse[7]} {parse[8][0:-1]}', "%d.%m.%Y %H:%M:%S.%f").replace(microsecond=0)

if self.df.iloc[len(self.df) - 1]['open'] == 0:

self.df.iloc[len(self.df) - 1]['open'] = float(parse[4])

if float(parse[4]) > self.df.iloc[len(self.df) - 1]['high']:

self.df.iloc[len(self.df) - 1]['high'] = float(parse[4])

if (float(parse[4]) < self.df.iloc[len(self.df) - 1]['low']) or \

(self.df.iloc[len(self.df) - 1]['low'] == 0):

self.df.iloc[len(self.df) - 1]['low'] = float(parse[4])

if parse[5] == '1026':

self.df.iloc[len(self.df) - 1]['delta'] += float(parse[6])

if parse[5] == '1025':

self.df.iloc[len(self.df) - 1]['delta'] -= float(parse[6])

self.df.iloc[len(self.df) - 1]['delta_time_sec'] = \

datetime.strptime(f'{parse[7]} {parse[8][0:-1]}', "%d.%m.%Y %H:%M:%S.%f") - \

self.df.iloc[len(self.df) - 1]['date_time']

self.df.iloc[len(self.df) - 1]['delta_time_sec'] = self.df.iloc[len(self.df) - 1]['delta_time_sec'].seconds

def service():

sock = socket.socket(socket.AF_INET, socket.SOCK_DGRAM)

sock.bind(('127.0.0.1', 3587)) # Хост-этот компьютер, порт - 3587

while True:

res = sock.recv(2048).decode('utf-8')

if res == '<qstp>\n': # строка приходит от клиента при остановке луа-скрипта в КВИКе

break

else:

delta_bar.parser(res.split(' ')) # Здесь вызываете свой парсер. Для примера функция: parser (parse)

sock.close()

def update():

df = delta_bar.df

# Меняем индекс и делаем его типом datetime

df = df.set_index(pd.to_datetime(df['date_time'], format='%Y-%m-%d %H:%M:%S'))

# print(delta_bar.df)

# pick columns for our three data sources: candlesticks and TD

candlesticks = df['open close high low'.split()]

volumes = df['open close delta_time_sec'.split()]

if not plots:

# first time we create the plots

global ax

plots.append(fplt.candlestick_ochl(candlesticks))

plots.append(fplt.volume_ocv(volumes, ax=ax.overlay()))

else:

# every time after we just update the data sources on each plot

plots[0].update_data(candlesticks)

plots[1].update_data(volumes)

if __name__ == '__main__':

delta_bar = DeltaBar()

# Запускаем сервер в своем потоке

t = threading.Thread(name='service', target=service)

t.start()

plots = []

ax = fplt.create_plot('RIH1', init_zoom_periods=100, maximize=False)

update()

fplt.timer_callback(update, 2.0) # update (using synchronous rest call) every N seconds

fplt.show()

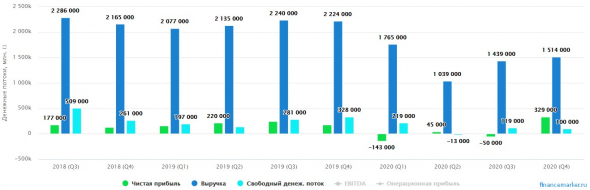

Роснефть, отчет по итогам 2020 года

- 16 февраля 2021, 13:07

- |

Вышел отчет компании по итогам 2020 года. Разберем самые важные факты.

Выручка снизилась на (33,6% г/г) до 5,76 трлн. руб. Основная причина падения — снижение добычи и падение цен на нефть в 1 полугодии.

EBITDA снизилась на (42% г/г) до 1,2 трлн. руб. Снижение показателя EBITDA вызвано в том числе увеличением налоговой нагрузки.

Чистая прибыль снизилась на (79,1% г/г) до 147 млрд. руб. На чистую прибыль оказали влияние курсовые разницы, помимо снижения операционной прибыли.

Свободный денежный поток снизился на (54,8% г/г) до 425 млрд. руб.

Спрос на нефть в ЕС восстанавливается медленно, при этом, в АТР он почти вернулся к уровням 2019 года. Спрос на нефтепродукты тоже постепенно восстанавливается.

Несмотря на достаточно сложный 2020 год, впереди у компании запуск важных проектов, которые в перспективе позитивно отразятся на денежном потоке и прибыли компании.

Ближайшие газовые проекты:

Роспан (запасы газа — 1,25 трлн. куб.м., запасы газового конденсата и нефти — 313 млн.т.). Запуск первого пускового комплекса — 1 кв. 2021 г, второго — 3кв. 2021г.

( Читать дальше )

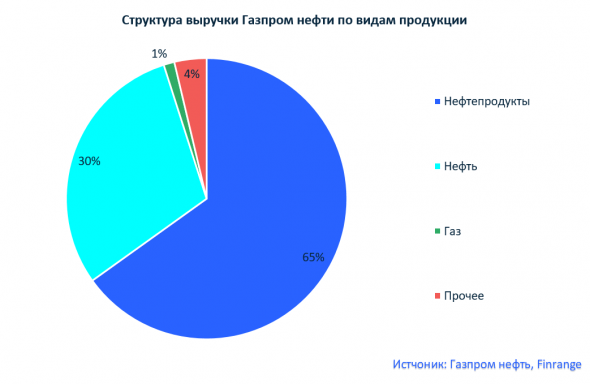

На чём зарабатывает компания Газпром нефть?

- 16 февраля 2021, 12:35

- |

Газпром нефть — это российская нефтяная компания, которая входит ТОП-5 энергетических предприятий по объемам добычи нефти и в ТОП-3 по количеству переработки нефти среди вертикально интегрированных компаний.

Производимая продукция Газпром нефти:

1.Нефтепродукты (бензин, дизельное, авиационное и судовое топливо, битум, мазут, масла, нефтехимия и т.д.)

2.Нефть

3.Газ

4.Прочее

Рынки сбыта продукции Газпром нефти:

1.Реализация в России

2.Экспорт в дальнее зарубежье

3.Экспорт в страны СНГ (Беларусь, Казахстан, Таджикистан, Киргизия, Сербия, Босния и Герцеговина, Болгария и Румыния)

( Читать дальше )

🔥 Пособие для новичков. Как нужно торговать опционы?

- 10 февраля 2021, 16:27

- |

Вряд ли это кому-то здесь будет полезно, но блог на смартлабе использую в первую очередь для себя, поэтому зафиксирую себе на память кое-какие мысли.

Как я торгую опционы?

1. Использую недельный график, мне нужно построить прогноз на 1 неделю вперед и предсказать что будет с БА с точки зрения теории вероятностей.

2. Торгую только Ri (это самый ликвидный опционный инструмент Мосбиржи).

3. Смотрю на RVI, чтобы спрогнозировать волатильность на 1 неделю вперёд для Ri.

4. За 1 день должно быть совершено не больше 2 (двух) сделок — меньше можно, больше нельзя. Зачем кормить брокера-охломона и биржу-дармоеда лишними комиссиями?

5. Для ДХ использую 2 клиринга: 14:05 и 19:05, лишь в эти два момента времени мы можем воспользоваться нашими патронами для пристрелки, если вдруг прицел немного сбился.

6. Дельту корректирую руками, мне не нужен автоматический дельта-хеджер, который работал бы постоянно.

( Читать дальше )

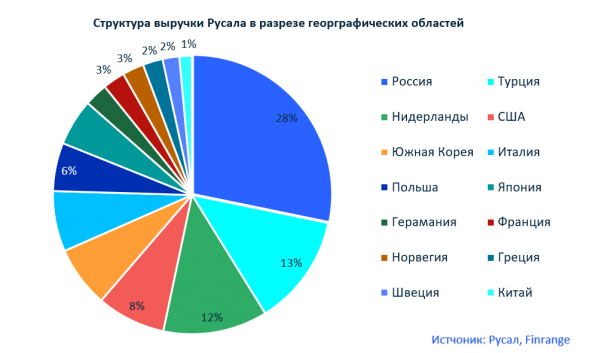

На чём зарабатывает компания Русал?

- 09 февраля 2021, 16:50

- |

Русал – ведущий российский производитель алюминия, один из крупнейших в мире.

Производимая продукция Русала:

1.Первичный алюминий и сплав

2.Алюминий

3.Фольга и другие изделия из алюминия

1.Россия

2.Турция

3.Нидерланды

4.США

5.Южная Корея

6.Италия

7.Польша

8.Япония

9.Германия

10.Франция

11.Норвегия

12.Греция

13.Швеция

14.Китай

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал