Избранное трейдера Александр

Подводные камни которые могут встретиться при инвестировании в ETF фонды

- 06 мая 2020, 11:21

- |

- комментировать

- ★15

- Комментарии ( 7 )

С такими ставками по деньгам не ждите падения российских акций и облигаций

- 06 мая 2020, 07:10

- |

Падения российского фондового рынка – и акций, и облигаций – ждут многие. Перспективная стоимость акций и облигаций определяется прибыльностью и кредитоспособностью их эмитентов. Текущая – избытокм/недостотком свободных денег на биржевых счетах.

А деньги есть. Это график доходности сделок однодневных репо с ОФЗ. Т.е. доходности в процентах годовых, под которую деньги можно разместить на день (правильнее, на ночь) непосредственно на Московской бирже. Вчера доходность репо падала до 3-4%. Как падала она в середине марта и начале апреля. Невидимая ли это рука Банка России, деньги ли, отложенные на черный день, не особенно важно. Важно, что есть денежная подушка, которая периодически весьма заметно себя проявляет. В марте большое количество денег не позволило фондовому рынку продолжить отвесное падение за нефтью следом. Для индексов МосБиржи и РТС минимум стало 18 марта, после чего за месяц первый вырос на 20%, второй на 40%. Июньский контракт на Brentза тот же месяц упал на 20%.

( Читать дальше )

О ситуации с Баффеттом и компанией Berkshire Hathaway.

- 05 мая 2020, 12:36

- |

Уоррен Баффетт распродал акции всех авиалиний и признался в убытках. И мы должны оценить для себя текущую ситуацию и понять дальнейшие перспективы бизнеса Berkshire Hathaway. Постараюсь внести полную ясность в картину происходящего. Действительно ли Баффетт ставит на падение фондового рынка и каков расклад сил в данный момент.

Долгое время Оракул из Омахи применял один и тот же механизм зарабатывания денег. Он был более подробно освещен в книге его бывшей невестки. Суть в кратце заключалась в том, что ему нравятся компании, которые окупаются за 5 лет. P/E=5 или ниже, у вас надежная классная американская компания, с хорошей рентабельностью бизнеса, можете смело идти к Баффетту продавать свои акции. Но не все так просто. В Америке такие компании стали потихоньку исчезать. Мультипликаторы стали учитывать рост бизнеса. Уоррен стал набирать cash, чтобы приобретать их в тот момент, когда в экономике все плохо. Прибыли сменялись убытками, но он понимал, что на длительной дистанции кризис завершится и появятся докризисные показатели компаний, а также более сильные посткризисные результаты и даже оценки выше справедливых значений. Это было легко экстраполировать на будущее.

( Читать дальше )

PRObondsмонитор. ВДО

- 05 мая 2020, 07:57

- |

О, этот чудный мир высокодоходных облигаций! Доходности отличаются на 10% и более, риски мало кто адекватно предскажет. Июнь-июль, а может, уже и май – месяцы реализации этих рисков. Как мне кажется, наши облигационные портфели готовы к сложностям и готовы их преодолеть. За других не отвечу. Есть в этом списке имена, суть и наличие бизнеса которых я так и не раскусил. Но в большинстве, это компании, для бизнеса которых, как и для всего бизнеса в стране, пусть вынужденно, созданы крайне недружелюбные условия. Совершенно искренне пожелаю им удачи в бою!

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

PRObondsмонитор. Срез доходностей ОФЗ, региональных облигаций и облигаций крупнейшего бизнеса

- 05 мая 2020, 07:30

- |

5,5% ключевой ставки – ориентир для ОФЗ, которого, видимо, не избежать. И бумаги с погашениями в 2020-2023 годах уже дают доходность ниже ключевой. Тот, кто верил в развитие такого сценария и в марте не боялся покупать длинные выпуски, заработал пару десятков процентов. Я боялся. Видимо, на близких временных горизонтах стабильность в ОФЗ нам обеспечена. Дальше – интереснее. Начинается фактическое принуждение банков к покупке госбумаг. Проблема в том, что, что деньги сейчас дешевые, но их дешевизна отрывается от экономической реальности и реального же кредитного рынка. RUONIA 5,9%, вроде, в таргетированных рамках. Однако предприниматели, с которыми я общаюсь, пока не отметили снижения кредитных ставок. Отмечая при этом усложнение кредитных процедур. Рискуем свести авторитет ключевой ставки к уровню ставки рефинансирования. Устойчив ли в условиях расслоения денежного рынка сектор ОФЗ? Пока да, 5-6% доходности против инфляции в 3,5-4% — очевидная премия.

( Читать дальше )

5 классных сервисов от инвестиционного гиганта BlackRock, которые помогут оценить рынок

- 04 мая 2020, 19:56

- |

BlackRock — одна из крупнейших инвестиционных компаний в мире. Под ее управлением находится $7 трлн активов. Кроме непосредственных финансовых услуг, компания обеспечивает инвесторов аналитикой. В статье — пять интерактивных сервисов BlackRock, которые отражают глобальные тренды.

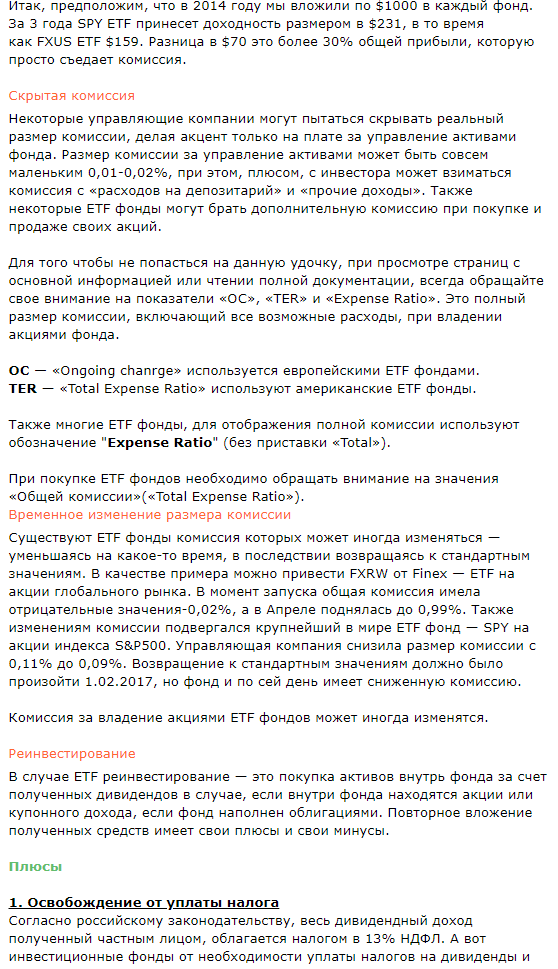

№1. Монитор геополитических рисков

Политика влияет на экономику, экономика влияет на финансовые рынки. Если где-то начинается торговая война, то котировки падают. Если в Багдаде все спокойно, а на подходе новый караван экономических соглашений — рынки растут. Отслеживать воинственность мировых настроений позволяет Geopolitical Risk Dashboard.

( Читать дальше )

Принципы Рэя Далио. Принцип 2: Используй 5 шагов, чтобы получить от жизни все что хочешь

- 01 мая 2020, 01:19

- |

👉Ставь ясные цели

👉Определи проблемы которые стоят на пути к целям и не будь толерантен к ним

👉Точно определи проблемы чтобы добраться до корня проблем

👉Разработай план который позволит обойти проблемы

👉Делай что необходимо, чтобы протолкнуть план к результату

Надо проходить этот процесс последовательно и каждый пункт по порядку (а не параллелить их). Ставишь цели — просто ставь цели. Не думай о том, как будешь их достигать. Когда определяешь проблемы — не думай как будешь их решать.

📌 2.1. Ставь ясные цели

👉2.1.А. Расставь приоритеты. Вы конечно можете взять что хотите, но не сможете забрать всё.

Выбрать цель иногда значит отказаться от чего-то менее важного.

Не думайте преследовать слишком много целей одновременно.

👉2.1.Б. Не путай цели с желаниями.

Цель — это то, что вам действительно надо достичь.

Желания — это вещи, которые могут стоять на пути ваших целей.

👉2.1.В. Определите чего вы хотите от жизни, примиряя ваши цели и желания.

👉2.1.Г. Не путайте внешние проявления успеха с успехом

👉2.1.Д. Никогда не исключайте цель, потому что она кажется вам недостижимой

👉2.1.Е. Помните: великие ожидания создают великие возможности

👉2.1.Ж. Почти ничто вас не остановит перед успехом, если вы а) гибкие б) ответственны перед собой

а) позволяет реальности учить вас. б) нужна чтобы увидеть, что если вы ошиблись, то вы сами сделали что-то не так.

👉2.1.З. Чтобы двигаться двигаться вперед, надо знать как реагировать на неудачи

✏️ Вступление

✏️ Главы 1-2. Познание рынков

✏️ Глава 3. Познание рынка и себя

✏️ Глава 4. Торговые системы

✏️ Глава 5. Расширение компании

✏️ Глава 6. Движители прогресса

✏️ Глава 7,8. О деньгах и счастье

✏️ Принцип 1: Прими реальность и работайте с ней

✏️ Принципы 1.5-1.10. Боль + рефлекия = прогресс

✏️ Принцип 2: Используй 5 шагов, чтобы получить от жизни все что хочешь

Как увидеть Сигму?

- 29 апреля 2020, 15:25

- |

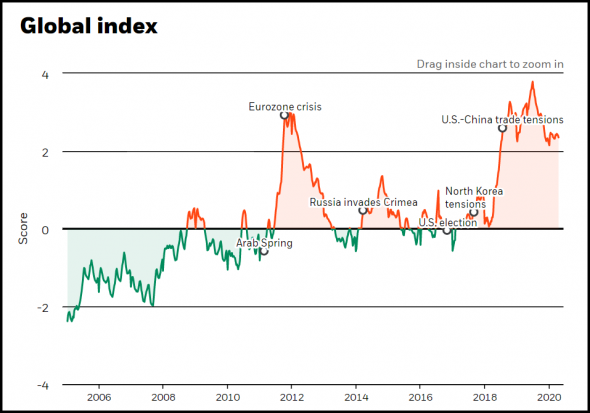

HV, IV, RV, LV, SV – каких только волатильностей не напридумывали….

Куда опционщику смотреть? Что брать за основу? Это я еще про методы измерения не упомянул. Хотя с методами измерения HV – более-менее сошлись во мнении, что Yang-Zhang рулит. Вроде как адекватно описывает.

Не будем оспаривать, по крайней мере не в этой статье.

Я за другое – КАК ЭТО ВСЕ УВИДЕТЬ? В книжках учат наложить два графика друг на друга – HV на IV (ну или на оборот). Посмотреть кто выше – того продать, кто ниже – того купить:

Волатильность — это «медленная цена» или просто стоимость. Т.е. цена опциона зависит от базового актива, дней до экспиры и уровня страха трейдеров. Меняется она очень быстро. Чтобы оценивать именно стоимость опциона (страховки) – как раз и используется IV волатильность. Далее трейдерам нужно понять какая «медленная цена» у самого базового актива – HV волатильность. Вот для нее придумали формулы измерения исторической волатильности. Если погружаться в эти формулы, то начинают появляться новые параметры – приращение доходности, дисперсия и среднеквадратичное отклонение — сигма. Если первые два параметра это промежуточные вычисления, то сигма используется уже более активно. Господин Гаусс когда-то доказал, что в нормально распределенных случайных процессах в 68% случаев изменение величины (у нас это приращение доходности) от среднего не превысит одной сигмы. Те, кто давно в рынке скажут – рынок ни капли не нормально распределяет свои приращения и поправят Гаусса до величины 58%. Всё это интересно, занимательно, но заставляет нас ворошить знания по теорверу и статистике. А нам – трейдерам – дайте лучше кнопку «БАБЛО», а не вот это вот все…..

( Читать дальше )

Большой бэктест модифицированного Momentum. Лениво обыгрываем рынок с 1984 года на глобальных рынках

- 28 апреля 2020, 17:30

- |

Привет, новая неделя – новый бэктест факторной стратегии. На этот раз не только на Мосбирже и не только в акциях. Первоначально тут планировался большой текст про взаимодействие Моментума, торгового оборота и волатильности на неликвидных рынках и последующий Шарп сильно за 2.

Но в последний момент решили выпускать стратегии по нарастанию их сложности. Сегодня речь не об «иксах», но об очень устойчивой штуке – получению доходности выше рыночной за длинный промежуток по разным классам активов без принятия рисков отдельных компаний или стран.

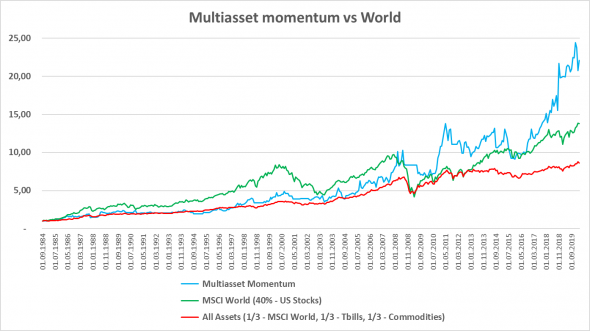

Традиционный график с результатом перед стеной текста:

Источник: Sentimetrica

Синяя линия – модификация Моментума на глобальных рынках, зеленая – индекс глобальных акций MSCI World, красная – равновзвешенный портфель из акций, казначейских векселей США и сырьевой корзины.

Из всех стратегий американских биржевых гуру – самыми полюбившимися для меня стали идеи получения ВСЕЙ рыночной доходности Джона Богла и CANSLIM Уильяма Онил. У фраз «Индекс в долгосроке всегда растет» и «Лучшие компании остаются лучшими» много общего, верно? Попробуем оформить объединенную стратегию на основе классиков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал