Избранное трейдера Светлана

Анализ Московской биржи

- 13 мая 2019, 17:33

- |

Московская биржа – российская биржевая площадка по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами. В состав Группы входит центральный депозитарий, а также клиринговый центр, выполняющий функции центрального контрагента на рынках, что позволяет Московской бирже оказывать клиентам полный цикл торговых и пост-трейдинговых услуг.

Группа Московская биржа монополист в нашей стране, в связи с этим, стоит сравнивать её с зарубежными аналогами:

Компания оценивается дешевле своих конкурентов – в два раза ниже среднемировых значений, но учитывая санкционные риски и малый объём рынка, низкие мультипликаторы по отношению к западным аналогам справедливы.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

Ренессанс Капитал: цены на сталь могут быть под давлением

- 13 мая 2019, 16:30

- |

Более того, растущие CAPEX в конце экономического цикла могут привести к еще большему излишку мощности.

На фоне слабого спроса это все приведет к превышению производства над предложением.

Рост затрат на руду приведет к снижению маржи. Уровни капзатрат производителей 2019-2023 могут стереть свободный денежный поток.

Текущая доходность свободного денежного потока на уровне 9.3% не является привлекательной для инвесторов, чтобы начать покупать с учетом циклической природы акций.

НЛМК — понижение до Держать

ЕВРАЗ, Северсталь, ММК — оставляем Покупать

Северсталь — лучший выбор

Девушка с татуировкой МАГНИТа.

- 13 мая 2019, 16:25

- |

которая думала, что может заработать трейдингом...

К счастью она скоро поняла, что этот рынок не для её нежных рук.

Но шрамы то остались!

Pre-Market. S&P500. Down 55. Трамп-Китай

- 13 мая 2019, 16:24

- |

DowJones Fut.minus 500

S&P500 Fut. minus 57

Трамп в очередной раз разразился тирадой в адрес Китая. Как по обыкновению это происходит в 6 утра.

По-моему, в прошлый понедельник, мы видели точно такую же картину- и рынок США с минус 500 отыграл сначала весь убыток а затем закрылся в минус 120 или минус 80 DowJones.

Я стараюсь абстрагироваться от новостей, так как главное как рынок реагирует. А реагировать на одну и ту же новость рынок может по разному.

В прошл. понедельник рынок отыграл пролив, а сегодня может закрыться на минус 700. DowJones.

Ведь для здоровой коррекции- нужна капитуляция и DownVolume=90%

Я остаюсь при своем мнении, что нет смысла обваливать рынок в 2019м. Ведь гораздо лучше его обвалить перед выборами 2020. -Это и есть MasterPlan of the MoneyMasters. имхо.

А сейчас мы видим достаточно глубокую коррекцию, перед JUNE OPEX. и возможными S&P500= 2980-3000, Кстати в Июне в Японии Саммит G-21/

где мы узнаем, что в отношениях США и Китая Все распрекрасно!!! Мир Дружба и Китайские кроссовки! (Хотя я так понял, Трамп не прочь переобуться во вьетнамки- по последним твиттам)

Для меня же, Лакмусовой бумажкой станет обвал и достижение Russell2000 уровня 1536-38 (close 1569)

Этот weekly gap RUT. либо останется не заполнен до весны 2020г. Или он будет FILLED на этой неделе. Мне кажется что он должен быть заполнен в ближайшие дни.

Если бы мы открылись с гэпом плюс +30 СиПи. Я бы предположил, что это будет повторение Известного Гэпа Франсуа Макрона 24 Апреля 2017г. Weekly S&P. Который был закрыт лишь 24 Декабря на Рождество. Извиняюсь. 26 Декабря на утро после Рождества 2018года. 2348!!! S&P500.

Отдельная тема это цены на Опционы, которые становятся чрезвычайно дешевыми (June Calls), правда это территория кукла и там надо быть очень осторожным, это примерно как ставить на ничью на 85й минуте, когда ваша команда проигрывает 0:2/

Кукл в этот самый момент ставит на ничью и итог игры 2:2/ Но когда эти лоттерейные билеты становятся слишком дешевы -иногда есть смысл такой ставки. Если конечно, ваш собственный анализ VIX, MACD, RSI/ поддерживает развитие подобного сценария.

Russell2000, считаю самый перспективный, т.к. далек от ALL TIME HIGH/ продается с дискаунтом. Учитывая, что последнее время индекс стал OUTPERFORMED (до коррекции) S&P500, то он первый и выйдет из этой коррекции- поэтому очень важно импульс с точки 1536-38 и РАЛЛИ.

Цель для закрытия BIG SHORT для кукла в районе 2807- 2796. Extention Fibonacci. Это так, на всякий случай.

Update… 10:33am. S&P down 65/ RUT 1530. 1536 пробит. Волатильность только на MidPOINT прошлой недели!!! Должна протестировать хай прошлой недели и уйти ниже. (Negative divergence) Соответственно рынок идет ниже пока вола не протестирует хай. Пока. до завтра.

Update. 11:31 am. вола- рулит точка. но она обленилась и только возможно завтра выйдет на тест хай прошлой недели. Любопытно, что PUT опционы IWM. FRIDAY. 5/24. которые я купил за 1.20 и продал сразу в ПТ по 1.72 в ПТ обвалились до 55 цента к закрытию. жаль что не откупил обратно. А ведь Вола показывала именно ПТ закрытие с обвалом волы идеальная точка покупки путов. Итак сейчас эти путы с 55 центов стоят уже 2.20$ STRIKE 153/ который я считал мега целью. но уже 152. по IWM/ путы взлетели соответственно… мой профит с 1.20 до 1.72 был случаен и ошибка. Только при обвале волы надо было брать путы… даже если бы обнулился… вот такие мысли .

JPMorgan снизил рейтинг развивающихся рынков на фоне торговой войны США-Китай

- 13 мая 2019, 15:58

- |

Рекомендация «Выше рынка» остается по ставкам развивающихся стран, но переставили «выше рынка» с высокодоходных на низкодоходные бонды.

Разворот торговых переговоров — это не то, чего ждал рынок, и это гарантирует сокращение риска по развивающимся рынкам.Типа рынок сейчас неправильно позиционируется, берет слишком много риска, это неправильно.

JPM уже понижал рекомендацию в конце марта по кредитам и валютам EM.

Эра после QE: как ФРС будет бороться со следующей рецессией?

- 13 мая 2019, 15:24

- |

Массивная инфляция баланса активов крупных мировых ЦБ во время рецессии и незначительное и осторожное снижение во время экспансии (см. эффект храповика), поднимает вопрос о гибкости QE как инструмента для сглаживания экономических циклов. Такой вывод можно сделать, рассмотрев комбинацию побочных эффектов, которые ограничивают быструю корректировку QEкак в сторону увеличения, так и в сторону понижения. Быстро — в смысле временного интервала, в который укладывается экспансия, в течение которой потенциал эффективности инструментов должен быть приведен к необходимой норме. С одной стороны таким эффектом является раздутая оценка активов фондового рынка, иррациональность которых («липовое» благосостояние инвесторов) привязана к перспективам QE, с другой стороны — сжатие процентной маржи банков и ловушка ликвидности, при которой предельная эффективность QE падает и ведет только к росту издержек.

Пример с риторикой Пауэлла в декабре показывает, как ФРС может прогнуться под давлением фондовых рынков, что в конечном итоге привело к решению экстренному торможению в сокращения баланса активов. Пример Японии и ЕЦБ – таргетирование кривой доходности, TLTRO и дебаты о прогрессивной шкала ставок по депозитам являются наглядным примером концентрации усилий ЦБ на устранение издержек (т. е. помощи банковской системе).

( Читать дальше )

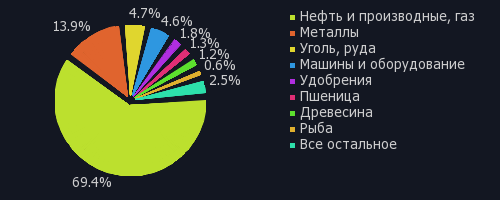

внешняя торговля январь-март 2019

- 13 мая 2019, 15:09

- |

Экспорт: +1.35% (104,9 млрд$ против 103.5 в марте 2018)

Импорт: -2.1% (53,8 млрд$ против 55)

Структура экспорта (xls):

что удивило: (уголь+руда) обошли (машины и оборудование)

кросспост rffx.ru

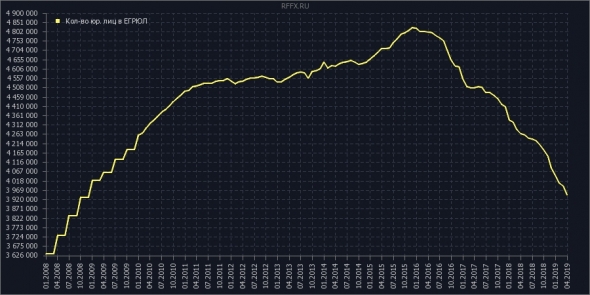

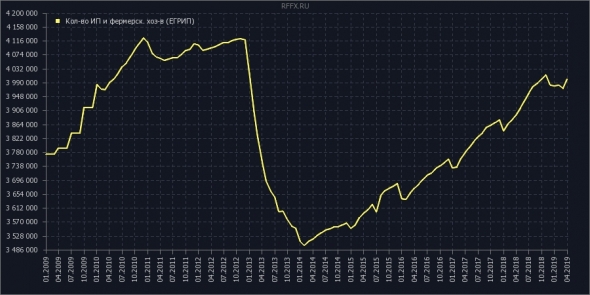

статистика самозанятых, ип и юр. лиц

- 13 мая 2019, 15:07

- |

Налоговая отчиталась о количестве самозанятых, ип и юр. лиц за апрель.

Юр. лица: -1.1% (3946003, против 3991586 в январе):

ИП: +0.7% (4001072 против 3973507):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал