Избранное трейдера stssmr

Как анализировать американские компании. Алгоритм

- 15 мая 2020, 17:51

- |

Компаний – море, даже на бирже СПб их почти тысяча. Из них — сотни вполне приличных и достойных внимания. Очевидно, что старое доброе неспешное чтение годовых отчетов в нынешних реалиях не подходит.

Представлю свой алгоритм, как анализировать зарубежные эмитенты, чтобы за короткое время охватить наиболее важный пласт финансовой информации и тем самым составить первичное впечатление о компании, включить ее в свой шорт-лист для последующего более глубокого анализа и возможных инвестиций в нее. Алгоритм сложился путем проб и ошибок в течение последних 3-х лет.

Итак. Рассмотрим пошаговый анализ одного из эмитентов, торгующихся на Санкт-Петербургской бирже, компанию Elanco Animal Health Incorporated (ELAN).

Первым шагом будет поиск сводной информации о компании на одном из сайтов-агрегаторов. На мой взгляд, finviz здесь вне конкуренции. По тикеру получаем информацию о компании, о секторе, где она работает, ссылку на официальный сайт и последние новости об эмитенте. Не помешает поискать в открытых источниках информацию о ней для общего представления.

( Читать дальше )

- комментировать

- ★128

- Комментарии ( 9 )

Грааль, который вы так долго искали

- 11 мая 2020, 12:03

- |

Юрий Иванович (JC_trader) у себя в LJ один очень хороший пост написал, который мог бы дать ответ на множество вопросов начинающих инвесторов. Я же хочу добавить немного огранки для этого алмаза, превратив его в бриллиант.

Суть в следующем. Возьмем простую трендследящую систему:

- если клоуз больше предыдущего клоуза, то покупаем (лонг) на закрытии сессии,

- если клоуз меньше предыдущего клоуза, то продаем (шорт) на закрытии сессии.

И попробуем ее протестировать на разных временных периодах.

Сама система, кстати, по своему гениальна. Во-первых, в ней нет оптимизируемых параметров (sic!) и она либо работает на истории — либо нет. Во-вторых, мы совершаем сделки на закрытии сессии. А открыть/закрыть сделку на закрытии намного легче, чем на открытии. Те, кто профессионально занимался тестированием торговых алгоритмов могут многое об этом рассказать 🙂

Теперь к полученным результатам. Система работает, но только на старшем временном периоде (месячные бары). Почему? Переходим к главному…

( Читать дальше )

Графики к размышлению - 08/05/2020

- 08 мая 2020, 18:05

- |

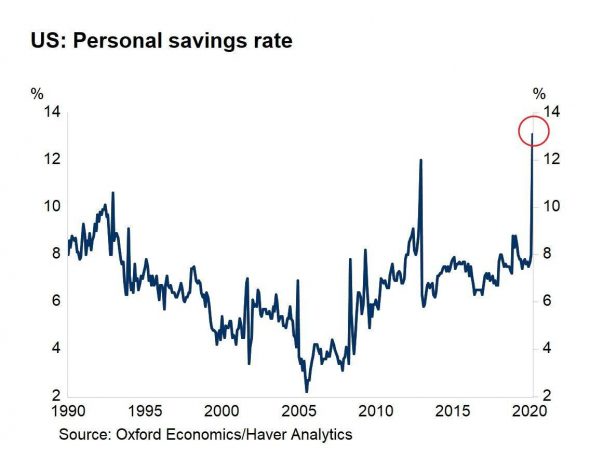

Американцы начинают больше сберегать — очень плохо для экономики:

( Читать дальше )

Механика индекса РТС

- 06 мая 2020, 14:18

- |

Один читатель канала попросил прокомментировать поведение индекса РТС: якобы двигается он нелогично, не коррелируя ни с рублем, ни с макроэкономикой. На повестке дня кризис, всё плохо, а он растёт.

Сделаем шаг назад. Обо всём по порядку.

Во-первых, свойство рынка двигаться нелогично – обычное явление. Норма. Чем раньше вы к этому привыкнете и включите это в предпосылки своей торговли, тем лучше.

Во-вторых, видимость «нелогичности» отнюдь еще не означает, что в рынке нет логики. Просто вы что-то не догоняете (как, к примеру, я недавно с шортом по нефти). Скорее всего: а) у вас недостаточно информации и вы что-то упускаете б) вы не до конца понимаете закономерности.

Про рынок можно сказать, что в нём вообще нет логики, а можно и сказать, что он абсолютно логичен. И то, и то будет верно. Это уже философия.

Что касается индекса РТС.

Прежде всего, надо понимать, от чего он зависит, а зависит он от:

а) курса доллара. Посмотрите формулу расчёта индекса РТС. Этот индекс – долларовый. Растёт доллар – РТС падает. Растёт рубль – РТС растёт. Акции могут вообще стоять на месте, но, если курс рубля растёт, – индекс РТС будет расти. Курс рубля зависит, естественно, от нефти.

( Читать дальше )

Инстаграмы российских публичных компаний

- 02 мая 2020, 15:57

- |

Инвесторам нужно понимать что именно они покупают. Зачастую акция для них — всего строчка в терминале или приложении. Но за каждой бумагой стоят тысячи людей и большие производства. Подпишитесь на инстаграм-аккаунты компаний, которые есть в вашем портфеле. Вы сможете оценить как они устроены внутри. У некоторых компаний очень неплохие SMM-щики.

Нефть и газ

( Читать дальше )

Приоритетность фильтров при формировании портфеля.

- 29 апреля 2020, 19:58

- |

Самый первый фильтр — это DY (Дивидендная Доходность)

Если эмитент платит дивы, сравнимые с ключевой ставкой или выше её, то от этого портфельному спекулянту двойная польза:

1 — это позитивный сигнал, говорящий о том, что эмитент хорошо относится к миноритариям

2 — у портфельного спекулянта благодаря дивам появляется денежный поток, который он может использовать по своему усмотрению

( Читать дальше )

Принципы Рэя Далио. Принципы 1.5-1.10. Боль + рефлекия = прогресс

- 29 апреля 2020, 18:36

- |

👉1.5.А. Мотивы индивида должны соответствовать целям группы

👉1.5.Б. Реальность оптимизируется в целом, а не лично для вас

👉1.5.В. Адаптация методом проб и ошибок бесценна

👉1.5.Г. Осознай, что ты одновременно и все и ничего

👉1.5.Д. То, кем ты будешь, будет зависеть от от перспектив, которые у вас есть

📌 1.6: Умей понять практические уроки природы

Я осознал, что то, что на первый взгляд кажется плохим, — это все предубеждение, взгляд со стороны чего я хочу. Такие вещи как плохая погода, слабость, болезнь или смерть все имеет смысл в контексте реальности.

👉1.6.А. Максимизируй собственную эволюцию.

Это благодаря обучению с сознанием и памятью.

Люди ошибаются, думая, что покупка вещей принесет им долгосрочное удовлетворение.

А на самом деле, успех — это борьба и развитие, настолько эффективные, насколько это возможно.

👉1.6.Б. Помни, без боли нет прогресса (no pain, no gain).

Прикол в том, что никакие другие хорошие вещи не сделают нас стабильно счастливыми. Только развитие. Поэтому я сфокусировался на развитии и вкладе в эволюцию. Природа дала боль с целью. Боль дает сигнал и направляет нас куда надо.

👉1.6.В. Чтобы обрести силу, надо протестировать границы, а это больно.

Карл Юнг сказал: мужчине нужны трудности. Они нужны для здоровья.

📌 1.7: Боль+Рефлексия = Прогресс

Боли не избежать, особенно если у вас амбициозные цели.

Если вы не будете убегать от боли, а будете рефлексировать, то это приведет вас к быстрому обучению/развитию.

Люди упускают обучение, когда не рефлексируют если боль ушла — важно рефлексировать даже после боли.

=> надо фиксировать каждый факт боли, чтобы не забыть его отрефлексировать

( Читать дальше )

Анализ акций языком, понятным даже вашей бабушке

- 19 апреля 2020, 16:06

- |

Я страшно злюсь на инвесторов. Еще злюсь на бухгалтеров. Из книжки в книжку, из статьи в статью гуляют определения, при виде которых простой смертный начинает хлопать глазами. Его мозг перестает воспринимать информацию.

Неужели так сложно объяснить простыми словами то, что лежит на поверхности? Давайте попробуем разобраться.

Представьте, если вы вдруг захотите купить какой-нибудь маленький бизнес. Салон красоты, палатку с шаурмой, ресторан. Что угодно. Какие вопросы вы будете задавать продавцу:

- Вы вообще прибыльны?

- Через сколько мои вложения окупятся?

- На что тратите больше всего?

- Есть ли у вас долги?

( Читать дальше )

Результаты портфельного инвестирования. 01 июня 2019г — 17 апреля 2020г

- 17 апреля 2020, 23:25

- |

Все портфели — виртуальные.

smart-lab.ru/q/portfolio/Speculator2016/order_by_added_dt/asc/

Портфели созданы 01 июня 2019г (по ценам закрытия 31 мая 2019г) (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана с момента их создания и без учёта выплаченных дивидендов. (кроме портфеля ММВБ индекс бенчмарк с дивами (FXRL+SBMX), в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Портфель»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал