Избранное трейдера Старик Рамуальдыч

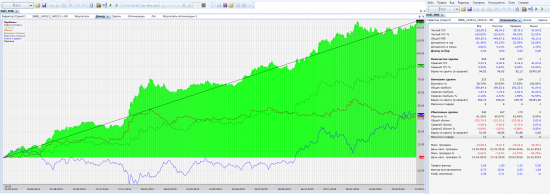

Не скажу. Алгоритм ТС ЛАБ. Мувинги-**винги.

- 16 мая 2016, 17:00

- |

- комментировать

- ★2

- Комментарии ( 8 )

Тренд - друг или враг? Автокорреляция с человеческим лицом.

- 16 мая 2016, 09:42

- |

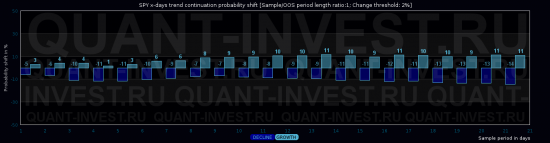

Автокорреляция — статистическая взаимосвязь между последовательностями величин одного ряда, взятыми со сдвигом, например, по времени.Если подать данные в стандартные функции расчета автокорреляции, на выходе получим высоконаучную хрень, которую непонятно как интерпретировать в реальном мире. Поэтому переписываем по-человечески, чтобы она измеряла что? Приавильно, вероятность продолжения тренда, т.е. нужное, полезное и понятное большинству трейдеров качество :)

А чтобы было еще понятней, в том числе полному большинству, сдвинем шкалу вероятности чтобы 50% оказался на 0%, таким образом, будем отображать смещение вероятности от средней отметки 50%. Столбик вниз — значит вероятность меньше 50%, и вплоть до 0. Вверх — соответственно, больше.

На графике для SPY по оси Х — тестируемый период в днях, по оси У — сдвиг вероятности от 50%, например, для 10 дневного периода роста(более 2%) вероятность того, что через 10 дней курс будет еще выше — 64%, т.е. смещение на 9% (что и видим на оси У). Большие периоды:

( Читать дальше )

Фундаментальный анализ рынка кукурузы

- 15 мая 2016, 08:25

- |

Всем привет. Раз в неделю составляю себе торговый план по каждому активу. В данной статье опубликую вывод по анализу ситуации на данный момент. А с полной версией моего анализа со всеми картинками и графиками по погоде, экспорту, этанолу и спросу\предложению вы сможете ознакомиться по ссылке Фундаментальный анализ рынка кукурузы на май 2016.

Выводы:

Фундаментально рынок америанской кукурузы (тикер ZC биржи CME ) скорее останется в даунтренде, чем развернется вверх. Предпосылок для серьезного ралли нет.

В США остаются большие конечные запасы от старого урожая, а в этом году посадят его еще больше, и если погодные условия будут благоприятные (а на данный момент они пока благоприятные), то запасы увеличатся еще сильнее. Экспорт старого урожая значительно ниже прошлого года и ниже всех средних показателей, но с марта экспорт наращивается, что придает рынку легкое бычье настроение. Как только экспорт начнет снижаться, рынок, скорее всего, продолжит свое снижение.

( Читать дальше )

Применение модели ARIMA-GARCH для прогнозирования курса рубля на R

- 12 мая 2016, 11:12

- |

Мои статьи про R, машинное обучение, количественный анализ

В этом посте я расскажу о применении модели ARIMA-GARCH для прогнозирования курса рубля на R.

Нашел полезную серию статей на тему анализа временных рядов на R. Использовал эту статью.

Немного общей информации из википедии:

ARIMA (англ. autoregressive integrated moving average, иногда модель Бокса — Дженкинса, методология Бокса — Дженкинса) — интегрированная модель авторегрессии — скользящего среднего — модель и методология анализа временных рядов. Является расширением моделей ARMA для нестационарных временных рядов, которые можно сделать стационарными взятием разностей некоторого порядка от исходного временного ряда (так называемые интегрированные или разностно-стационарные временные ряды). Модель ARIMA(p,d,q) означает, что разности временного ряда порядка d подчиняются модели ARMA(p, q).

( Читать дальше )

Как и обещал, сделал дополнение доклада со звуковым сопровождением

- 12 мая 2016, 10:27

- |

drive.google.com/file/d/0BzRUUWXCOSO5RGNmd1N1dVhZYWM/view

Есть несколько помарок во фразах, описывающих формулы: то слово«корень» вставлю там, где не надо, то вместо «следующий слайд», скажу «предыдущий», то «прыгаю» с «контртренд» на «пила» и обратно, но внимательный слушатель их легко «отсеет».

Также предупреждаю, что

— доклад из серии «150 формул и 2 картинки»;

— как прослушать из под браузера не понял, но можно скачать и прослушать в РР от 2007 и позднее, в том числе и на MS Office 365, бесплатно устанавливаемом на смартфонах с WP 8.1 и WM 10;

— файл большой — 67МБ и архивирование не помогает.

Ну и напоминаю, что презентация самого доклада, чтобы смотреть на смартфонах, планшетах или ноутбуках, а не на экране в зале, здесь

drive.google.com/open?id=0BzRUUWXCOSO5NHB0ZDh4amx5Vk0

P. S. Сделал в формате pdf, но, соответственно без звука, зато с правильным отображением формул

drive.google.com/file/d/0BzRUUWXCOSO5RElJRHZScHJJWW8/view

Преодолеваем ошибки входа-выхода методом Хука-Дживса.

- 12 мая 2016, 10:15

- |

Ошибки входа и выхода из позиций – обычное дело при торговле на фондовом рынке. Ошибка входа приводят к стопам и фиксации убытков, ошибки выхода «съедают» накопленную прибыль.

Существует несколько методов снижения отрицательно эффекта от этих ошибок.

Математик будет преодолевать эти ошибки поиском экстремумов на графике цены. Для этого ему придется задать описывающую изменение цены функцию и, применяя математические методы, определять значения максимума и минимума графика.

Однако такой подход сложно применить для нестационарных процессов, а изменение цены актива является именно таким.

Другие подходы стремятся следовать за трендом, снижая среднюю цену входа. Их главный недостаток — быстрое нарастание инвестированного капитала для снижения средней цены входа.

Мы предлагаем способ автоматической адаптации к текущей волатильности на фондовом рынке на базе метода Хука-Дживса. Это позволит не только следовать за трендом, но и извлекать прибыль на боковике.

( Читать дальше )

Нефтяные хроники 12 мая

- 12 мая 2016, 10:05

- |

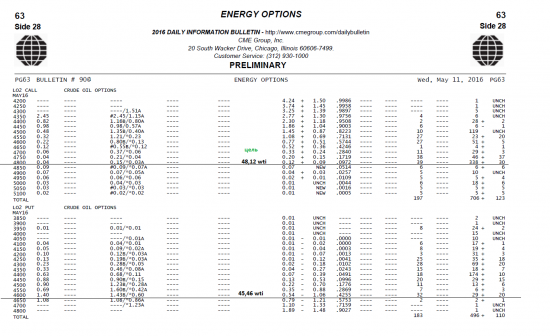

Вся боль и слезы медведей сконцентрировались в одну 30-минутную свечу, сформировавшуюся в 17:30 после запасов нефти из США. Запасы резко сократились, что дало формальный повод разогнать котировки нефти выше 47 долларов за баррель. Эта свеча огромный плюс в желании быков показать цены на нефть уже в мае выше 50 долларов за баррель. Собственно, этому есть и другие подтверждения.

Скью вчерашнего дня свидетельствует о преимуществе в зоне коллов. Волатильность продавали, однако на росте нефти это нормальный факт. При этом в зоне путовой волатильность продавали агрессивнее, чем в зоне коллов. Это маленький плюсик для быков. На 0,25 дельте волатильность сохранилась на уровне предыдущего дня, чего не скажешь про путовую зону.

Рассмотрим, что происходило в дальней, декабрьской серии опционов на Brent. Здесь покупали волатильность. Причем в зоне коллов кривая скью чуть выше относительно предыдущего торгового дня, чем в зоне путов. Еще плюсик для быков.

( Читать дальше )

Икан сделал ставку на обвал

- 12 мая 2016, 08:43

- |

Отечественный рынок продолжает находиться в режиме плоской коррекции – вчера индекс РТС «прибавил в весе» 3,3%. Лететь вниз камнем он не может — индекс РТС с технической точки зрения находятся в «зоне быков», а цены на нефть с января следуют в повышательном канале. На сегодня границы этого канала обозначены отметками $42,5 и $50. Американские запасы нефти за неделю упали, и это помогло нефтебыкам поднять котировки нефти до апрельских максимумов. Сегодня движение котировок нефти наверх приостановилось на новости о возобновлении добычи нефти в Канаде в полном объеме и рост нашего рынка тоже приостановится. На 70% динамика индекса РТС зависит от нефти.

Американский рынок вчера спикировал вниз на плохой отчетности Walt Disney и Macy's. Май неспокойный месяц, поэтому лучше не отходить далеко от торгового терминала.

( Читать дальше )

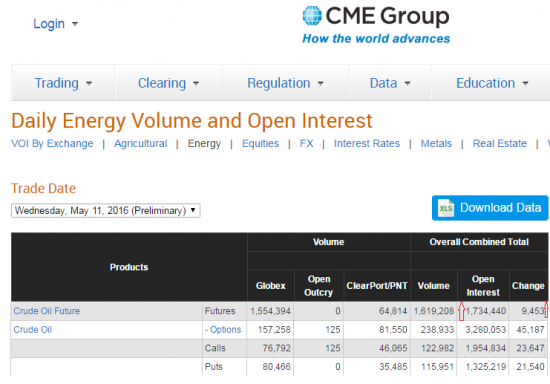

Бюллетени от СМЕ по нефти на 12.05.2016+ ОИ фьючерсов

- 12 мая 2016, 06:54

- |

( Читать дальше )

Повышенные колебания рынка. Астрология. Даты Bradley.

- 12 мая 2016, 01:19

- |

Donald Bradley представил миру астрологическое исследование, которое широко используется и сегодня, в узких трейдерских кругах. И не только. Имеет отношение к Теории хаоса.

В своем астрологическом прогнозе Бредли учитывает фазу Луны, а также расположение планеты Земля к Солнцу. Суть его системы в том, что сайдограмма позволяет заранее определить РАЗВОРОТ, в ту или иную сторону. В какую — неизвестно, это точки неустойчивости рынка и это позволяет трейдеру добавить еще один инструмент в его арсенал.

Зная примерный день РАЗВОРОТА можно уберечь свои инвестиции от потрясений. Часто дни не совпадают -день в день, но корреляция в 70-80% заставляет нас принимать во внимание Сайдограф Бредли. Например Февральское лоу и сильнейший разворот рынка, 11 Февраля было заранее предсказано на 3 Февраля. Возможно это не лучший инструмент для интрадейщиков, но для среднечрочных и долгосрочных инвестиций вполне хороший результат.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал