Избранное трейдера Валентин Елисеев

как я дал деньги в ду неизвестному трейдеру

- 28 мая 2018, 18:41

- |

Очень у вас тут хороший ресурс для инвесторов получился

История моя такая… бизнес в реальном секторе к сожалению стал практически бесполезным, конкуренция, былых прибылей нет. Просто отдал его в надежные руки.

Поэтому стал искать куда вложить деньги и на чем можно заработать, стал читать интернет, так и попал на смартлаб. Читаю давно, стал выбирать кому можно дать деньги, что покупать на бирже. Отказался от идеи инвестировать в памм счет, или подключить автоследование (опыт был, о нем ниже). Трейдеров в публичных компаниях чтобы все устроило также не нашел, а покупать их продукты и отдавать деньги на большой срок мне не хотелось.

Поскольку я не спешил, то мне удалось «проскочить» и не дать деньги в ду достаточно раскрученным трейдерам. Как потом выяснилось это было верным решением. Большие компании мне вряд ли что предложат хорошего, а неизвестные компании-выскочки не внушают доверия. Был у меня опыт работы с очень известным трейдером сотрудником инвестиционной компании, автоследование. В последнее время не радовало, большие риски. Про него недавно прошла волна публикаций. Я ушел раньше. Так мой выбор стал смещаться в сторону тех, кто торгует по своему Граалю, имеет надежную торговую систему и подтвержденный опыт.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 41 )

Серьезная атака на сеть Bitcoin Gold обогатила предприимчивого хакера

- 24 мая 2018, 15:04

- |

Неизвестный злоумышленник совершил атаку 51% на сеть Bitcoin Gold и провернул двойную трату, тем самым присвоив себе порядка 388 000 BTG. Рассмотрим подробнее, как ему это удалось.

Начнем с того, что впервые об атаке 51% криптодержатели узнали от руководителя по связям с общественностью Bitcoin Gold. Эдвард Искра еще 18 мая предупредил о мошеннике, который виртуозно использует уязвимость сети для кражи средств с криптовалютных бирж. Затея неизвестному хакеру в итоге удалась. В первую очередь, он захватил 51% вычислительных мощностей сети (иначе такое вторжение называют атакой 51%), что и помогло ему взять контроль над блокчейном. Чтобы монетизироать свои труды, злоумышленник провел повторное расходование.

Хакер стал вносить депозиты в BTG на криптовалютные биржи, паралелльно отправляя эти же монеты на свой кошелек. И если обычно блокчейн отверг бы повторную транзакцию, то в случае с атакой 51% сеть оказалась подконтрольна хакеру, который включал в конечную версию блокчейна только необходимые ему транзакции.

( Читать дальше )

О том, тяжело ли в действительности работать аналитиком на компанию

- 23 мая 2018, 11:39

- |

По следам вот этого поста. Хотел написать коммент, но обнаружил, что забанен у автора, поэтому пишу отдельным постом.

Итак, аналитика Sberbank CIB Александра Фэка уволили после появления отчета о российских нефтегазовых компаниях, в котором основными бенефициарами проектов «Газпрома» названы его подрядчики

www.rbc.ru/business/22/05/2018/5b044ff89a794788162183d4

«Диванные аналитики» СЛ обсуждают, как несправедливо обошлась жизнь с бедным аналитиком Фэком, вскрывшим, понимаешь, всю суть коррумпированных компаний «Роснефть» и «Газпром»! Тэг к посту аж "жесть как она есть"!

Так вот, как человек, пару лет проработавший на заре своей карьеры В «Сбербанке» (кстати, страшный совок, до сих пор вспоминаю с содроганием как моего самого худшего — с большим отрывом от остальных — работодателя), могу сказать следующее:

* чтобы из этой совковой конторы уволили — надо сильно напортачить. Никто не стал бы брать на себя риск увольнять человека только за то, что он там написал что-то нелицеприятное о Сечине и Газпроме (хотя если это напрямую противоречит ВНД по аналитике — то может и только за это, но тогда не надо обижаться). Скорее всего, там совокупность факторов, например — сам аналитик не ахти какой (а это сто процентов так — см. пункт 2), так еще и примешивает политоту к материалам. Возможно также, мнение базируется частично на непубличной информации (например, о подрядчиках — которых кредитует тот же Сбербанк) — а это уже очень серьезное нарушение в том числе не только внутренних документов банка, но и закона (фактически, раскрытие инсайда рынку).

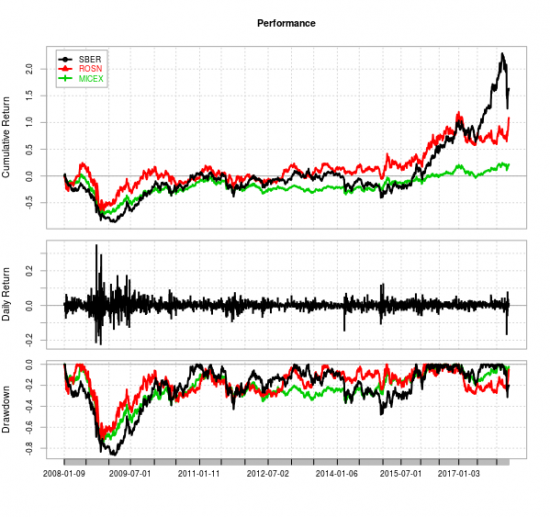

* не надо примешивать политический «бомбеж» к работе. В российских нефтяных компаниях коррупция, непотизм и т.д.? Блин, это везде так, и не только в России, и не только в нефтяных (вспоминаю интервью Даймона — СЕО Дж.П. Моргана — в котором человек на голубом глазу признался, что уборщица в его доме попросила «пристроить» сынка, сынишка написал тест в компании, и — о чудо — набрал минимальный для трудоустройства балл!). Про то, что творится с коррупцией в том же Сбербанке — я мог бы написать вагон и тележку говна (типа закупки электроэнергии у Москвы в разы дороже стандартного тарифа, с оседанием разницы сами-понимаете-где), но не буду. И что, по этой причине мы не должны покупать нефтяников, банки, тот же Сбербанк не надо покупать? Да нет, взглянем на график в начале поста (вставил в начало для привлечения внимания — люди любят графики =): за последние 10 лет эти «коррумпированные клоаки» уделали индекс с гаком, даже если добавить к нему дивиденды.

Поэтому коррупция коррупцией — это к Навальному, нормальному инвестору это несильно интересно, особенно в России — по той простой причине, что она везде. Клиенты «Сбербанк КИБ» хотят видеть в аналитических материалах аналитику и прогнозы того, на чем можно заработать, а не нюни пубертатных подростков о том, что коррупция.

* наконец, аналитик Фэк мог бы включить мозги (если они есть, конечно), и поанализировать — он работает в крупнейшем банке страны, аналитику которого читают те самые люди, про которых он пишет какие они плохие. Где ночевал его мозг???

( Читать дальше )

Почему в этом году не иду на ПМЭФ?

- 23 мая 2018, 07:31

- |

ПМЭФ — конечно крутое событие. Ощущаешь себя в центре мира, присутствуя там. В прошлом году на ПМЭФ меня зачем-то позвал телеканал Подмосковье, так что я совместил приятное с полезным, пообщался с крутыми интересными людьми.

В этом году никто не позвал, но возможность посетить естественно была. Почему не пошел?

Потому что у меня так много интересных повседневных дел, что даже такое событие как ПМЭФ я расцениваю как отвлечение от того, чем я на самом деле должен заниматься. На ПМЭФ все-таки надо потратить 2 полных дня. Сессии, панели, выступления все-таки надо отдать должное, скучные:( [лучше бы меня позвали ченить отмодерировать ахаха]. На ПМЭФе зато можно свободно пообщаться с интересными людьми в кулуарах. Для меня к сожалению это общение никак не монетизируется, а за два дня дел уже накопится столько, что потом придется разгребать их в авральном режиме. В общем не могу уже себе позволить бесцельное праздное шатание даже по самым крутым конференциям. Нужна миссия какая-то, без нее никак.

Ну а если есть желание послушать панели с ПМЭФа — то пожалуйста, все транслируется, заходите по программе и смотрите онлайн трансляцию

https://www.forumspb.com/programme/

С Максимом Орешкиным (министр экон.развития)

С Джимом Роджерсом (бывший напарник Сороса, мультимиллионер)

С Григорием Бегларяном

С Сергеем Васильевым (банкир)

( Читать дальше )

Конференция Консенсус 2018 - ламбы есть, идей нет. И подборка 5 громких событий во время конференции.

- 21 мая 2018, 21:18

- |

Конференция Консенсус 2018 — ламбы есть, идей нет (на основе Финтек Крипто Новости)

( Читать дальше )

Американские ритейл брокера, как инвест идея. Interactive Brokers, E* Trade, TD Ameritrade

- 18 мая 2018, 15:22

- |

Про американских брокеров, в условиях растущей ставки и дальнейшего притока капитала на рынок, чувствовать они себя будут хорошо. Я разобрал три основных ритейл брокера в США – Interactive Brokers(IBKR), E*Trade(ETFC) и TD Ameritrade(AMTD). Каждый из них по разному раскрывают объём в клиентских бумагах которые им разрешено перепродавать, объясню почему это интересно, когда один покупает с плечом 100 акции apple, а совершено другой клиент продает столько же, то для брокера экспозиция нулевая, а процент за кредит он берет весь (ставка феда 1.75% + свой фи от +0.25%), с теоретических 0.5% с двух клиентов, он забирает 4%. А с учетом того что доля Interest Margin от общей выручки в среднем 50%, а доля agreements to resell (то что я описал выше) достигла 23% от всех заемных акций у клиентов (хотя в 2016 было всего 3%, каждый квартал удваивается), то каждое повышение ставки очень сильно влияет на рост маржи в этом сегменте. У IB это плюс 12mln$ (+3.8%) к чистой прибыли в последнем квартале. У ETFC эта цифра так подробно не расписана, но очень похоже что это значение не значительно, а у AMTD же ситуация схожа с айби и доля эгриментов 25%. Нас ждет еще два повышения феда в этом году, а ни один sell side ресерч почему то не указывал таких причин для роста этих компаний, кто знает что у них там в моделях не учтено...)

( Читать дальше )

Московская биржа: 20 интересных цифр и занимательных факты

- 17 мая 2018, 18:24

- |

А теперь факты из годового отчета Мосбиржи за 2017 год:

- На бирже торгуется 230 эмитентов акций (284 акции) и 417 эмитентов облигаций (1439 выпусков)

- 99,99% — рекордный показатель доступности биржи в 2017 году! (без падений серверов)

- Денежный рынок принес бирже 5,65 млрд дохода. В 3,5 раза больше, чем рынок акций.

- Объем торгов на рынке акций снижается 3 года подряд, но несущественно

- Объем торгов облигациями вырос в 2017 на 80%. Спасибо 1-дневным облигациям ВТБ

- Размещение облигаций 2017 выросло в 3(!) раза

- В секторе РИИ биржи 23 бумаги, оборот по ним вырос в 2 раза, их капа выросла на 28%.

- Акции из сектора РИИ с капой до 10 млрд — налог можно не платить если держите бумагу >1 года (я не знал)

- С 17 на 18 пересено время окончания торгов USD_TOM

- минимальный лот видимой части айсберга снижен с $5M до $1M

- 12 маркетмейкеров присоединились к программе поддержки ликвидности USD_TOM

- 1637 человек работает на бирже, которые съедают 6,15 млрд руб в год

- 313 тыс руб — средний расход на работника биржи в месяц. Среди 10 компаний, у которых мы заполнили на смартлабе этот показатель, у МБ он самый высокий. Например Сбербанк тратит на 1 сотрудника в 3 раза меньше. Отсюда следует, как минимум, что Мосбиржа — один из самых привлекательных работодателей в России:)

- 54,2 млн руб биржа потратила на электричество за год. Это 11,34 млн кВт*ч.

- Биржа платит за электричество 4,78 руб за 1 кВт*ч. Средняя стоимость кВт*ч в России составляет 3,1 руб. Население Москвы с 1 января платит 5,38 руб за кВт*ч

- Только лишь3 из 21 топ-менеджера МБ владеют акциями МБ: Александр Афанасьев (0,13%), Анна Кузнецова (0,01%) и Дмитрий Щеглов (0,004%).

- В 2017 году Биржа снизила забор воды на 32% , т.к. Фитнес клуб в Большом Кисловском пер. был на ремонте:) А он субабонент потребления воды)

- 10 млн руб (больше всех в наб.совете) заработал Алексей Леонидович Кудрин, посетив 14 заседаний наб.совета биржи. По 714 тыс руб. за каждый визит.

- Средства участников торгов в клиринге снизились с 574 млрд до 466 млрд. Денежные средства биржи за год сократились с 380 млрд до 273 млрд руб.

- Комиссионный доход биржи составил рекордные 21,2 млрд руб., а процентный доход 17,3 млрд — минимальный с 2014 года.

Спасибо за внимание!

Годовой отчет Московской биржи.

Как же определить ценность крипто-активов ?

- 15 мая 2018, 00:37

- |

Задача непростая.

Для начала — нужно провести классификацию активов.

На мой взгляд — крипто-активы нужно разделять на 4 группы.

1 Биткоин — система перемещения виртуальной ценности (СПВЦ), которая с момента создания не принадлежит никому, и одновременно доступна всем, что делает Биткоин уникальным.

— у Биткоина не было инстамайна, все биткоины намайнены честно, «с нуля»,

— Биткоин не распределялся волевым решением между создателями и нужными людьми, как Альткоины,

— количество долей в системе Биткоин является конечным (не все Альткоины имеют такое свойство),

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал