Избранное трейдера Робот Бендер

МРСК Волги - Дивы за 2018г: 0,01318622 руб. Отсечка 10 июня 2019г

- 29 апреля 2019, 16:58

- |

29.04.2019 16:30

ПАО «МРСК Волги»

Вопрос № 11. О рекомендациях по распределению прибыли (убытков) Общества по результатам 2018 года.

Принятое решение:

Рекомендовать годовому Общему собранию акционеров Общества утвердить следующее распределение прибыли (убытков) Общества за 2018 отчетный год:

Наименование (тыс. руб.)

Нераспределенная прибыль (убыток) отчетного периода: 4 239 074

Распределить на:

Резервный фонд 211 954

Прибыль на развитие 1 544 050

Дивиденды 2 483 070

Результаты голосования:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

про обнуление счетов

- 24 апреля 2019, 21:39

- |

в принципе, в теме вразнобой прозвучали все предположения и советы. попробую немного подытожить с колокольни своего опыта. как-то приходилось вникать и разбираться с уводом денег с банковских счетов и обращаться в соответствующие заинтересованные и незаинтересованные конторы за разрешением проблем. по порядку:

1 такой «аккуратный» увод осуществляется с получением удаленного доступа к произвольному компу посредством трояна\вируса\фишинга и прочих хакерских средств, успользующих как уязвимости ОС, прикладного ПО, так и воздействием на антропогенный фактор — от картинок и фальшивых писем от партнеров, родственников и прочих субъектов из списков контактов мэйлеров и месенджеров. при известной наперед цели атаки взлом будет проведен со 100% успехом (.

2 после оценки «значимости» установленного прикладного ПО (тот же торговый терминал или еще какой специализированный с доступом\управлением финансами — онлайн-банкинг) может (но не обязательно) проводиться мониторинг работы пользователя с целью определеия времени максимальной эффективности действй хакера при перехвате управления;

( Читать дальше )

2019 будет для Газпрома хуже, чем 2018

- 23 апреля 2019, 19:18

- |

В подземных хранилищах газа (ПХГ) Европы на 22.03 было 38,2 млрд м3 — рекорд за 7 лет.

Это в 2,5 раза больше чем год назад и в 2 раза больше 2017.

Весна — начало сезона закачки, т.к. спрос на газ падает, и начинается наполнение хранилищ.

Всего ПХГ Европы заполнены на 42%.

Директор отдела корпораций Fitch Дмитрий Мариниченко считает, что экспорт Газпрома упадет с 200 млрд в 2018 на 10-20 млрд м3.

Последний раз экспорт газа в Европу Газпрома падал в 2014 году.

https://smart-lab.ru/q/GAZP/f/y/MSFO/gas_export/

Теплая погода, спрос падает, а предложение растет, в т.ч. из-за роста предложения СПГ. Это приводит к падению цен.

Добавьте сюда крепкий рубль и вы поймете что пока у Газпрома вырисовываются прекрасные перспективы в 2020 году снизить дивиденды)

ДЗО ПАО "Россети"- МРСК и ФСК. Обзор финансовых показателей за 2018 год. Часть 1. МРСК Волги и МРСК Северо-Запада

- 11 апреля 2019, 16:40

- |

Дочерние компании ПАО «Россети» еще совсем недавно были очень популярны среди инвесторов, но будущее увеличение капитальных затрат и слабый 4-ый квартал 2018 года отпугнули многих. Рассмотрим вкратце финансовые показатели основных дочерних компаний, дивиденды и их прогнозы по прибыли на 2019 год. Разобью обзор на несколько частей, в каждой из которых будет рассмотрено по 2 компании. В 1-ой части изучим МРСК Волги и МРСК Северо-Запада.

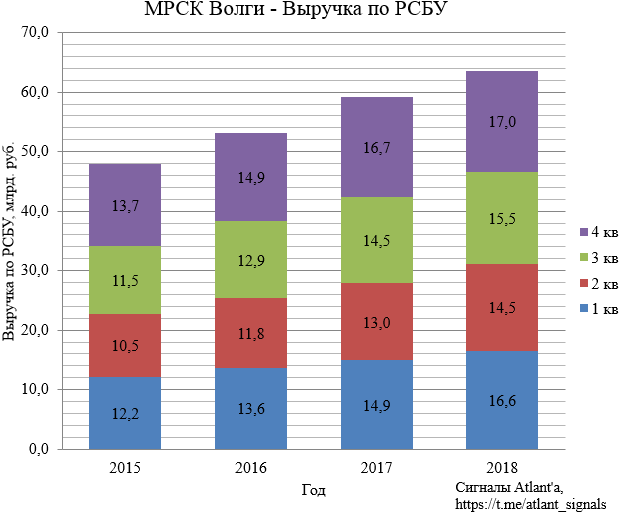

МРСК Волги.

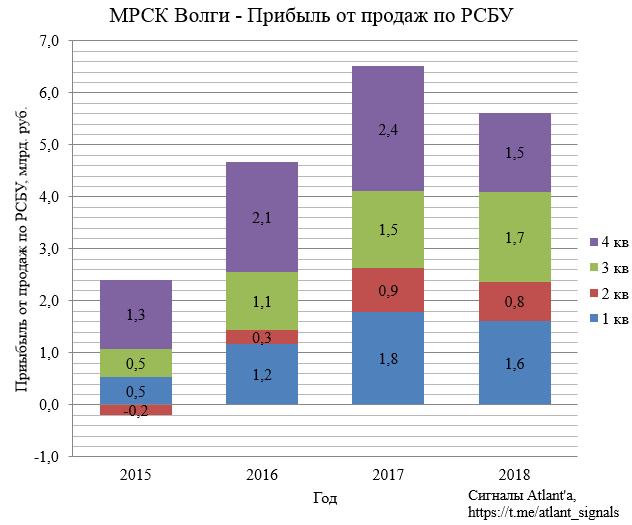

Одна из лучших электросетевых компаний, которая несколько лет подряд радовала своих акционеров растущими дивидендами. Однако в этом году традиция прервалась из-за слабого 4-го квартала.

Рост выручки по РСБУ в течение года замедлялся от +1,7 млрд. в первом квартале до +0,3 млрд. в 4-ом.

Прибыль от продаж по РСБУ первые 3 квартала была на уровне прошлого года, но 4-ый квартал выдался очень слабым.

( Читать дальше )

Психология торговли 4. Годовщина "алюминиевых" санкций!

- 09 апреля 2019, 12:07

- |

Что тогда было.....

( Читать дальше )

Как выбирать акции для своего инвестиционного портфеля

- 07 апреля 2019, 09:16

- |

Как известно, существует три основных типа инвестиционных стратегий по степени риска: консервативная, умеренная и агрессивная. Сегодня мы рассмотрим наиболее рациональную из них — умеренную. Эта стратегия основана на инвестициях в акции надёжных высокоприбыльных компаний. Она подразумевает разумное соотношение рисков и прогнозируемой прибыли, а значит, ставит перед инвестором три основных цели: выбрать надёжного эмитента, выбрать правильный момент покупки акций и вовремя продать акции, чтобы получить максимальный доход. Разберём каждую из целей подробнее.

Формирование инвестиционного портфеляКритерии, по которым инвесторы выбирают объект вложений, можно условно разделить на две большие группы — финансовые и нефинансовые. Поскольку мы решили действовать рационально, будем опираться в первую очередь на цифры, и только потом — на общую конъюнктуру рынка.

( Читать дальше )

«Открытие Брокер» отстоял в суде правомерность своих действий весной 2018 года

- 05 апреля 2019, 20:28

- |

Уважаемые друзья!

Делимся с вами важной информацией.

Замоскворецкий районный суд г. Москвы в полном объёме удовлетворил требования АО «Открытие Брокер» о взыскании задолженности с клиентов компании, возникшей в результате ошибки управляющего их счетами — известного трейдера Ильи Коровина. Задолженность перед брокером в размере около 5 млн рублей образовалась в период резкого падения фондовых индексов весной прошлого года.

В апреле 2018 года отечественный фондовый рынок резко отреагировал на новости о введении США очередного пакета санкций. Снижение индексов привело к увеличению биржей размеров гарантийного обеспечения и, как следствие, необходимости клиентов ведущих брокеров внести дополнительное обеспечение. Данная ситуация затронула и некоторых клиентов «Открытие Брокер», позиции которых были принудительно закрыты в период с 9 по 13 апреля 2018 года.

Руководствуясь принципами защиты интересов клиентов, «Открытие Брокер» предложил комфортные условия урегулирования возникшей задолженности всем столкнувшимся с принудительным закрытием. При этом в отношении пяти клиентов, которые отказались от предложенных брокером вариантов погашения долга перед брокером по рекомендации управлявшего их счетами известного в профессиональных кругах трейдера Ильи Коровина, «Открытие Брокер» инициировал судебное разбирательство — общая сумма требований составила около 5 млн рублей. Интересы этих клиентов в суде представлял Илья Коровин.

( Читать дальше )

А вам не надоело ждать кризис..?!

- 04 апреля 2019, 23:22

- |

Почему взрослые люди как дети..? Почему не могут понять простых истин? -Никто, никогда не знает, где, когда, с какой силой начнёт бушевать очередной кризис. Пока все смотрят в рот Василию Олейнику (ничего не имею против него, он реально крут), индексы идут вверх. — Прекрасно помню как Василий ждал 2100 по Мосбирже, а индекс был на 2300. Он всё ждал, ждал, а индекс уже, сука, за 2500 перевалил. И те, кто купил на 2300, сейчас могут продать активы с профитом, да ещё и дивы отхватить… — А те кто ждёт — ну всё продолжают ждать, теряя доходность! Пусть маленькую, но теряя..! Лукойл по 4500 дорого..?! А, по 5700 в самый раз!

Особенно весело, когда кто-то стоит месяцами в шорте, платя за мнимое ожидание «чего-то там (чего Демура напел, например)», процент брокеру… Что можно придумать глупее..?!

( Читать дальше )

"Россети" и дочерние компании. Монитор дивидендов: последняя песня - "Атон"

- 03 апреля 2019, 16:27

- |

Дивидендная лига с 2018 не изменилась: пять бумаг с доходностью 9-11%

Сложные упражнения по расчету дивидендов привели нас к выводу, что по итогам 2018 список топ-5 дивидендных историй мало изменился по сравнению с 2017. Лидером уже второй год подряд выступает MRKP (доходность 11.5%), но за ней с минимальным отрывом следуют MRKY и LSNGP (11.4%), а также MRKV (10.6%). Пятерку лидеров замыкает FEES (9.1%) – ожидаемый дивиденд 0.015 руб. на акцию, скорее всего, материализуется, учитывая сильную динамику чистой прибыли в 2018 (+33% г/г по РСБУ, +28% г/г по МСФО). Для оценки дивидендов мы используем меньший из двух показателей – оценки АТОНа или показателя из финансовых планов компаний.

( Читать дальше )

Темная сторона трейдинга. часть 2

- 03 апреля 2019, 13:58

- |

Люди торговали приличными суммами годами и в итоге остались ни с чем …

Возможно кто-то увидит похожую ситуацию у себя и это поможет …

История 2

Человек несколько лет подряд выводил приличные деньги с рынка и в какой-то момент все сломалось ...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал