Избранное трейдера Великий комбинатор

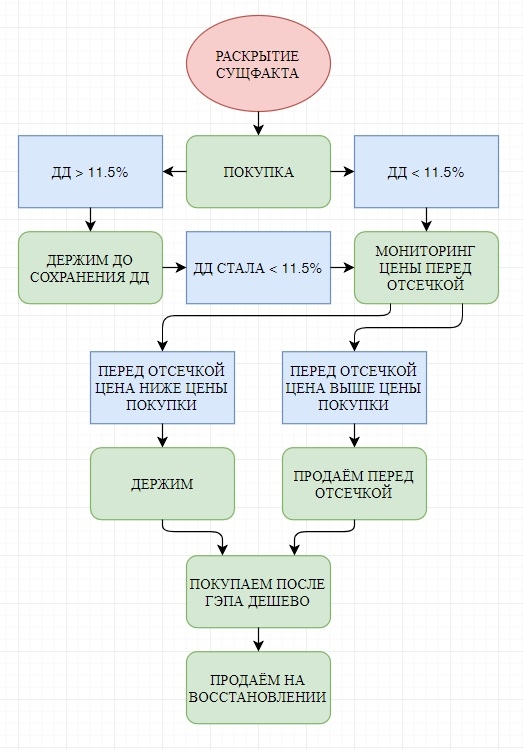

СХЕМА ДИВИДЕНДНОГО ТРЕЙДИНГА

- 18 января 2019, 07:50

- |

Хочу представить на рассмотрение общественности схематическое изображение алгоритма дивидендного трейдинга.

Пишите свои мысли по поводу этой схемы в комментариях, буду рад вашим предложениям и оценкам «Спасибо» или «Хорошо»)

- комментировать

- ★13

- Комментарии ( 17 )

Библиотека начинающего инвестора в акции (личный опыт)

- 16 января 2019, 09:27

- |

Приведенная литература примерно на год чтения.

Рекомендую читать в указанном порядке (многие книги есть в свободном доступе в сети):

Мотивационно-популярное:

— Джордж Клейсон. «Самый богатый человек в Вавилоне»

https://bookz.ru/authors/djorj-kleison/samii-bo_574/1-samii-bo_574.html

— Роберт Кийосаки. «Богатый папа, бедный папа»

https://www.litmir.me/br/?b=259942&p=1

— УК «Арсагера». «Какой смысл покупать акции?» (ЧИТАТЬ ОБЯЗАТЕЛЬНО)

arsagera.ru/kuda_i_kak_investirovat/zachem_nam_fr/kakoj_smysl_pokupat_akcii/

— Дэвид Смит. «Капитал Маркса в комиксах» (ЧИТАТЬ ОБЯЗАТЕЛЬНО)

https://www.labirint.ru/books/565293/

( Читать дальше )

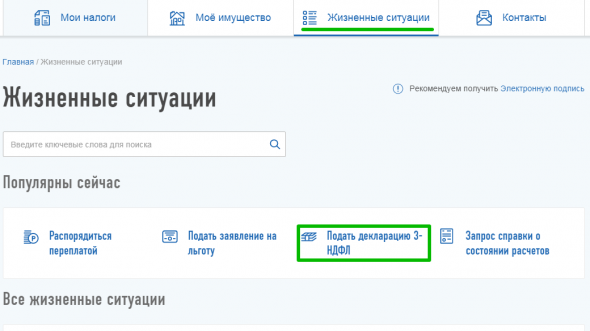

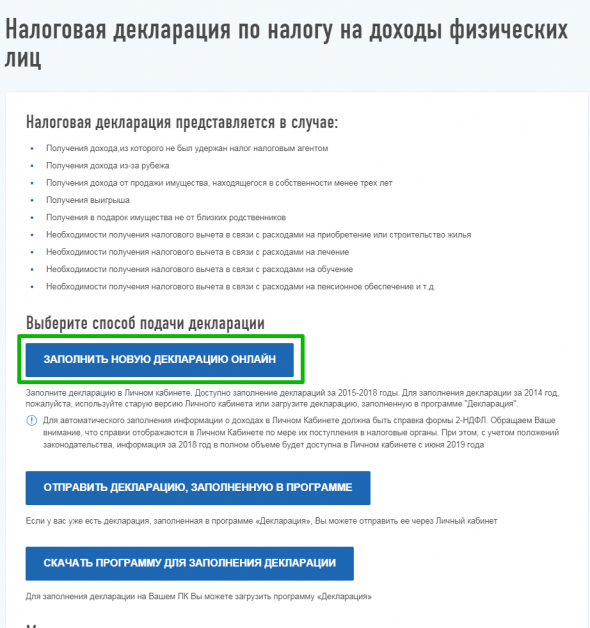

Оформляем возврат на ИИС в 2019 году через личный кабинет сайта nalog.ru

- 14 января 2019, 16:49

- |

Итак по по порядку:

1) Заходим в личный кабинет на сайт nalog.ru, через: либо подтвержденную запись на госуслугах, либо через учетную запись полученную именно в налоговой службе.

2) Выбираем «Заполнить декларацию онлайн».

( Читать дальше )

15 акций, в которые я планирую инвестировать в 2019 году

- 13 января 2019, 18:30

- |

Принципы инвестирования:

— Стоимостное;

— Дивидендное;

— Стратегическое.

Условные обозначения:

E5 — средняя чистая прибыль за последние 5 лет;

P/E; EV/E; P/E5; EV/5E — по котировкам на 11.01.2019;

ROE — Рентабельность собственного капитала за последний год;

ДД — мои ожидания дивидендной доходности за 2019 год по котировкам на 11.01.2019.

Приоритет инвестирования — чем выше акция в списке, тем выше приоритет.

Акции стоимости

1) Сбербанк преф (170,05)

P/E = 5,3

P/Е5 = 8,4

EV/E = 5,3

EV/E5 = 8,4

ROE = 24,1%

P/B = 1,21

ДД = 10,6%

Резюме — отличные показатели, растущий бизнес, нет долга, практически монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

2) Мосбиржа (88)

P/E = 9,8

P/Е5 = 9,1

EV/E = 5,7

EV/E5 = 5,3

ROE = 16,9%

P/B = 2,32

ДД = 9,1%

Резюме — отличные показатели, растущий бизнес, нет долга, монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

( Читать дальше )

История инвестиционных подходов пассивного инвестора

- 11 января 2019, 14:56

- |

В этот раз будет слов много, а картинок мало.

О досрочном выходе на пенсию и финансовой независимости я задумывался достаточно давно, с одной стороны, в 2009-2010 году (мне было около 30 лет) у меня уже были первые попытки что-то сделать, с другой стороны, реальные подвижки начались с 2014 года, да и начинать в 30 лет, сейчас я считаю поздновато, надо было начинать сразу при устройстве на первую постоянную работу, это 21-22 года, еще учащимся в институте, результат бы сейчас был иной совсем. Этот совет я дам своим детям, когда они подрастут.

Не все свои идеи я воплощал в жизнь, но, некоторые были ничего, о автоматизации бухгалтерии я задумался давно, и буквально через 3-4 месяца после появления идеи появилась и начала активно рекламироваться первая компания, предлагающая такие услуги. Т.к. по натуре человек я необщительный и замкнутый, мне проще делать что-то одному, чем попытаться объединить людей и вместе что-то сделать, поэтому основные свои направления я выбирал те, которые могу развивать самостоятельно.

( Читать дальше )

Почему инвесторы вибирают ETF, правильно ли это?

- 11 января 2019, 09:48

- |

Они прозрачны, обладают высокой ликвидностью — второе.

Третье — это доступность. По цене инвестору кажется, что ETF дешевле обходятся, а значит лучше управляемых фондов.

Так ли это??

Но, за каждым ETF стоит управляющий. Биржевой фонд представляет собой сложный механизм, который также имеет и свои минусы.

Он неповоротлив. Структура, обращение биржевых фондов тщательно регламентировано. Именно биржевые фонды, когда менеджер думает провести ребалансировку, ответственны за сильные движения на рынке. Ведь как правило в каждой «упаковке» 50000 акций.

Инвестиции в биржевой фонд не гарантируют успех и заработок инвестору. Ведь надо самому принимать решение когда покупать, когда выходить из рынка.

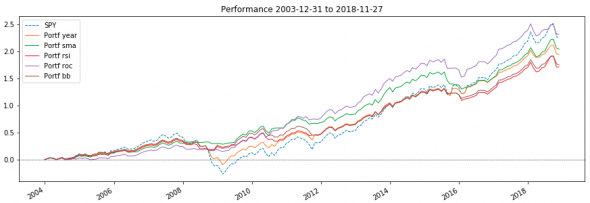

Допустим вы купили SPY в расчете заработать как индекс, примерно 5-6% годовых. Вы думаете все схачено, но рынок идет вниз, фонд биржевой также не зарабатывает по итогам года. Хуже когда вы ошиблись с направлением или купили слишком волатильный инструмент.

( Читать дальше )

The Robots - Kraftwerk и здоровый образ жизни

- 04 января 2019, 11:34

- |

Нальем и выпьем за наши успехи и за здоровье свое и близких!

Задумался над тем, что еще можно написать в своем блоге? Про рынок написал пару раз. Про политику разок. Мотиватора добавил. Мистикой приправил. Остался неохваченным ЗОШ. А данная тема весьма вдохновляет обитателей данного ресурса.

Лично мне данная тема напоминает истории про правоверных и девствениц. Типа мы много лет будем во всем себе отказывать, молится, поститься, слушать только радио Радонеж, инвестировать каждый месяц, ну и делать всякие другие правильные вещи, и в конечном итоге в семьдесят лет мы будем при бабле и здоровенькие.

Забывать, что в долгосрочной перспективе мы все покойники (спасибо Хомяку), и о том, что периодически падают метеориты, это забавно. Но здравая мысль в подобных рассуждения молодежи есть. И про эту мысль я хочу рассказать кристаллически четко (насколько позволяет нетрезвый мозг).

Есть одна интересная черта человеческого организма. Множество различных постоянных действий адаптирует организм под внешнее воздействие — в рамочку!

( Читать дальше )

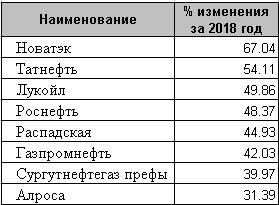

Еще есть время купить лучшие бумаги 2018 года

- 03 января 2019, 12:10

- |

Еще есть время купить лучшие бумаги 2018 года

Если вы долгосрочный инвестор и сейчас стоите перед выбором того, какие бумаги включить в свой портфель, возможно, этот пост будет для вас полезен.

В таблице 1 приведен список 8 лучших бумаг (из 30 наиболее ликвидных на момент написания статьи), упорядоченный по убыванию доходности.

Таблица 1

Здесь вы можете найти подробный анализ:Лучшие бумаги 2018 года. Подробный анализ.

Как правило, лучшие бумаги растут из года в год, оставаясь лучше рынка много лет, в то время, как аутсайдеры, так и остаются аутсайдерами. Именно поэтому покупка 8 лучших бумаг года способна значительно обогнать рост индекса МосБиржи. Например, за 12 последних лет, 8 лучших бумаг прошлого года обогнали индекс МосБиржи на следующий год 11 раз и только один раз (в 2011 году) проиграли индексу.

( Читать дальше )

Моя философия инвестирования.Основные базовые идеи.

- 09 декабря 2018, 10:24

- |

«В очереди на получение доходов от бизнеса держатель акций стоит на последнем месте. Поскольку такие условия рискованны, в среднем он заслуживает более высокого дохода, чем держатели облигаций, которые получают свои деньги обратно первыми.»

Манифест инвестора, Уильям Бернстайн.

( Читать дальше )

Важен ли момент входа для пассивных инвестиций?

- 29 ноября 2018, 17:27

- |

Недавно в одной из рассылок про портфельные инвестиции промелькнуло напоминание пассивным инвесторам (видимо, тем которым на текущем снижении рынка не сидится на месте). Суть его сводилась к тому, что в основе Asset Allocation лежит сознательный отказ от выбора момента входа в рынок (он же: market timing) и игнорирование того, что на этом самом рынке происходит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал