Избранное трейдера waldhaber

Бизнес-секреты 2.0

- 20 октября 2015, 13:32

- |

Президент финансовой группы БКС рассказал Олегу Тинькову, как он пропихнул Татарина на ЛЧИ создал из региональной брокерской компании одного из лидеров финансового рынка в России.

- комментировать

- ★9

- Комментарии ( 14 )

Игра The Trading Game от Блумберг

- 20 октября 2015, 13:13

- |

может кому интересно будет.)

www.bloomberg.com/features/2015-stock-chart-trading-game/

( Читать дальше )

ЛЧИ и Формула-1 (ложь брокеров)

- 20 октября 2015, 12:47

- |

Сразу скажу, что фактологическая сторона относится к ЛЧИ 2006-2012, так как с 2012-го биржа стала активно менять правила и набирать и анализировать статистику стало сложнее из-за проблем с группировкой событий.

Итак, факт первый

В 2006-2012 из первых четырех мест по доходу в %, как минимум два участника были от одного брокера (в разные годы возможно от разных).

Нет ничего удивительного, что до всяких ограничений биржи в этой номинации побеждали участники- спекулянты с большим числом сделок. Потому что, даже с низким профит-фактором можно выиграть у более высокого за счет значительного большего числа испытаний. Это было ясно с самого первого конкурса, который выиграл еще не hft-шник, но уже интенсивный интрадейщик, с большим отрывом, потому что у него не было конкурентов по скорости совершения сделок. Поэтому естественно, что при рассмотрении данной номинации надо учитывать только активных клиентов, совершаюших хотя бы пару сделок в день.

( Читать дальше )

проект Ликвидность. работа

- 20 октября 2015, 12:00

- |

проект «Ликвидность». Проект посвящен созданию нового сервиса, который призван увеличить, а во многих опционных сериях просто создать с нуля, ликвидность опционов. Надеюсь организаторы выложат материалы конференции для ознакомления. Сразу скажу, публика приняла доклад очень заинтересованно. Это радует, люди ждут подвижек в этой области. В настоящее время мы ищем людей в этот проект. Нужен программист.

Присылайте резюме на адрес tslab_job2@support.tslab.ru В ответ получите тестовое задание. Если тестовое задание выполнено на хорошо и отлично, приглашаем в офис на собеседование. Дальше по результатам собеседования. Кто нужен:

Вакансия:Ведущий разработчик ASP.NET

( Читать дальше )

В помощники требуется трейдер на оплачиваемую работу

- 20 октября 2015, 11:53

- |

Не секрет, что частный трейдер вынужден совмещать в себе одновременно функции аналитика, трейдера и риск-менеджера. За несколько лет торговли я осознал, что это довольно непростая задача. Также негативное влияние оказывает загрузка на основной работе. Поэтому я хочу сконцентрироваться лишь на анализе (инициировании сделок), а остальные функции передать другому человеку. Ниже я набросал примерный список требований к потенциальному кандидату. За эту работу я буду платить. Если говорить по качествам, то нужен дисциплинированный, работоспособный человек (мужчина или женщина) с аналитическим складом ума. Также важен опыт собственной ручной торговли (финансовый результат вторичен) на ФОРТС, ММВБ. Базовые понятия человек уже должен знать и «чувствовать».

Обязанности:

— исполнение сделок на ФОРТС, ММВБ

— исполнение функций риск-менеджера

— ведение учета и анализа сделок

Требования:

— возраст от 35 лет

— высшее техническое/финансовое образование

— опыт собственной ручной торговли (финансовый результат не важен) на ФОРТС, ММВБ от 3-х лет

— уверенный пользователь Ексель (желательно знание VBA)

— приветствуется знание языков программирования и опыт написания алгоритмических торговых стратегий

( Читать дальше )

Грааль от Ларри !!! (расчет размера позиции по формуле Ларри Вильямса)

- 19 октября 2015, 22:39

- |

Позволю себе привести несколько цитат великого трейдера об управлении капиталом:

«Вы никогда не знаете, как поведут себя рынки в следующую минуту. Иногда вы правы, и рынок скоро будет делать то, что соответствует вашим ожиданиям, но неправильный выбор размера позиции и расположения стопа приведет к тому, что в тот момент, когда рынок пойдет в вашу сторону, вы уже будете вне рынка.»

«Правильный размер ставки – это такая же опора в игре, как и ваше понимание базовых принципов поведения рынка, правильный момент входа или выхода, то, без чего вам не удастся получить смещения шансов в вашу пользу.»

И вот он, ГРААЛЬ!

( Остаток на счете X Риск на капитал в сделке ) / Размер стопа на акцию

Изящно и красиво, собственно автор пишет:

«Процент риска определяет количество денег, которое трейдер может позволить себе потерять в одной сделке, и устанавливается каждым трейдером индивидуально в зависимости от собственного восприятия допускаемой им степени риска.»

( Читать дальше )

Вероятности и таймфрейм

- 19 октября 2015, 14:47

- |

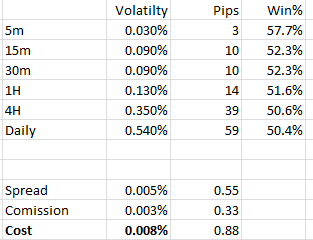

Может ли внутридневной трейдинг быть прибыльным и для того, чтобы быть прибыльным каким должно быть смещение стат. преимущества? Какой таймфрейм интереснее всего торговать с точки зрения вероятностей?

Это базовые вопросы, которые, к сожалению, мало кто себе задает. Я ниже представлю свое понимание ситуации и было бы особенно интересно узнать аргументы скальперов (М1, М5, М15, М30, Н1) на низковолатильных инструментах (валюта, индексы).

Ниже базовая математика. Расходы трейдера состоят из спреда и комиссии (проскальзывания условно включим в спред). Рассмотрим на примере EURUSD (любимая пара для скальперов на валюте).

В качестве данных по волатильности возьмем данные с сайта myfxbook и составим следующую табличку:

Получается, что для того, чтобы статистически вероятность каждой сделки после комиссии и спреда была 50% при торговле на 5 минутах стат. преимущество должно быть 57.7%! Отсюда вопрос кому может быть интересен скальпинг кроме брокера становится риторическим.

Системный трейдинг. Итоги третьего квартала.

- 19 октября 2015, 12:27

- |

Еще раз приношу извинения за задержку с публикацией итогов, но, как я уже писал, у меня была «уважительная причина».

Квартал выдался сложным. В первые две-три недели каждого месяца квартала мы попадали в просадку и только сильные движения в Si в конце июля и августа позволяли закрыть нам эти месяцы в плюс. Причем в августе (28-го) был достигнут новый исторический максимум счета. В сентябре таких движений в конце месяца не произошло и потому история со «счастливым концом» июля-августа не повторилась (движение случилось чуть позже – в октябре, но об этом уже в следующем квартальном обзоре).

И в результате сентябрь был закрыт в просадке, практически такой же, как и февральская. Но сентябрьский провал несколько отличается от февральского, когда больше половины просадки было получено из-за одного «пильного» дня - 12 февраля, причины которого лежали в политической сфере. Сентябрьский же провал был более равномерным, без ярко выраженных сильно убыточных дней, за исключением 18 сентября – дня объявления итогов заседания ФРС. Как я уже писал, сентябрьская просадка стала следствием высокой доли фьючерсов на курсы рубль-доллар и евро-рубль в портфеле компании ( около 60%) и отсутствием в этих инструментах контртрендовых систем. Последнее легко объяснимо: доля участков с отрицательной корреляцией соседних дневных приращений именно в Si меньше аналогичной в Ri почти в два раза даже в такие «нехлебные» годы, как 2012-й и 2013-й. Неслучайно в результате тестирования и оптимизации в Si остаются только трендовые алгоритмы. Ну а попытки административно снизить долю самых доходных инструментов за последний год, всегда вызывают объяснимое с точки зрения психологии отторжение, с чем и столкнулась компания Форум.

( Читать дальше )

Системы

- 19 октября 2015, 11:59

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал