Избранное трейдера Александр Костерин

Торговая система своими руками. Часть 2. Базовые компоненты.

- 01 сентября 2017, 11:36

- |

Приветствую! В предыдущем посте была теория, теперь к делу. Кое-что буду упрощать, чтобы представить картинку в целом.

Итак, чтобы проект не зависел от API внешней com библиотеки (SmartCom или д.р.), чтобы в коде стратегий не использовались специфические типы, разработку я начала с обёрток над смарткомом. Я определил три базовых интерфейса: IConnectGate, IMarketDataGate и IPortfolioGate. Соответственно для подключения, для получения маркет-даты и для выставления заявок и работы с портфелем. Причём каждый из этих трёх интерфейсов мне надо было реализовать минимум дважды – для смарткома и для локального тестера.

В случае со смарткомом, это некий адаптер-обёртка, благодаря которому, я оперирую собственными типами и не завишу от com библиотеки. Т.е. у меня есть свои типы (например, направление заявки, тайм-фрейм), которые используются в коде, а адаптер-обёртка конвертирует их в специфические, понятные внешней библиотеке. Также, желательно, чтобы у каждого объекта, в программе, была только одна обязанность, поэтому никакой дополнительной логики эти обёртки не несут.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 0 )

Автоматизированная система анализа графиков. Come back is real.

- 01 сентября 2017, 09:42

- |

Салют всем, сегодня уже будет официальный запуск программы signals24, подробнее я уже писал о ней здесь. Если в кратце, то я разработал программу, которая анализирует графики фьючерсов и, если находит интересную формацию, то присылает картинку вам на почту #БЕСПЛАТНО.

( Читать дальше )

Фаза Импульс

- 01 сентября 2017, 07:38

- |

Видео обзор.

www.youtube.com/watch?v=GfLyDza9Hqg

Деньги из «мусора»: что нужно знать о высокодоходных облигациях

- 01 сентября 2017, 06:26

- |

В августе на долговом рынке США наблюдается резкий рост выпуска высокодоходных корпоративных облигаций с неинвестиционными (спекулятивными) рейтингами — за три недели месяца объем эмиссии составил $17,65 млрд. Это на $7,34 млрд больше, чем в июле этого года, и на $865 млн выше показателя за аналогичный период 2016 года, свидетельствуют данные аналитической платформы Informa Global Markets. В целом объем выпуска новых спекулятивных облигаций в США достиг максимального уровня за три года.

Аналитики объясняют увеличение эмиссии «мусорных» бумаг тем, что корпорации стремятся привлечь как можно больше заемных средств перед вероятным повышением процентной ставки ФРС в конце года, которое вынудит эмитентов размещать свой долг на менее выгодных условиях. «Топ-менеджеры корпораций торопятся [в размещении долга] в преддверии периода роста стоимости заимствований в сентябре—октябре, связанного с ожиданием повышения ставки ФРС», — цитирует CNBC старшего портфельного менеджера фонда Amundi Pioneer Джонатана Дунсинга.

Подробнее на РБК:

www.rbc.ru/money/29/08/2017/59a59e169a79470a4463823f?from=right_5

Публикую с подачи Тимофея Мартынова. Немного о Газпроме, немного о шорт-термизме и прочем.

- 31 августа 2017, 19:46

- |

( Читать дальше )

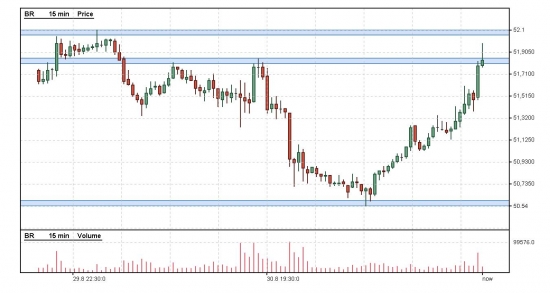

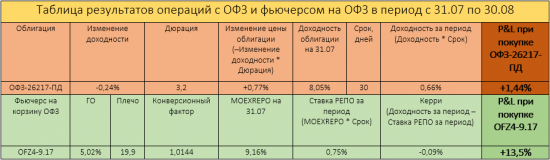

Покупка коротких и средних ОФЗ – тренд августа

- 31 августа 2017, 17:59

- |

P&L при покупке OFZ4-9.17 = (Изменение цены облигации + Керри) * Плечо / Конверсионный фактор

Дефляция вернулась: на неделе с 22 по 28 августа цены снизились на 0,2% н/н. Годовая оценка инфляции теперь составляет 3,4% г/г, что является минимум за долгое время. Такие данные убеждают в том, что ЦБ снизит ставку в сентябре, и делают вопрос о шаге снижения более острым. Если динамика инфляционных ожиданий будет удовлетворять регулятор, ключевую ставку вполне могут опустить до 8,5%, однако стоит ещё дождаться этой статистики и следить за заявлениями представителей Центробанка.

Вчера на аукционах Минфин продал ОФЗ-26219 (9 лет) и флоатер ОФЗ-29012 (5 лет): спрос на бумаги превысил предложение в 2,8 и 2,6 раз соответственно. Доходность по 26219 оказалась ниже рыночной (7,91 vs7,94), а 29012 была продана по цене 103,7% от номинала.

Рубль по-прежнему остаётся крепким по отношению к доллару (USDRUB: 58,73) и показывает в августе одну из лучших динамик среди валют развивающихся стран. В последние дни определённую поддержку рублю оказали данные по инфляции, которые увеличили спекулятивный спрос нерезидентов на ОФЗ. В свою очередь, новая макростатистка США о состоянии рынка труда (+237 тыс., консенсус: +185 тыс.) и ВВП в 2к’17 (+3.0%, консенсус: +2.7%) не продемонстрировала значительного влияния на доллар.

Август оказался благоприятным для ОФЗ, особенно для краткосрочных и среднесрочных бумаг. За месяц короткий и средний участки кривой доходности опустились, причём падение короткого составило до 30 бп (ОФЗ 26214). На таком движении можно было заработать купив, например, фьючерсы О

( Читать дальше )

Просто о сложных процентах: фьючерс «на все»

- 31 августа 2017, 16:23

- |

Я занимаюсь естественными науками, а финансам совсем не обучен. Посему, скорее всего, изобретаю далее «велосипед», но таки полностью самостоятельно.

В поисках предела совершенству моделирую идеализированную ситуацию, когда ставлю все на постоянный рост фьючерса, а как только получаю достаточную прибыль, докупаю новый контракт. Как же в итоге моя прибыль соотнесется с изменением цены?

Обозначу свой капитал как G, цену соответствующего актива P, а M – величина плеча или другими словами P/M – это ГО. Например, у Si M около 17, а у Ri около 10. Очевидно, что при таком вложении «на все» у меня контрактов MG/P, а прибыль ΔG при каждом малом изменении цены на ΔP рассчитывается по формуле: ΔG= (MG/P) ΔP. Считая M постоянной, получаем дифференциальное уравнение для G(P), которое легко решается (а как именно – пусть будет ДЗ для читателя) и в результате получаем:

G/G0 = (P/P0)M.

Здесь — G0 начальный капитал, а P0 – начальная цена. Это и есть сложные проценты в действии – относительное изменение капитала равно относительному изменению цены, возведенному в немалую степень M. Так для Si при изменении цены на 10% начальный капитал увеличится в 5 раз, на 20% в 22 раза, а на 30% аж в 87 раз!

Снижение инфляции разогревает рынок рублевых облигаций и укрепляет рубль

- 31 августа 2017, 13:55

- |

По данным Росстата индекс потребительских цен в РФ за неделю с 22 по 28 августа 2017 года снизился на 0,2% после нулевой инфляции за предыдущую неделю. Сегодня в рамках представления обновленного макропрогноза на 2018–2020 годы, министр экономического развития Максим Орешкин заявил, что по итогам 2017 года инфляция может опуститься до 3,5–3,7%. Для сравнения: целевой уровень ЦБ по показателю составляет 4% годовых.

Столь существенное замедление индекса потребительских цен относительно целевых уровней регулятора может вынудить ЦБ РФ на предстоящем 15 сентября заседании пойти на резкое снижение ключевой ставки сразу на два шага – 0,5 п.п. Игроки рынка уже начинают закладывать подобные ожидания в цены активов. За последние два дня индекс Мосбиржи государственных облигаций RGBI (индекс чистых цен ОФЗ) обновил полуторамесячные максимумы, что свидетельствует о сокращении эффективных доходностей к погашению. В дальнем рублевом долге ОФЗ 26207 и 26221 последние два дня идут рекордные объемы торгов из-за высокого спроса, в том числе со стороны нерезидентов. На этом фоне к концу года 2017 года по-прежнему ожидаем увидеть котировки пары доллар/рубль ниже отметки 55. Нигматуллин Открытие Брокер

ЦБ запустил сайт по повышению финграмотности россиян

- 31 августа 2017, 12:51

- |

«Сайт предназначен для самой широкой аудитории, обладающей разным объемом знаний об экономике и разными финансовыми возможностями. В материалах сайта в простой форме, с некоторыми допущениями и упрощениями разбираются ситуации, с которыми может столкнуться каждый — от планирования личного бюджета до поиска оптимальной стратегии формирования будущей пенсии. Это не прямое руководство к действиям, а лишь рекомендации, которых можно придерживаться, чтобы не упустить из виду что-нибудь важное и не оказаться в критической ситуации», — сообщает ЦБ.

ЦБ рассчитывает, что сайт окажется полезным как потребителям на этапе принятия решений о выборе финансовой услуги, «так и всем, кто хочет знать, как устроен и работает финансовый рынок».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал