Избранное трейдера Александр Костерин

Матчасть и фундаментал. Золото, нефть, рынки акций, валюты и криптовалюты.

- 13 августа 2017, 18:11

- |

Ближайшее мероприятие по криптовалютам — smolenskaya-tatyana-leoni.timepad.ru/event/553542/

Ближайшие мои вступления в разных городах РФ. В сентябре: 3-го Нижнекамск, 9-10 Норильск, 14-15 Липецк, 22-23 Пермь В октябре: 18-22 Самара, 26-29 Калининград. В ноябре: 01-05 Чебоксары и Казань. Офисы у Финама в 90 городах. Ссылка на контактную информацию - www.finam.ru/about/contacts

- комментировать

- ★6

- Комментарии ( 40 )

По нефти

- 13 августа 2017, 17:06

- |

Приветствую!

Решил делиться своими мыслями по рынку и вести блог регулярно, если не надоест или тролли не отобьют желание)

Торгую в основном нефть, срендесрочно, то есть стараюсь взять позу в начале движения и выйти в самом его конце)

Основной таймфрейм 4часовик, дневка и выше.

Ниже мои соображения по нефти на текущий момент. Позже буду также делиться идеями по золоту, ртс и сберу.

НЕФТЬ

Глобально нефть смотрю с лонг в район 55-57, думаю сможем отрасти туда за август-сентябрь.

На этой неделе жду шорты в район 49-50, и там уже нужно брать лонги с целями 53-57, точнее будет видно по силе, структуре и характеру движения.

Среднесрок

В течении дня, скорей всего в первой его половине, жду задер в район 52.86

С этой зоны логично брать шорты, уровни для шорта 52.86, 52.63, 52.30.

Нужно смотреть силу, характер и структуру задера и старать взять шорты как можно выше.

( Читать дальше )

Видео запись торговли криптовалютами, 11 августа 2017г

- 12 августа 2017, 16:50

- |

( Читать дальше )

Рынок деривативов как индикатор страха

- 12 августа 2017, 16:14

- |

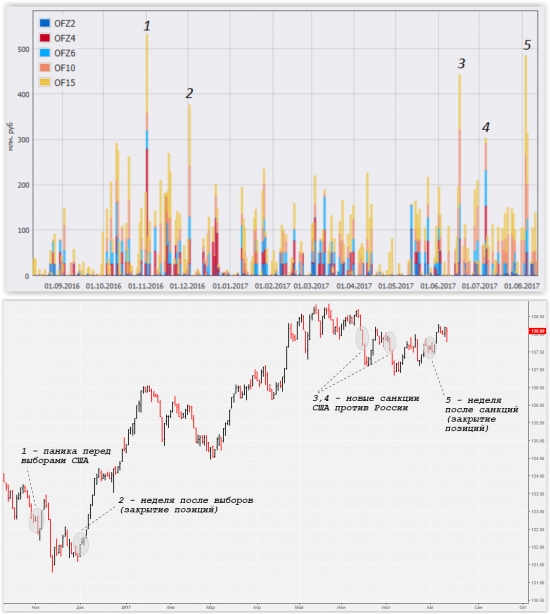

Спроецировав наибольшие объемы за последний год из диаграммы совокупных оборотов по всем фьючерсным контрактам всех серий на график индекса RGBI можно выделить:

1 — отмечен всплеск объема вызванный паникой перед выборами США, 2 — неделя после выборов (возможно закрытие позиций),

3,4 — новые санкции США против России, 5 — неделя после санкций (закрытие хэджа).

Все выше изложенное является субъективным мнением! Я даю информация к размышлению.

Спасибо за внимание.

Удачи в торговле!

----------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

P.S. За моими сделками можно следить здесь http://www.itinvest.ru/trader-liga2/users/Kuziomkin/.

( Читать дальше )

Стабильные опционы/дикий форекс = близнецы/братья.

- 12 августа 2017, 14:53

- |

Около месяца назад добрался до форекс (прямиком из опционов), и погрузившись в процесс, уразумел, что есть нечто общее между ними. Не все, но если рассматривать направленные опционы в проекции форекс, то может получиться => форекс по опционски ("утка по Пекински";).

Слоган: "Опционы и форекс = едины, а значит непобедимы!" Шутка.

Итак,

когда я торговал направленные стратегии, то больше всего привлекала следующая разновидность данной стратегии.

1) покупал, к примеру, коллы (собирал позицию) и дожидался пока сколько-нибудь отрастет (хотя бы на +50 %).

2) далее замыкал покупку встречным легом (продажей вышестоящего страйка, по уже более дорогой цене) = "бычий колл спред".

----------------------------------------------------

Что это давало?

Уже фиксил прибыль, то есть при любом исходе до экспирации, гарантированно получал свой кусок пирога. А вот если цена двигалась еще выше, то за счет особенностей опционного рынка (чего нет на форекс), я получал возможности увеличить профит. По ходу, УПРАВЛЯЯ готовым спредом, откупал дешевеющую проданную ногу (при откате БА, но продолжающемся восходящем тренде), и не трогал купленную.

( Читать дальше )

№ 92. Анализ золота, нефти, мажоров Форекс 14-18.08.2017

- 12 августа 2017, 13:26

- |

Аналитический обзор активности профессиональных денег по основным валютным парам рынка Форекс, золоту, а также нефти на предстоящую третью торговую неделю августа.

Август обещает быть горячим не только для отдыхающих на курортах, но и для трейдеров, а также инвесторов на финансовых рынках.

Смотреть мониторинг счета на MyFxBook

Так, со средины июня текущего года котировки нефти марки Crude Oil достигли отметки выше 50 долларов за баррель черного золота. Стоить подчеркнуть, что ценовая отметка в 50.40 usd/bbls (долларов за баррель), до которой цена данного актива выросла 01 августа, является математически рассчитанным уровнем фиксации прибыли 40% тех покупателей, которые ранее в период с 20 по 21 июня текущего года резко набирали значительную бычью позиции на так называемой явлении, которое именуется «кульминацией продаж» в методе анализа рынка Volume Spread Analysis.

( Читать дальше )

Опционы без матана

- 12 августа 2017, 12:23

- |

Даже при всяком раскладе на рынках, ты, новичок, заработаешь. Убери ненужный шум из ушей. Убери гур и гурей. Не надо париться с новостями, а, тем более, с мерзким теханализом, цена коему — грош. Просто посмотри на это:

Изменения цены БА — Brent в месяц. Один толковый лонг колл или пут и год закрыт начисто в плюс. Даже с 10 000 руб можно было поднять сотни тысяч.

Стратегия проста: один месяц лонг колл, следующий — лонг пут. И математика тебе даст то, чего не могут дать ни одни гуры, наследники Сороса, Баффета и иже с ними. Не е*ись с интрадеем и теханализом. Заработать просто.

Мировые ЦБ скрывают реальную премию за риск

- 12 августа 2017, 01:38

- |

Например, если вы покупаете облигации, вы рискуете столкнуться с невыполнением заемщиком обязательств или получением выплат девальвированными деньгами. Как фондовый инвестор, вы рискуете, что бизнес-модель компании не оправдает ожиданий или что она обанкротится. На свободном финансовом рынке цены формируются на фоне этих и других факторов риска.

Например, облигации с высоким риском дефолта обычно имеют высокую доходность. То же самое касается долга, номинированного в нестабильной валюте. Акции компаний, которые считаются рискованными, имеют тенденцию торговаться на более низком уровне, чем акции компаний с низким риском. И премии за риск, если они определены на свободном рынке, являются частью цены актива, будь то облигация или акция. Они играют жизненно важную роль в распределении капитала в экономике.

( Читать дальше )

Глава ... Опционная магия и ее разоблачение.

- 12 августа 2017, 01:38

- |

/М.А. Булгаков/

«Маленький человек в дырявом желтом котелке и с грушевидным малиновым носом, в клетчатых брюках и лакированных ботинках выехал на сцену Варьете на обыкновенном двухколесном велосипеде. Под звуки фокстрота он сделал круг, а затем испустил победный вопль, от чего велосипед поднялся на дыбы. Проехавшись на одном заднем колесе, человек перевернулся вверх ногами, ухитрился на ходу отвинтить переднее колесо и пустить его за кулисы, а затем продолжал путь на одном колесе, вертя педали руками.»

Что то велосипедно-похожее иногда происходит и в нашем «опционном» мире. Я собираюсь сейчас прокомментировать несколько опционных

мнений-фокусов, вполне безобидных в текущей ситуации, но опасных при наступлении катастрофически-волатильных событий по типу «чучхэ понад усе».

Предварительные условия — обсуждается исключительно опционный рынок forts, ставки ноль.

Фокус первый.

Бытует мнение: распределение цен БА на момент экспирации, порождаемое ценами опционов, предполагает одинаковые вероятности смещения цен БА вверх или вниз.

Источник: интернеты, комментарии в них, и, увы((, Стас Бржозовский тут: https://smart-lab.ru/blog/411878.php

Факт: это полная ерунда. На самом деле, если допустить справедливость формулы Блэка для опционных цен (при условии постоянной волатильности на всех страйках), мы получим, что вероятность снижения цен на момент экспирации всегда выше, чем вероятность их роста.

Доказательство: берем и считаем в лоб. Например, при волатильности 50 и сроке до экспирации 1 год, вероятность снижения цены на момент экспирации составит 0,6. При волатильности 200, допустимой при катастрофах, ситуация будет еще интереснее. Правда в том, что матожидание распределения, порождаемого ценами опционов, совпадает с ценой БА в каждый момент. Но мало кто замечает подмену понятий и задумывается об этом.

Фокус второй.

Бытует мнение: дельта опциона колл на центральном страйке по модулю обязана совпадать с дельтой опциона пут и равняться 0,5.

Источник: многочисленные русскоязычные сайты, отдельные персонажи Смартлаба, тупые переводчики с английского на русский язык.

Факт — это вранье. Многие «канонические» авторы (Конноли, Натенберг, Мак-Миллан) действительно пишут, что дельта центрального колла ПРИМЕРНО совпадает по модулю с дельтой пута. И это правда, при низкой волатильности и малом времени до экспирации. Однако, при росте любого из этих двух показателей ситуация меняется кардинально.

Доказательство: все очень просто. Дельта центрального опциона колл (модель БШ) равна N(d1), d1>0, следовательно дельта центрального опциона колл в мире БШ всегда больше 0,5 и возрастает как с ростом iv, так и с ростом времени до экспирации. В предельном случае при бесконечной волатильности и/или времени до экспирации дельта центрального опциона колл — единица. Где живут риски неправильной оценки дельты? Сегодня — в Тихом океане. И если неистовый Ким попробует бабахнуть по душке-Дональду, то дельты опционов центральных страйков удивят многих. Пример: дельта центрального опцина колл при волатильности 50 и сроке до экспирации 1 год составляет 0,6. Каждый может в этом убедиться при помощи любого опционного калькулятора, живущего в интернетах.

Фокус третий.

Бытует мнение: вероятность выхода в деньги опциона колл совпадает с его дельтой.

Источник: интернеты и прочие сомнительные места.

Факт — это вранье дважды.

Доказательство: см первые два фокуса. Пример: вероятность выхода центрального опциона колл «в деньги» при сроке до экспирации 1 год и влатильности 50 составляет 0,4. Дельта 0,6.

Можно еще, наверное, пофокусничать с общепринятыми мнениями, но пора откланяться

PS

/М.А. Булгаков/:

«А может быть, не было никаких этих слов, а были другие на эту же музыку, какие-то неприличные крайне. Важно не это, а важно то, что в Варьете после всего этого началось что-то вроде столпотворения вавилонского.»

Золотой портфель: эффективная стратегия на нестабильном рынке

- 11 августа 2017, 20:41

- |

Блестящая 10-дневная серия роста индекса Dow была прервана 9 августа: американские акции скорректировались на фоне нарастания геополитических рисков, связанных с Северной Кореей. Инвесторы с опаской встретили новость о том, что Пхеньян добился успеха в создании миниатюрной ядерной бомбы, которая может быть вмонтирована в баллистические ракеты. Через несколько часов последовала реакция Дональда Трампа, который пригрозил ответить на корейские угрозы «огнем и мечом». По всей видимости, эти заявления ничуть не смутили Пхеньян, так как через короткое время, корейские власти заявили о возможности атаки на Гуам (остров в западной части Тихого океана, имеющий статус неинкорпорированной организованной территории США). Таким образом, «красная черта», обозначенная Трампом, была моментально пройдена корейцами. Ситуация сильно напоминает 2013 год, когда президент Обама обещал применить силу в Сирии, в случае использования химического оружия. В итоге, его обещание выполнено не было, во многом благодаря успеху российской дипломатии. Но внутри США это было воспринято как однозначная слабость, подрывающая имидж США как сверхдержавы. Трамп был среди людей, которые критиковали Обаму за «слабость». Теперь он сам оказался в похожей ситуации.

Угрожающие новостные заголовки на тему эскалации американо-корейского конфликта продолжили оказывать давление на фондовый рынок США в конце недели. Индекс волатильности VIX («индекс страха»), который имеет склонность к росту в периоды рыночных коррекций, в четверг подскочил сразу на 40%. Трендовые индикаторы указывают на вероятность сохранения высокой волатильности в ближайшие недели. Это очень невыгодная ситуация для инвесторов, использующих пассивный подход к управлению активами («buy and hold»), однако сулит дополнительный доход для краткосрочных и новостных стратегий.

Важно иметь в виду то, что главным бенефициаром нестабильности на рынке акций стало золото. За последние 4 недели стоимость металла выросла на 5% ($62) до отметки $1291 за тройскую унцию.

Скупкой золота с начала года занимаются не только такие известные мировые инвесторы как Джордж Сорос, Джон Полсон (Paulson&Сo), Стэнли Дракенмиллер (глава Duquesne Capital Management), Пол Сингер (управляющий Elliott Management), но и мировые ЦБ. Особенно это актуально для Банка России. По итогам первого квартала российские золотые резервы выросли на 64,9 тонн, достигнув в общей сложности 1680 тонн. Это абсолютный максимум за постсоветскую историю страны. Доля золота в золотовалютных резервах достигла 17%, что является максимумов с 1 кв. 2000 г. Очевидно, что такие активные покупки золота связаны с желанием сократить число американских долговых бумаг в составе национальных резервов. В апреле стало известно о том, что наша страна выпала из десятки крупнейших кредиторов США. Учитывая текущий масштаб проблем во взаимоотношениях наших стран, тренд на покупку золота со стороны ЦБ РФ сохранится.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал