Избранное трейдера zaq789

Британия готовится к открытию. Обзор на предстоящую неделю от 11.07.2021

- 11 июля 2021, 22:06

- |

По ФА…

Протокол ФРС

Риторика протокола ФРС оказалось менее ястребиной по сравнению с ожиданиями участников рынка после июньского заседания.

Члены ФРС подтвердили, что текущего прогресса в отношении целей мандата пока недостаточно для сворачивания программы QE, хотя ожидается достижение прогресса в будущем.

По рынку труда многие члены ФРС отметили, что занятость восстанавливается более слабыми темпами по сравнению с их ожиданиями, и рынок труда далек от достижения цели ФРС.

По инфляции значительное большинство членов ФРС заявили, что рост цен превысил их ожидания, что привело к изменению прогнозов.

Тем не менее, большинство членов ФРС считают текущий рост инфляции временным.

Несколько членов ФРС отметили, что они теперь ожидают выполнения целей по мандату несколько раньше, нежели на заседании в марте.

Члены ФРС согласились продолжить оценку прогресса в отношении своих целей и обсудить планы по сворачиванию программы QE на предстоящих заседаниях, ибо сие может быть полезно в случае, если экономика достигнет целей раньше ожиданий.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 8 )

Трейдер Goldman: За 18 лет работы на Уолл-стрит я не мог представить, как набираю эти большие числа

- 07 июля 2021, 19:16

- |

… он публикует следующую заметку, в которой сначала указывает поразительную рыночную статистику:

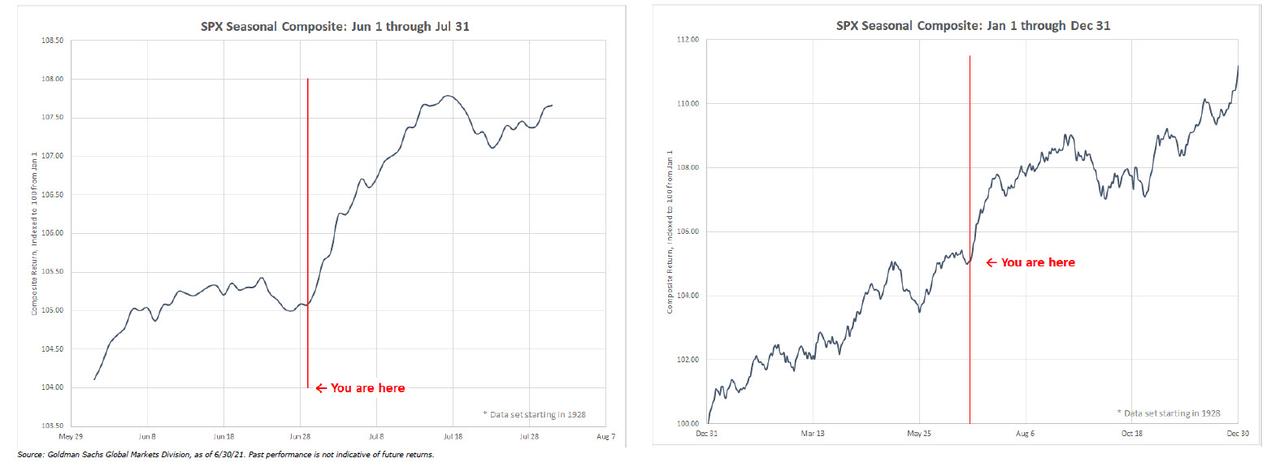

… он публикует следующую заметку, в которой сначала указывает поразительную рыночную статистику:S&P 500 зарегистрировал 7 торговых дней подряд с новым ATH, с 1928 года это случалось только 5 раз. Если сегодня зафиксирован еще один исторический максимум, то это было всего 3 раза в истории. Ни одна серия не ознаменовала немедленного или значительного пика на рынках. С 1928 года, если индекс S&P 500 растёт >10% в первом полугодии, то результаты во втором полугодии почти вдвое превышают медианное значение последних шести месяцев за все годы.

… но поистине примечательными были его наблюдения за скоростью денежных потоков: «За 18 лет отслеживания движения средств я не мог представить, как набираю такие большие числа. Мне нужно было проверить их дважды. Это были мои самые загруженные выходные и больше всего поступающих вопросов от клиентов за 2021 год». Одна из причин такой активности заключается в том, что, как объясняет Рубнет, помимо розничной торговли, институциональная активность прекратилась: «Позиционирование и настроения не растянуты и продолжают снижаться по мере роста акций. GS PB фундаментальный L/S Валовой левередж снизился на неделе и находится на самом низком уровне с октября прошлого года».

( Читать дальше )

Анализ и прогноз рынков металлургического сырья за июнь - август 2021 г.

- 07 июля 2021, 12:58

- |

Краткое содержание обзора приведено ниже:

Кроме рынка коксующихся углей, «ценовое ралли» на рынках сырья и металлопродукции постепенно теряет импульс роста, а в КНР наблюдаются сильные колебания цен и высокие риски. Внутренние факторы в КНР делают тренд снижения цен на ЖРС и на прокат в 3 квартале наиболее вероятным. На рынке РФ котировки сырья продолжат идти вверх в начале 3 квартала с переходом в стадию постепенного снижения в августе-сентябре.

Индекс ЖРС показывает сильную волатильность и после резкой коррекции во второй половине мая вновь движется вверх вместе с фьючерсами и ценами на металлопродукцию в КНР. Пока объёмы производства у металлургов КНР точно повторяют траектории движения цен,

( Читать дальше )

Рэй Далио: есть ли пузырь на фондовом рынке?

- 07 июля 2021, 12:25

- |

Удивительное дело происходит на наших глазах: миллиардеры, управляющие огромными хедж-фондами, один за другим начинают развивать свои личные медиаресурсы. Вот и Рэй Далио, оказывается, начал в ютубчике отвечать на вопросы подписчиков (скоро за донат приветы передавать начнёт).

И вопрос, волнующий всех:

А есть ли пузырь на фондовом рынке сегодня?

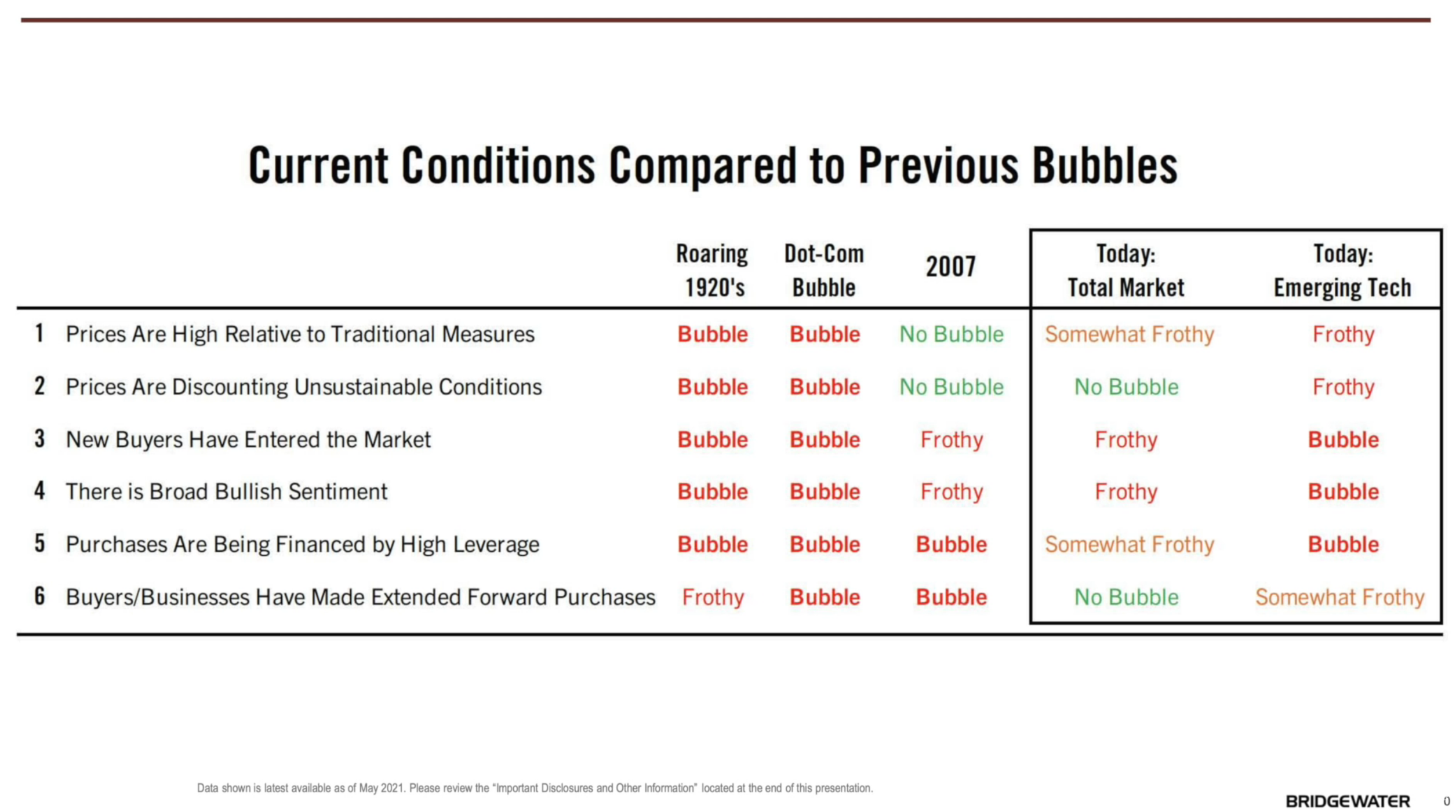

Рэй оценивает «пузыристость» рынка по 6 критериям:

1. Цены на активы высоки по отношению к традиционным мерам оценки.

2. Цены учитывают возможные неустойчивые условия.

3. Много новых покупателей пришло на рынок.

4. Очень сильные бычьи настроения.

5. Используется большое кредитное плечо для покупки активов.

6. Предприниматели и покупатели произвели увеличенные закупки на будущее.

Рэй сравнивает сегодняшнюю ситуацию на фондовом рынке в целом и ситуацию в «развивающихся технологических компаниях» с другими пузырями в истории:

- «Ревущие 1920-е» — тогда рос сильнейший пузырь во всех акциях;

- «Пузырь доткомов» — в период до марта 2000 года был сильнейший пузырь в технологических компаниях;

- 2007 год — момент надувания пузыря в недвижимости, повлекшего мировой финансовый кризис.

( Читать дальше )

Инфляция в США отступает

- 01 июля 2021, 10:53

- |

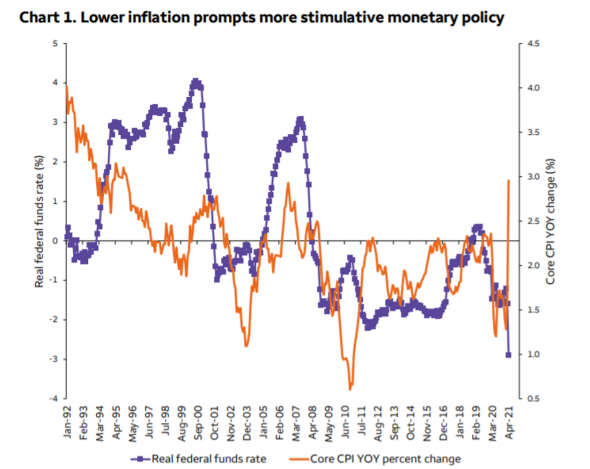

Объемы монетарных стимулов, внедренных за последние полтора года, всерьез обеспокоили ряд экономистов. Растущие цены на стройматериалы и недвижимость только усилили страхи. Однако последние тенденции дают надежду, что текущие темпы инфляции – действительно временное явление.

При оценке инфляционного ожидания ФРС и крупный бизнес ориентируются на доходность казначейских облигаций. Когда начинает маячить девальвация доллара, инвесторы из сберегательных активов перекладываются в более рисковые инструменты, что ведет к росту доходности бондов. В марте доходность 10-летних облигаций достигала 1,7%, но последние три месяца продолжает снижаться.

Доходность 10-летних облигаций, %

Таким образом, долгосрочные инфляционные ожидания по-прежнему находятся ниже 2%, несмотря на текущий всплеск ИПЦ к 5%. Старший портфельный менеджер SVB Asset Management Эрик Соуза отмечает возвращение крупных иностранных покупателей на долговой американский рынок, а также призывает учитывать долгосрочную инфляцию, которая уже 25 лет находится ниже целевого значения.

( Читать дальше )

Металлурги и пошлины - что произошло и что будет дальше

- 24 июня 2021, 17:24

- |

Что произошло

Как известно, сегодня Правительство заявило, что вводит с 1 августа до 31 декабря (на пять месяцев) экспортные пошлины на черные и цветные металлы при вывозе их за пределы ЕАЭС.

Они будут состоять из базовой ставки 15% и специфической ставки (минимальной суммы).

Что дальше

1.) Обратите внимание на дату их введения.

Вот смотрите, к примеру у вас есть дача, с которой вы каждый месяц привозите мешок картошки к себе в городскую квартиру. Тут вам говорят, через месяц, при въезде в город у вас нехорошие люди будут отбирать 15% этой картошки. Что вы сделаете? Очевидно, что просто заранее привезете больше...

Тоже самое металлурги. По сути металлургам дали больше месяца подготовится к введению пошлин. В результате до 1 августа мы увидим рекордные экспортные поставки металла из России (металлурги будут создавать складские запасы за рубежом и пр.), а в самой России это приведет к ещё большему дефициту и росту цен до 1 августа.

( Читать дальше )

X5 объявляет о выделении цифровых бизнесов в отдельную структуру

- 24 июня 2021, 16:34

- |

X5 Group объявляет о выделении цифровых бизнесов Компании («Vprok.ru Перекресток», сервисы экспресс-доставки и «Около») в отдельную структуру в составе группы. Решение о выделении было одобрено Наблюдательным советом Х5.

Развитие цифровых бизнесов является одной из ключевых направлений стратегии развития компании 2021-2023 гг. Компания рассматривает несколько перспективных опций дальнейшего развития, включая как привлечение инвесторов на открытом рынке капитала или инвестиции через стратегическое партнерство, так и самостоятельное развитие в рамках Х5.

В течение года планируется более детальная проработка стратегических опций по развитию компании цифровых бизнесов, определение сроков и деталей развития новой структуры, о чём Компания будет информировать

Телекомы — будущие IT-компании?

- 24 июня 2021, 13:32

- |

Недавно вышли интересные новости о том, что Евтушенков (основной владелец АФК Системы, у которой контрольный пакет в МТС) объявил о трансформации МТС в IT-компанию. Существенную часть инфраструктуры (мобильные и фиксированные связи, облачный бизнес, коммутационное оборудование) до конца 2021 г. могут выделить в дочернюю компанию МТС Web Services (по аналогии с Amazon Web Services).

Ростелеком также развивает сегмент облачных услуг и цифровых сервисов и собирается использовать актив для раскрытия акционерной стоимости компании. В 2023 году планирует вывести на IPO «РТК-ЦОД», которая занимается облачными сервисами и обработкой данных и является лидером на быстрорастущем российском облачном рынке (с долей 21,3%).

Телекомы пытаются трансформироваться в IT-компании. Зачем им это? Все просто: чтобы бизнес оценивался по более дорогому мультипликатору. Для сравнения, Яндекс сейчас торгуется по мульту ~30x EV/EBITDA, в то время как телекомы ~4x EV/EBITDA.

В статье рассмотрим:

- какую долю сейчас занимают облачные и цифровые сервисы в доходах МТС и Ростелекома;

- считаем ли мы возможной трансформацию телекомов в IT;

- интересны ли акции Ростелекома и МТС по текущей цене.

( Читать дальше )

Куда летит Globaltrans, интервью руководства компании 08.06.2021

- 18 июня 2021, 18:53

- |

08 июня 2021 года на Ютуб канале Газпромбанк инвестиции, вышло интервью представителей компании Приит Педая (советник генерального директора), Михаила Перестюка ( руководитель направления по работе с инвесторами).

( Читать дальше )

📉S&P500 сегодня рухнул после заявления одного из членов ФРС

- 18 июня 2021, 16:37

- |

Причина падения, помимо разочарования инвесторов в ФРС (изменили прогноз по повышению ставки с 2024 на 2023 год на заседании в среду), сегодняшнее заявление президента ФРБ Сент-Луиса Джеймса Булларда:

- Буллард прогнозирует, что ФРС может начать поднимать ставку ближе к концу 2022г

- Пауэлл начал формальные разговоры про сворачивание стимулирования

- в будущем ожидаются более детальные дискуссии в будущем

- нужно несколько заседаний FOMC до определения формальной позиции по сворачиванию стимулирования

- ФРС должна быть готова действовать, когда придет время

- у рынков будет достаточно времени, чтобы подготовиться к сворачиванию стимулирования

- не хотим пузырей на рынке недвижимости

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал