Избранное трейдера Медленный Торопыжка

"Ненавижу брать лосей..."

- 07 октября 2017, 16:15

- |

- комментировать

- ★3

- Комментарии ( 13 )

7 советов от Линды Рашке.

- 06 октября 2017, 21:19

- |

— тренд имеет более высокую вероятность продолжения, чем разворота

— импульс предшествует цене

— окончанию тренда предшествует кульминация

— рынок чередуется между расширением диапазона и сокращением диапазона

2. Последний час часто показывает, насколько силен тренд на самом деле. «Умные» деньги показывают свою руку в последний час, продолжая выставлять цены в свою пользу. Пока рынок имеет последовательные сильные закрытия, ищите тенденцию к продолжению. Восходящий тренд, скорее всего, закончится, когда состоится утреннее ралли, за которым последует слабое закрытие.

3. Покупайте первый откат после нового максимума. Продавайте первое ралли после нового минимума.

4. Сильный рынок в середине дня, как правило, продолжается и на следующий день.

5. Максимум и минимум предыдущего дня являются двумя очень важными «опорными» точками, так как это были решающие моменты, когда покупатели или продавцы входили накануне. Посмотрите, как рынок либо тестирует и откатывается от этих точек, либо пробивает и показывает признаки продолжения.

6. Сила утра:

— лучшие развороты для трейдинга происходят утром, а не днем

— первый часовой диапазон устанавливает рамки для оставшейся части дня

— чем больше рыночные гэпы, тем больше шансов на продолжение и тренд

— существенный процент дневного диапазона происходит в первый час, поэтому очень важно торговать агрессивно, если появились ранние признаки сильного тренда на сегодняшний день

7. В денежном мире, который является миром, созданным человеческим поведением, никто не имеет ни малейшего представления о том, что произойдет в будущем. Отметьте это слово — никто! Таким образом, успешный трейдер не основывается на том, что возможно произойдет, а реагирует на то, что уже происходит.

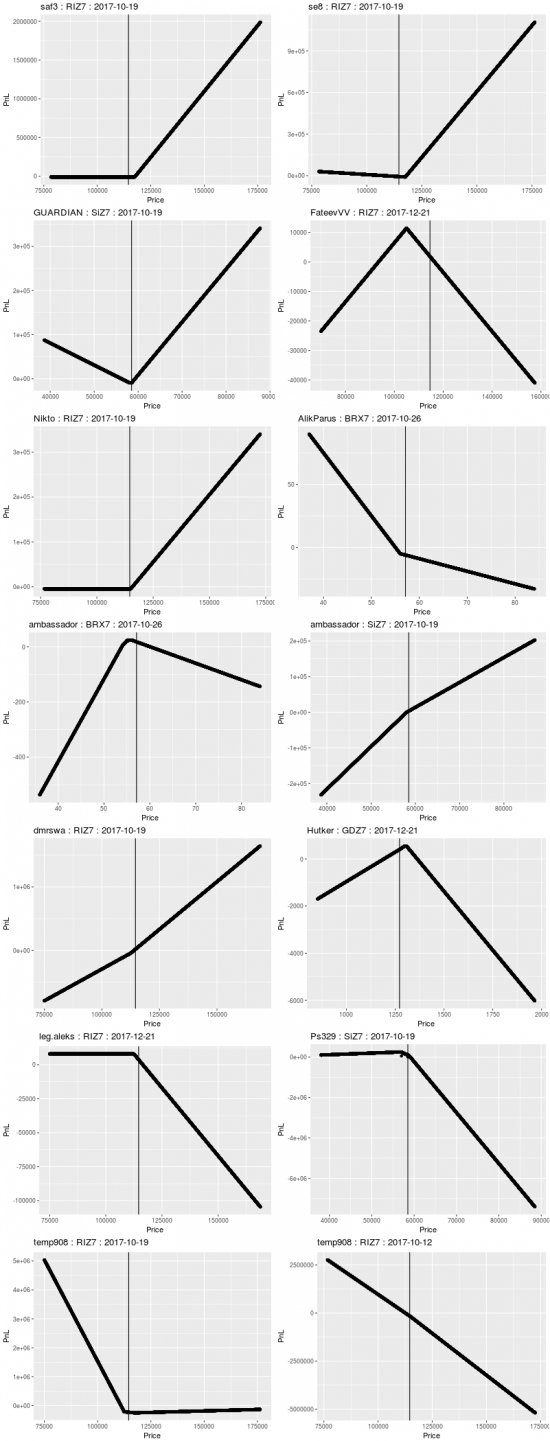

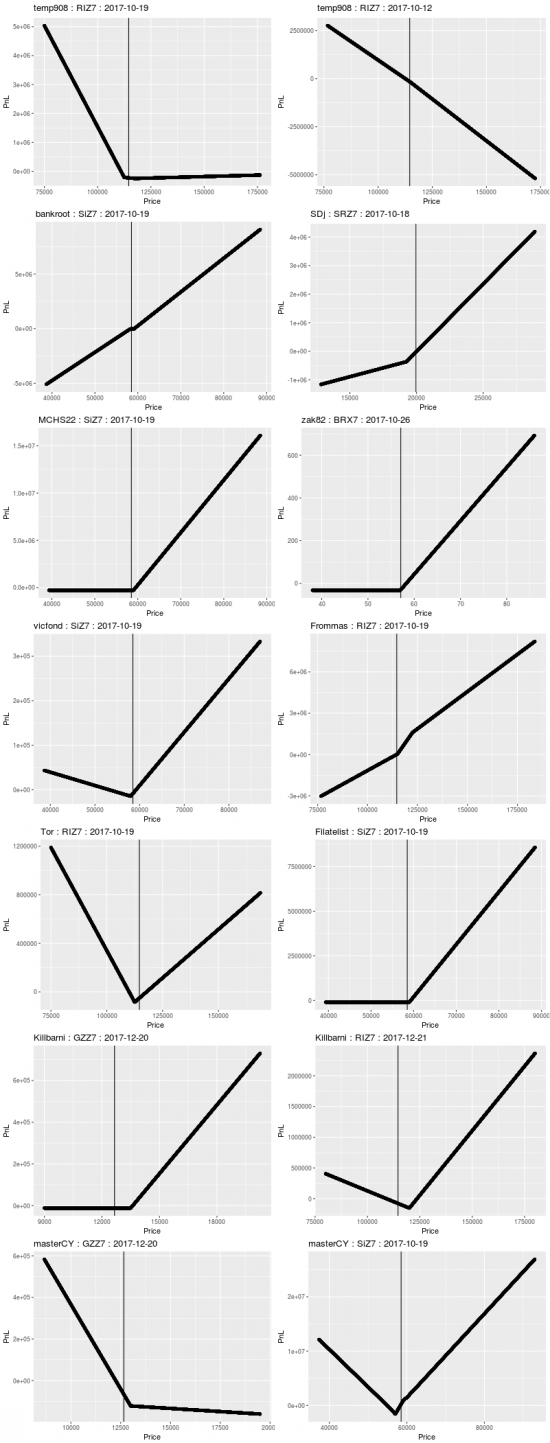

Опционные стратегии участников ЛЧИ 2017

- 06 октября 2017, 13:53

- |

( Читать дальше )

Гимн ПЕНСИОННЫЙ ФОНД РОССИИ

- 05 октября 2017, 17:15

- |

давно туда не ходил , тут забрел ..

попался в руки их буклет с расчетом балов и пенсией

и вот что интересно

ОНИ считают пенсию человека со стажем

37 лет и зарплатой 24 000 р

отчисления с зарплаты 22%

24 000 * 12 * 0.22 = 63 360 р в год

22% - это грубо пенсионный налог

на начисление ВАМ зарплаты ,

это зарплата вместе с НДФЛ = 13% ,

грубо на руки 20 800 рублей

и получают пенсию 9 800 р + 4 000 ( доплат )

скажем пусть будет 15 000 р в месяц

я прикинул , а если тупо перебрасывать эти деньги ежемесячно в облигации

и получил вот , что

за 10 лет таких платежей ( 63 360 р в год ) в ОФЗ

с доходностью 8% получим 991 285 р

( Читать дальше )

ЛЧИ ВЬЮВЕР? ЕСТЬ ЛИ РАБОЧИЙ ВАРИАНТ?!

- 03 октября 2017, 13:45

- |

ВОПРОС ОТКРЫТЫЙ ПО СЕЙ ДЕНЬ!

КТО ЗНАЕТ И ИСПОЛЬЗУЕТ РАБОЧИЙ ВАРИАНТ ПРОГРАММЫ, ПРОИГРЫВАНИЯ ИСТОРИЧЕСКИХ ДАННЫХ НА ГРАФИКЕ, С ЗАГРУЗКОЙ И

ВОСПРОИЗВЕДЕНИЕМ СДЕЛОК???

ТОЛЬКО РАБОЧИЙ ВАРИАНТ!!!

ДЕЛИТЕСЬ ПОЖАЛУЙСТА ССЫЛКАМИ!!!

ВЫВОДИТЕ ПОСТ НА ГЛАВНУЮ, ЧТО БЫ МАКСИМУМ ФОРУМЧАН ОТКЛИКНУЛОСЬ!!!

Оплачу риск . Нужен ваш депозит на CME + опционы. Моя идея, сопровождение.

- 02 октября 2017, 20:45

- |

проблема удержания позиции. Таков уж психотип. Попробую еще один способ. Думаю, это

интересно будет начинающим трейдерам и не только. Моя идея ( EWA, классика, опыт, зверская интуиция), точка открытия,

сопровождение ( возможные переставки), подбор инструментария ( фьючерсы + опционы), целеполагание.

Половину риска оплачиваю, прибыль пополам. В некоторых случаях оплачиваю риск полностью, путем

предварительного помещения средств на ваш счет, прибыль пополам. Закрытие позиции — по согласию всех сторон.

Сделки подбираю, как правило с соотношением 1 к 10. Риск, как правило ограничен 1-2% хода инструмента.

Риск утаптываю на начальном этапе. Фьючерс двинулся в нужную сторону — прикрываю опционом.

Специализируюсь на существенных реверсах. Риск на один контракт пусть будет 1000$ в денежном эквиваленте.

Инструменты: S$P, мажоры, золото, медь, нефть, остальное редко.

( Читать дальше )

Разорившийся на бирже отец убил дочь и себя в Подмосковье

- 01 октября 2017, 09:14

- |

Интересный взгляд на биткоин и криптовалюту

- 01 октября 2017, 00:36

- |

Тем не менее Александр уверен, что сама технология блокчейн (не биткоин) невероятно перспективна, и считает, что основной value в блокчейне появтися, когда кто-то сможет централизовать распределенный реестр и пробить мировое банковское лобби (visa, mastercard, banks, exchanges etc), сделав ее общедоступной. Лобби традиционных финансовых институтов — это сейчас основное препятствие на пути развития технологии и ее value.

Из кулуарного общения на конференции смартлаба

Деньги любят счет или почему меня не волнуют ставки брокеров по марже

- 29 сентября 2017, 16:33

- |

В своем недавнем топике я объяснял, почему шорты лучше торговать на фьючерсе, а лонги на споте. Там же был и предложен метод, как можно, получая безрисковую ставку, торговать шорты по данным спота. Понятно, что все эти рассуждения не учитывали комиссии брокеров. И я в том топике предложил посчитать все За и Против, исходя из реальных условий. Вот и давайте проведем такие расчеты на примере моего личного счета. Что он из себя представляет?

RI – 50%

SBER, GAZP, GMKN, ROSN – по 12.5%

Si – 33%

OФЗ – 33%

Что из себя представляют приведенные %%? Это соотношение между полным лонгом по моим системам в соответствующем эмитенте по номиналу, рассчитанному по цене закрытия предыдущего дня к размеру счета, рассчитанному по тем же ценам. Так как в RI, SBER, GAZP, GMKN, ROSN торгуются по три трендовых торговых идеи, две из которых разбиваются на 2-3 торговых алгоритма с разными параметрами (у одной идеи оптимизируемый параметр один и на нем особо с портфелями не разбежишься) плюс еще в RI торгуется одна контртрендовая система с реальным таймфреймом пара часов. Поэтому в этой части портфеля полный лонг, как и полный шорт, дело нечастое (примерно по 30% времени в году). В Si торгуется одна идея с одним набором параметров, так как при среднем времени в позиции 12 с небольшим дней заморачиваться с портфелями тоже смысла большого не имеет, поэтому тут и полный лонг и полный шорт занимают примерно по 45% времени. Ну и в ОФЗ у меня банальный B&H.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал