Поиск

Скоро зарплата. Ничего покупать не планирую или стёб, статья ни о чём 😁.

- 21 августа 2024, 11:05

- |

Снижение уже более 20%. Многие лудоманы, считающие себя «профессором в экономике» без званий и регалий, работая в совершенно других сферах, далёких от экономической деятельности, пытаются навязать многим инвесторам свою теорию инвестиционной деятельности на фондовом рынке.

Цель этой теории заключается только в одном, несите деньги на биржу и побольше. Желательно не только с каждой зарплаты, но и с сопутствующих доходов (шабашки и тд)

Гражданин Тамбовцев уже свой вывод сделал. Хотя на протяжении длительного времени заносил по 1 тыс на фондовый рынок с каждой платной тренировки. А вывод очень простой- жить необходимо сейчас и БМВ ТОЖЕ хочется в 35, а не на пенсии.

Поэтому на мой взгляд нести последние кровные на фондовый рынок не несёт какой-то полезной нагрузки. 10-20% от заработка я согласен, но если человек несёт туда всё, в надежде разбогатеть, это неправильно. Более того и своим многочисленным подписчикам рекомендует делать то же самое, рисуя увлекательные графики, при этом прибыль за пять лет в районе 100 тыс рублей. Ну позвольте.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Есть профит в сделке! Дневник трейдера # 1, разбор сделок и предыдущих сетапов для сделок

- 20 августа 2024, 08:11

- |

Фьючерс на серебро

Решил разделить публикации на дневник трейдера и дневник инвестора. Трейдерский – предпосылки для краткосрочных сделок на фьючерсах, инвестиционный – движения, мысли и сделки по долгосрочному инвестиционному (акции, облигации) портфелю. Текущая публикация – трейдерская часть.

В субботнем посте 17.08 писал о том, что стою в лонге по двум фьючерсам на сентябрьское серебро SVU4, купленные ранее лесенкой. Заявка на продажу на одного стояла на 29,83; второго — на 31,64

В итоге сегодня первая заявка отработала – продажа по 29,83. Сработала почти на хаях дня – супер!Да-да, понимаю, профит небольшой, копеечный, но задача не разбогатеть быстро с десяти сделок, задача – обкатать систему и планомерно, на длительном горизонте, плавно увеличивать депозит. Это как в казино. Математическое ожидание в рулетке таково, что в долгосроке клиент все равно проиграет, да, он может выигрывать в каких-то ставках (и правильно сделает, если во вовремя остановится!

( Читать дальше )

Ловушки банковских вкладов

- 19 августа 2024, 16:21

- |

1.«Я просто положу все деньги под 18% (19%, 20%) и буду дальше перекладывать эти же деньги под такой же процент». Да так и разбогатеть можно, ага. ЦБ будет продолжать регулировать ставки и, скорее всего, по всей истории, статистике и здравому смыслу, ставка снизится в скором времени (может и не в таком скором).

2.«Я зарабатываю на вкладах». Бизнесменами такого рода руководит чувство того, что денег стало больше. Да, стало больше. А стиральных машин, бензина и бургеров вы больше можете купить? Примерно столько же. Банковский вклад просто позволяет сохранять средства для примерно того же уровня потребления, что и до вложения денег на вклад.

3.«20% вклад явно больше 7-9% инфляции». Верно, если вы сидите на гречке, воде и никогда не выходите из дома (пещеры), чтобы купить хоть что-то. Если вы из тех, кто пьёт лавандовый раф на кококосовом молоке по утрам, то ваша личная реальная инфляция гораздо выше. Она даже выше наблюдаемой инфляции, которую на постоянной основе рассчитывает ЦБ РФ (сейчас в районе 15%). Думаю, что в их выборке любители рафа по утрам и 5-литровых бензиновых двигателей не обладают большинством. Но если вы из этих любителей, то я искренне рад за вас.

( Читать дальше )

Простые вещи, о которых многие забывают

- 15 августа 2024, 12:59

- |

В одной из статей Бена Карлсона мне попалась очень мудрая мысль:

«В финансовых блогах и СМИ мы часто сталкиваемся с обсуждением вещей, которые на самом деле не очень важны. Например, эти вечные списки лучших акций или описание самых прибыльных стратегий.

Но эти вопросы второстепенны по сравнению с проблемами, с которыми сталкиваются рядовые инвесторы. Большинство инвесторов может не обращать внимания на споры, которые ведут между собой «профессионалы» рынка».

Конечно, купить будущую «ракету» было бы неплохо, но в конечном итоге это не окажет на капитал большого влияния. Гораздо важнее делать то, о чем многие инвесторы забывают (или считают это слишком скучным):

Смотреть на всю картину целиком. Следует объединить все свои портфели, вклады и другие активы и вычесть из них свои обязательства. Только так можно понять, каков ваш истинный капитал и какое у вас распределение активов.

Трудно принимать решения, когда видишь лишь кусочек финансовой мозайки.

( Читать дальше )

Проклятие молодого миллионера

- 08 августа 2024, 12:44

- |

Зимы в моих краях очень суровые — мороз порой достигает 40 градусов, а ветер буквально пронизывает до костей. Солнце иногда по несколько дней не выглядывает из-за туч, что тоже не добавляет настроения..

Поэтому многие перебираются в более теплые места, но лишь немногие в итоге становятся счастливее. Так происходит из-за иллюзии фокусировки — этот эффект обнаружил Даниэль Канеман, когда сравнивал уровень счастья в разных штатах.

Вместе с командой он исследовал две группы — в первую вошли жители Среднего Запада, а во вторую — жители Калифорнии. В итоге представители первой группы ненавидели свою погоду, в то время как калифорнийцы обожали свою. Но удовлетворенность жизнью у них была одинаковой!

Мы придаем слишком большое значение одному фактору — например, погоде — и не замечаем другие аспекты нашей жизни, которые так же влияют на благополучие. Эмоции от переезда скоро проходят — мы привыкаем к новому окружению, и оно теряет свою привлекательность.

( Читать дальше )

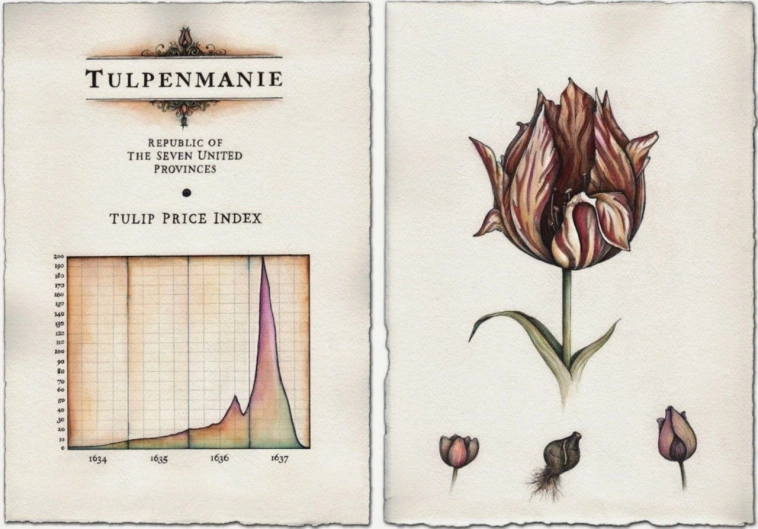

Тюльпаномания или первый финансовый пузырь

- 27 июля 2024, 16:17

- |

В то время как над Европой нависла тень Тридцатилетней войны, Нидерланды поглотила иная страсть. С 1635 по 1637 год страну захлестнула волна тюльпаномании, ставшая легендарной на весь мир. Голландцы, словно одержимые, попали в плен тюльпанной лихорадки. Стремление заполучить драгоценные луковицы росло с каждым днем, превращаясь в настоящее умопомешательство. Была создана специальная тюльпанная биржа, где кипели ожесточенные торги. Цены взлетали до немыслимых высот, а желание обладать редкими сортами затмевало человеческий разум. Погоня за наживой и престижем владения сокровенным цветком охватывала умы и сердца жителей Нидерландов. Мир с изумлением следил за необычайным явлением — безумие, порожденное страстью, навсегда вошло в историю под диагнозом «Тюльпаномания».

В попытке разгадать загадку тюльпанной лихорадки, охватившей людей, многие исследователи приходят к Османской империи. Именно там, под жарким солнцем восточных земель, предположительно зародилось эта влечение. В роскошных садах султанов тюльпаны выращивались не просто как цветы, а как воплощение божественной любви. Считалось, что каждый лепесток несет в себе частицу любви Аллаха к своим верным последователям.

( Читать дальше )

Когда мы готовы поверить во что угодно?

- 27 июля 2024, 06:56

- |

В документальном фильме «Жить вечно» у столетней женщины спросили: «Какой день был самым счастливым в вашей жизни?» И она дала на него поразительный ответ:

— День окончания первой мировой войны в 1918 году.

— Почему?

— Потому что мы знали, что после этой бойни люди больше не будут воевать.

Но уже через 21 год началась Вторая мировая война, которая унесла жизни 75 миллионов человек. В нашем мире полно вещей, в истинности которых мы не сомневаемся — и так происходит потому, что мы очень хотим в них верить.

Морган Хаузел называет этот феномен фантазией веры — он характерен и для инвесторов, поэтому некоторые важные решения мы принимаем исходя из своих фантазий.

При этом уровень интеллекта тут совершенно не важен — если мы сталкиваемся с проблемой, для решения которой нам не хватает информации, то мы опираемся на фантазию веры. И эта фантазия заставляет нас поверить даже в самые безумные вещи.

Так если человек отчаянно нуждается в решении и не может его найти, то он пойдет уцепится за любую идею, которая покажется ему убедительной. Вот как описал Даниэль Дефо Лондон 1722 года, который в то время страдал от эпидемии чумы:

( Читать дальше )

Циклининг: секретная стратегия успешных трейдеров

- 24 июля 2024, 19:29

- |

Циклининг это стратегия трейдинга, основанная на краткосрочной торговле широким набором инструментов. Для обеспечения максимальной безопасности трейдера в ней применяются все правила снижения рисков, такие как диверсификация, надёжность брокера, прозрачные методы входа и выхода из сделок. В результате трейдер совершает однотипные действия, раз за разом приводящие его к профиту в 1-2 процента. Регулярное повторение операций напоминает движение по кругу, именно поэтому стратегия называется «циклининг».

Циклининг — секретная стратегия успешных трейдеров

Неопытные новички как правило следуют двум популярным стратегиям. Первая — отыскать актив, который точно, ну прям со 100% гарантией сильно подорожает в ближайшее время и все деньги вложить в него. Идея проста — можно махом решить все проблемы и одной сделкой разбогатеть. Результат почти всегда печален, начинается просадка и человек остаётся с дыркой от бублика.

Вторая — покупка нескольких активов без какого-либо плана. Что подорожало, то продаём и выводим заработок. Но всегда возникает одна проблема — вы получили профит 5% по одному активу и зафиксировались, забрали деньги. Но сделка, которая оказалась неудачной, ушла в минус на 7% и тогда получается, что по факту вы в убытке на 2%. Зря радовались.

( Читать дальше )

В Госдуме предложили запретить россиянам «тапать хомяка»

- 21 июля 2024, 17:36

- |

Hamster Kombat «явно мошенническая», суть — в манипулировании и использовании психологии граждан, считает депутат Аксаков. По его словам, игру необходимо запретить, хотя пока депутаты прицельно темой не интересовались

Сверхпопулярную телеграм-игру Hamster Kombat, суть которой заключается в кликании (тапании) на хомяка для выбивания виртуальных монеток, необходимо запретить в России, заявил «Парламентской газете» председатель комитета Госдумы по финансовому рынку Анатолий Аксаков.

По мнению депутата, игра «явно мошенническая». «Такие вещи надо пресекать <...>. Манипулирование и использование психологии граждан. Особенно тех, кто и работать толком не хочет, а мечтает, чтобы можно было поиграть с минимумом усилий и разбогатеть», — подчеркнул он.

Аксаков также обратил внимание не только на основную «механику» игры, но и на наличие дополнительных заданий.

( Читать дальше )

Как Джим Саймонс создал черный ящик с алго и заработал миллиарды

- 21 июля 2024, 14:53

- |

Джим Саймонс был талантливым математиком и первые 40 лет жизни был типичным ученым. За одним исключением — он очень хотел разбогатеть. Это желание не было типичным для академической среды. Для большинства коллег деньги не были серьезным мотиватором. Их привлекала возможность решать сложные, но очень интересные задачи. А таких задач в математике хоть отбавляй.

“Чем отличается математик от пиццы? Пицца может накормить семью из четырех человек”.

Почему бы острый ум математиков не направить на решение практических задач в торговле на бирже, подумал Саймонс и в 1978 году открыл свой фонд.

Мечта и цель Саймонса — создание автоматической системы, которая бы торговала без участия человека. Сейчас это называется алгоритмической торговлей, или попросту алго.

В систему загружались исторические данные по ценам. Далее — поиск закономерностей и паттернов. Далее — принятие решения купить или продать.

В первые годы работы фонда получалось не очень. Модели были сырыми, данных не хватало, мощность компьютеров была ограничена и никакого интернета. Вместо компьютерных моделей решения часто принимали люди. На новостях, на интуиции, на собственных взглядах на рынок. Но дело все-таки двигалось вперед.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал