Поиск

Как делать сотни процентов годовых в преемственности обучения трейдингу.

- 02 мая 2018, 09:26

- |

Когда вы выбираете себе учителя (гуру) для обучения, то нельзя слепо следовать этому человеку, не выяснив, к кому исходят его знания. То есть должна быть преемственность по надежной линии. На данном рынке предложений много, каждый второй, кто торговал пару недель, готов вас обучить. Когда я начинал свои первые сделки в 2006-году, то у меня не было учителей как таковых, кроме книг, интереса в направлении, а также знаний по финансам из вуза. Это не помешало провести ряд классных сделок по Газпрому. Но это скорее было удачей, чем осознанными продуманными сделками. Но кое-что из трейдинга в этом процессе уже тогда интуитивно применено. Движения по Газпрому были по аналогии с прошлым движением. То есть, применен был графический визуальный теханализ.

Далее были годы торговли интрадей и скальпинга, куча учителей, опытная поддержка друга из банка, который работал в этом направлении, сделки с третьим эшелоном и сумасшедшие по времени прибыли. Сотни процентов в месяц или даже сотню за пару недель. Вы удивитесь, но были компании, которые выдавали планки (+40% до блокировки биржей) и имели высокую предсказуемость сделок. И за неделю выскакивала не одна, а сразу десяток таких бумаг. В момент консолидации они не представляют интереса, но когда начинается движение, то объемы резко растут до 60-120 миллионов в день. С годами количество перерастает в качество и были несколько человек, которые оказали влияние на мои дальнейшие решения и перевели интрадей сделки на среднесрочные и долгосрочные. Это касается фундаментального анализа.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

Дональд Трамп обвиняет Россию и Китай в валютных войнах, кто победит и как заработать

- 17 апреля 2018, 12:01

- |

Большие политики играют в большие игры, а мы маленькие инвесторы хотим на этом маленько заработать. Впереди вас ждет сказка о Дельфине и Русалке, а точнее о Русале и Рыбке:)

“Russia and China are playing the Currency Devaluation game as the U.S. keeps raising interest rates. Not acceptable!” Trump said in a Twitter post.

«Россия и Китай играют в игру по обесцениванию своих валют, в то время как США

продолжают повышать процентные ставки. Это не допустимо!» Пишет Дональд Трамп в своем твиттере. Если страна искуственно занижает свою валюту, ее экспорт становится более привлекательным. Повышающиеся же ставки США повышают стоимость доллара и как следствие, делают экспорт США более дорогим. Пишет

( Читать дальше )

Флюгер Голубых Фишек (с очередным Граалем внутри)))

- 11 апреля 2018, 17:54

- |

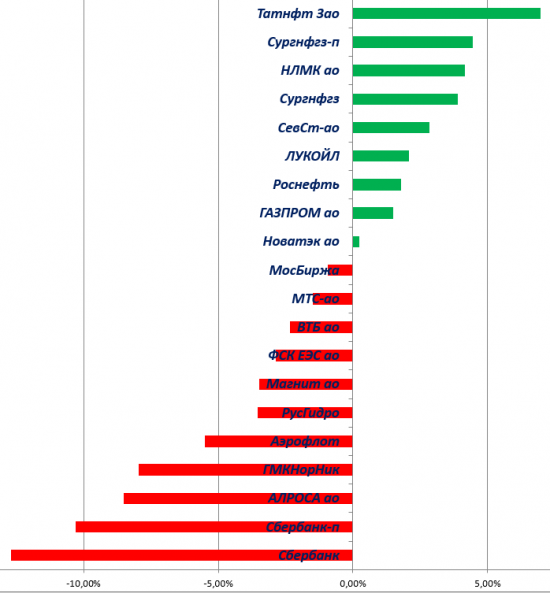

Флюгер Голубых Фишек сегодня:

Предыдущие два дня этой недели показали, что если на первый план начинают выходить политические риски, то все финансовые анализы, включая и фундаментальный, и технический, перестают работать в штатном режиме. Но как только в игру вступают цинично расчётливые головы, то всё, так же внезапно, возвращается «на круги своя».

В пятницу утром я писал о том, что есть предпосылки для возможного роста. Но к вечеру начались разговоры об обострении ситуации, заседания совбеза ООН, и конечно, в такой связи, реакция рынка резко сменилась на негативную и начались продажи. То есть, именно в вечернюю торговую сессию пятницы начиналось то, что резко развилось в понедельник.

Далее, когда Флюгер начал демонстрировать аномальные отклонения, я писал о том, что пришло время фиксировать шорты и пробовать покупки на отскок. Но, поскольку в такой ситуации покупать было реально страшно и опасно, то я в таких случаях рекомендую использовать самые малые объёмы, чтобы не влететь в неприятности, не растерять весь полученный профит, а просто проверить работу системы. Ну и поскольку такие лонги открываются против системы, то они считаются чисто спекулятивными, а значит, и закрываются очень быстро, желательно в тот же день.

( Читать дальше )

Идея против дисциплины

- 29 марта 2018, 12:33

- |

Постоянно читаю о том, что надо следовать системе, записывать сделки, не лудоманить, дисциплинированно подходить к торговле и будет профит. И я с этим согласен. Не лудоманить, лучше чем лудоманить, дисциплина лучше, чем хаос, система лучше чем отсутствие ее. Но почему нет других вариантов?

Большинство торгует активы, о которых вообще ничего не знают. Используют ТА, строят черточки, торгуют условный Газпром через анализ цены на нефть. Покупают когда «дешево» и продают когда «дорого». Но на практике все происходит не просто так «дешевое» обычно дешевеет, «дорогое» дорожает.

Есть ли смысл торговать актив, если в нем нет идеи? Причем идея – это не фундаментальные показатели, а события, при наступлении которых произойдет качественный сдвиг в компании. Эта идея должна быть долгосрочная.

Вчера читал мысли о том, что мол много нерезов в акциях Сбербанка и что при эскалации конфликта с развитым миром их начнут продавать в пол. Мои же мысли обратные. Большое количество нерезов – говорит о том, что они видят идею в акциях Сбербанка. Так и с другими активами, которые покупают нерезы. Есть, безусловно, индексные фонды, которые покупаю индексно. Но есть хэдж фонды, которые покупают точечные акции. Причем идея должна быть долгосрочной и с потенциалом от 200%.

Еще недавно читал мысли о платных блогах. Общий сантимент сводился к тому, что никто не хочет покупать сигналы или ежедневные обзоры. А готовы ли вы покупать точечные долгосрочные идеи с обоснованием?

Всем хорошего дня

Ultima Thule

- 17 марта 2018, 12:59

- |

У оптимистов сбываются мечты, у пессимистов-кошмары

Добрый день, уважаемые читатели.

После некоторого перерыва приятно вернуться к письменному анализу, структурировать информацию. Как знать, возможно, ее собирание воедино закроет где-то зияющие пустоты понимания, а может трассирующая мысль оставит сквозные ранения размышлений...

Последнюю неделю я много времени проводил в раздумьях о конференции. Я взал за правило выписывать любые тезисы в единый документ (эта ситуация, а также написание статей всегда осложняется тем, что самые интересные мысли ко мне приходят в ванной, не знаю почему так), в итоге тезисов собралось на двухчасовое выступление, я же хотел из собирать до конца марта. Пока думаю сделать сжатое тезисное выступление (с учетом моей крайне медленной скорости речи вряд ли получится иначе), а далее уже по желанию и интересу дополнить отдельной статьей или видео. Так или иначе вопрос остается открытым.

Параллельно в это время я наблюдал за возросшим напряжением среди инвесторов. Конечно, не без причины. Причины, они у нас всегда находятся. Я ожидал, что рынок действительно скорректируется и был готов потратить часть резерва на докупку бумаг, но этого не произошло. Поэтому в отношении своих позиций я продолжаю придерживаться очень простой стратегии бездействия в течение текущего года. На практике она получается несколько сложнее, чем очень простая…

( Читать дальше )

Бумаги "Газпрома" могут протестировать уровни 160-170 рублей

- 13 марта 2018, 18:39

- |

Андрей Кочетков, аналитик «Открытие Брокер»: Возвращение к 150 может произойти ближе к дивидендной отсечке. В остальном, на не понравилось то, что в 2019 году компания намерена нарастить инвестиции. В целом, все приятные моменты по «Газпрому» переносятся на 2019 год, или даже на II полугодие. Тогда станет ясно, что компания запланирует на 2020 год и далее. Пока, судя по информации с недавних «дней инвестора», увеличение дивидендов, обратные выкупы, а, соответственно, поводы для роста интереса к бумаги отложены до 2020 года.

Сергей Дроздов, аналитик ГК «ФИНАМ»: 150 не такая уж не достижимая цель. Основной уровень который стоит на пути более серьезного роста-170 при его проходе могут появиться не плохие шансы на поход к отметке 200, а пока бумага торгуется в широком многолетнем диапазоне 110-170.

( Читать дальше )

Как делать вместе деньги на бирже (Точки входа)

- 15 февраля 2018, 02:01

- |

Когда я только начал торговлю на бирже и формировал свой взгляд я пользовался одним приёмом назову его «остатки пирога от профи» суть его в следующем. Есть ведущие фундаментальные аналитики, которые дают прогноз акций на следующий год. У Тимофея есть портфели от профи. Самое смешное, что смарт-лабовцы на голову выше профи :) И пусть аналитик который даёт прогноз не рассказывает ньюансов, как и что считали, но ведь считали и провели определённую работу, плюс лицо фирмы и т.д.

И я ждал когда тот или иной инструмент значительно отклонялся от стартовой цены, искал всю доступную инфу о инструменте проводил свой скурпулёзный анализ и если выяснялось, что это паника, кризис, даун тренд, мало ли что ещё, а у фирмы дела в принципе в порядке осуществлял покупки. Например акции «Рога и копыта» стоили 100 руб. в момент выхода расчётов аналитика, целевой уровень 120 руб. Тут бац, санкции акции падают до 80 руб. Выясняю, что основные конракты в силе, финансирование решат по другим схемам, это выход нерезов. Беру. Мой целевой уровень есно 100руб. те же +20% ;)

( Читать дальше )

Фундаментальный анализ акций “Татнефти”

- 24 января 2018, 09:40

- |

Татнефть – частная нефтяная компания, далеко не самая крупная в России, по добыче “черного золота” занимает пятое место в стране, однако ее росту капитализации позавидует любая нефтегазовая организация, представленная на Московской бирже.

В 2017 г. компания вышла на уровень среднесуточной добычи в 564 тыс. баррелей, что примерно на 6 тыс. больше, чем в 2016 г. Ускорился также и рост выручки с прибылью. По нашим оценкам, по сравнению с 2016 г. они увеличились на 72 и 47 млрд рублей соответственно. Это и вызвало, скорее всего, столь стремительный взлет капитализации – за каких-то три месяца она увеличилась почти на 40%. Тем самым, стоимость компании достигла 1,3 трлн рублей. Теперь, несмотря на то что Татнефть зарабатывает и добывает меньше, чем Газпром нефть и Сургутнефтегаз, она стоит дороже этих организаций. Насколько оправдан этот рост?

Теоретически Татнефть по-прежнему недооценена и ее справедливая стоимость составляет, по нашим расчетам, порядка 600 рублей за акцию. Но российский рынок сплошь недооценен, лишь несколько бумаг могут похвастаться высокой оценкой.

( Читать дальше )

Инвестирование

- 22 января 2018, 20:54

- |

Добрый вечер!

Уже пол года или даже больше как читаю данный форум и после очередного снижения ставок по вкладам решил начать инвестировать.

Представляю вам свой портфель, основанные в большинстве своем на статьях, размещенных на смартлабе.

Есть то, в чем я сейчас слабо разбираюсь и в чем относительно силен, это криптовалюта.

К отбору крипты подходил очень осторожно и примерно перебрал около 500 различных криптовалют.

П.С. Не судите строго, а лучше подскажите, что почитать молодому поколению об инвестициях, желательно фундаментальный анализ и что мне поможет в инвестировании в акции(а может не только в акции)

Средний столбик-цена покупки. Правый-профит.

Первое(ММВБ)

Сумма портфеля около 300к рублей

Информация на 19.01.18

( Читать дальше )

Итоги 2017 года по инвест. портфелю

- 03 января 2018, 14:44

- |

Начал я год с одним лишь Газпромом в портфеле, закончил с 8 бумагами.

Я вижу на рынке немало всепропальщиков, но честно скажу, были бы еще свободные деньги, накупил бы еще бумаг на все — потому что очень много сейчас историй, которые выглядят привлекательно на мой взгляд. Почему привлекательно? Потому что держать деньги в этих акциях интереснее, чем где бы то ни было.

Итак, аутсайдеры моего портфеля 2017 = это Газпром, ФСК, Русагро. Все бумаги считаю интересными вдолгосрок.

Но… Конечно надо отдать должное, что когда я покупал все три акции, я их знал далеко не так хорошо, как сейчас. Сейчас я гораздо лучше понимаю нюансы в этих компаниях, и если Газпром понимаю полностью, то ФСК и Русагро мне еще предстоит доизучить. Мои открытия, которые я совершил уже после покупки акций, привели меня к тому, что Газпром еще долго может не расти, но я бы предпочел находится в нем, чем без него, потому что это лучше чем кэш. с ФСК очень похожая на Газпром история. Русагро выглядит недешево, если ценовые тренды на рынке с/х сохранятся. Но как только конъюнктура изменится, бумагу сметут. Хотя пока не жду что что-то изменится быстро.

Поскольку я изначально решил покупать акции вдолгую, я отказался от покупки бумаг уже достаточно дорогих и тех, которые не имеют понятного долгосрочного увеличения стоимости. Поэтому ни один лидер 2017 не попал в мой портфель. Я также не включаю в портфель бумаги металлургов, которые попадают на десятки процентов в случае изменения ценовой конъюнктуры. Банки тоже я пока обхожу стороной.

Забегая вперед, отмечу ряд бумаг, которые сейчас рекомендуют практически все инвест.дома:

Лукойл, Новатэк, Сбербанк, МТС, Русал, Полюс.

В этом году я гораздо более серьезно подойду к фундаментальному анализу акций.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал