Поиск

Чему может научить история с банком "Возрождение"

- 10 марта 2021, 19:19

- |

Открытое письмо. Есть ли в Возрождении справедливость?

Подходит к концу эпопея поглощения ПАО Банк «Возрождение» банком ВТБ. Теперь это решено сделать через последовательное присоединение к БМ банку (100% дочка ВТБ).

Для начала оценим финансовые показатели Банка Возрождение (с осени 2018 года находиться под управлением государственного ВТБ):

К сожалению, уже очень долго отсутствует рост собственного капитала (балансовой стоимости) на акцию. Не секрет, что фундаментальной основой стоимости акции, как и выплачиваемых по ней дивидендов, является размер и скорость роста собственного капитала на нее приходящегося (ROE – соотношение размера прибыли к собственным средствам). Отметим, что за 12 лет из собственного капитала, приходящегося на акцию было выплачено 9.7 руб. на одну обыкновенную (ао) и 19.7 руб. на одну привилегированную (ап) акцию. То есть за 8 лет было выплачено не более 2% от имеющегося у акционеров собственного капитала в виде дивидендов. Тем не менее, к моменту присоединения ПАО Банк «Возрождение» к БМ банку, и, как следствие, ликвидации, как отдельного юридического лица, размер капитала составляет 786 руб. на одну обыкновенную и одну привилегированную акцию. То есть, с учетом достоверности официальной финансовой отчетности и, опираясь на аудиторское заключение (ООО «Эрнст энд Янг») и контроль Банка России, можно утверждать, что у акционеров существуют невыдуманные 786 руб. на акцию (как на 1 ао, так и на 1 ап). Эти средства состоят, как из когда-то внесенных акционерами, в результате оплаты эмиссии акций (номинал у обыкновенных и привилегированных акций одинаковый), так и заработанных в результате деятельности банка за все годы деятельности, как коммерческой организации.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 67 )

А будет ли обвал?

- 08 марта 2021, 00:31

- |

Для остальных по порядку.

Я верный и последовательный сторонник теории скорого крушения существующей мировой экономической и финансовой модели. Нашему поколению повезло — мы будем участниками смены технологического уклада. Эпоху индустрии 3.0 сменяет эпоха индустрии 4.0. Примеры уже на каждом шагу. Из ниоткуда возникает новая элита — без родовых земель, без ресурсных баз, без производственных мощностей и без контроля мировых трасс перемещения грузов. Новая элита контролирует информацию. Нечто бесплотное, эфемерное, то, что невозможно ни приобрести, ни удержать приобретенное. Мир входит в новую эпоху, и при переходе мир переродится — старое умрет, на месте умершего возникнет новое. И мы — свидетели этой грандиозной смены эпох.

Но сейчас не об этом. Вся эта индустрия 4.0, всё это перерождение Феникса — это всего лишь бэкграунд нашей повседневной жизни.

А в этой повседневной жизни перед многими сейчас стоят вопросы:

( Читать дальше )

как реагировать на Пауэлла

- 05 марта 2021, 08:33

- |

«Рынки обеспокоены тем, что предложенный Джо Байденом

план стимулирования $1,9трлн доллара США приведет к перегреву экономики и вызовет инфляцию.»

Раньше при упоминании стимулов, рынок рос в ожидании новых денег, а

теперь падает в ожидании инфляции.

Напоминает анекдот про то, что нужно делать с жирафом:

уволить за верхоглядство или повысить за дальновидность. 😁

Раньше рынки росли в связи с выступлениями Пауэлла, теперь падают.

Если пойдет волна, потенциал падения высокий (P/E S&P 500 около 35, в 2 раза выше средней).

Если серьезно, то рынки обеспокоены, что Пауэлл (если читать между строк) уже сам говорит про рост инфляции при открытии экономики.

«Мы ожидаем, что по мере открытия экономики, по мере ее роста, мы увидим рост инфляции.

Это может оказать повышательное давление на цены».

А рост инфляции, в конце концов, приведет к росту ставок.

Дальше — по цепочке: рост стоимости обслуживания долгов, банкротства компаний — зомби (у которых доналоговая прибыль уже сейчас меньше стоимости обслуживания долга): около 25% компаний уйдут с рынка.

С уважением,

Олег.

Вступление

- 04 марта 2021, 09:09

- |

Несмотря на дату регистрации, я в фондовой движухе очень давно, кажется, что до нее ничего и не было )

Я помню Мартынова диктором, Олейника молодым и не опухшим от негативных ожиданий, Герчика с выступлениями на библиотеке имени Ленина с анекдотами и коньяком после, еще более-менее адекватного виски, мошенника чурилова с его зэволлтрэйд.де, ПАнасюка с пеннистоками РФ, вип-календари с местными телками и 12-летним чивасом от финама на НГ, UT и тд… Вобщем, я был крайне активным участником местной движухи до 13 года. После обвала летом 13 года я ушел полностью на cme и торгую там до сих пор. С фондой РФ более дел не имел и социальных активностей не вел. Эпизодически заходил сюда по старой памяти, но знакомых уже нет а почитать мне уже ничего не интересно.

В 14 году я с семьей начал активно путешествовать — на волне санкций и курсовых моментов ( что мне было только на руку ), мы тоже прониклись идеями иммиграции и решили прежде, чем где-то осесть, пожить везде.

( Читать дальше )

ГМК Норильский Никель. Прогноз финансовых результатов за 2021 год

- 02 марта 2021, 16:44

- |

Я не вижу большого смысла в подробном разборе уже опубликованной отчетности. Нужно понимать, что это, по большому счету, соответствует старому анекдоту (я люблю старые анекдоты, в них есть правда жизни):

Поймал мужик золотую рыбку и говорит:

Рыбка сделай так, чтобы у меня все было!

Рыбка подумала и отвечает:

Г… вопрос. У тебя все БЫЛО!...

Достаточно пары-тройки цифр: динамика выручки и прибыли, примерно прикинуть дивиденды (у меня только бумаги с понятной дивидендной политикой, прописанной либо в Уставе, либо в соответствующем Положении). Свой расчет итоговых дивидендов уже выкладывал https://t.me/MoexPro/857.

Намного интереснее попытаться спрогнозировать результаты следующего (в данном случае текущего) года.

Я подошел к этому вопросу с точки зрения чистой математики.

Дано: отчет за 2020, в котором указаны средние цены реализации металлов и годовой объем продаж https://www.nornickel.ru/news-and-media/press-releases-and-news/nornikel-obyavlyaet-audirovannye-konsolidirovannye-finansovye-rezultaty-po-msfo-za-2020-god/?dateStart=46800&dateEnd=1614376799&type=releases

( Читать дальше )

Притча про берущего в ДУ. Навеяно музыкой про Коровина.

- 01 марта 2021, 07:12

- |

По случаю вспомнился старый анекдот. В тему.

Уездная больница. Доктор вызывает санитара.

(Доктор) Так, Петрович! А что у нас с пациентом Ивановым из 3-ей палаты?

(Санитар) Дык представился же третьего дня, Ваша честь!

(Доктор, задумчиво) Жаль… А у меня было еще так много идей...

Как-то так

С уважением

ИНФЛЯЦИЯ

- 26 февраля 2021, 20:52

- |

Я индивидуальный предприниматель уже 5 лет. Небольшой бизнес по продаже сотового поликарбоната, оргстекла и теплиц, производство козырьков и навесов, а также садовой мебели на юге нашей необъятной Родины!

За прошедшие 5 лет рост на продукцию был в среднем на 15-20% процентов в год, а вот качество продукции наоборот постоянно снижалось за счет уменьшения веса листов, толщины стенок и пр. Мы лавировали между поставщиками выбирая оптимальные условия для себя. Плавный рост цен никак не отражался показателях прибыльности. Все было более менее стабильно.

Даже 2020 мы пережили относительно спокойно, благодаря опять же вирусу. Продажи оргстекла и ПЭТ пластика возросли, так всех обязали отгораживать кассовые зоны и пр.

Но с началом 2021 года на рынке начался какой то треш, по другому это назвать сложно. Резко подорожал металл, за ним поликарбонат и остальные пластики. Сначала на 30% сразу потом еще на 10% потом еще… и еще… Сегодня прислали письмо о новом подорожании еще на 12 % и это еще не конец говорят.

( Читать дальше )

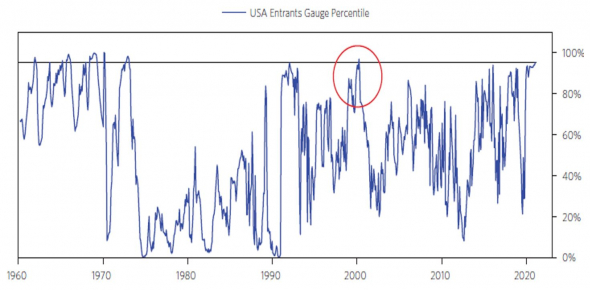

Рекордно бычий настрой за счет мелких (розничных участников): max call / put в NASDAQ:почему розничные участники рынка могут слить счет, почему падение NASDAQ может быть резким

- 23 февраля 2021, 13:54

- |

Еще год назад их было только 4 млн. В январе физ.лица вложили в акции на Мосбирже ₽28,5 млрд.

Даже ЦБ РФ уже предупреждает (чтобы, когда миллионы людей потеряют деньги,

потом сказать, что они предупреждали).

В США много новичков с опытом торговли менее 1 года.

Информация из статьи Рэя Далио (Ray Dalio Stock Market Bubblе ?)

На рынке США много новых участников рынка с опытом торговли менее 1 года.

( Читать дальше )

Читай! Как правильно выбирать книги, читать их и лучше использовать прочитанное. Игорь Манн

- 21 февраля 2021, 09:59

- |

Читай! Как правильно выбирать книги, читать их и лучше использовать прочитанное. Игорь Манн, Иван Малина.

Электронная книга https://t.me/kudaidem/1897

( Читать дальше )

Продавцам волатильности посвящается

- 21 февраля 2021, 09:06

- |

Часть 1 — smart-lab.ru/blog/678068.php

Спасибо большое всем лайкнувшим и прокомментировавшим мой первый пост! Не ожидал, что получу значимый отклик, так что было тем более приятно увидеть вашу поддержку. Сегодня первый день длинных выходных после рабочей субботы — самое время продолжить. Хочу рассказать о причинах выбора именно той стратегии, которую я использую в последние месяцы, и о которой рассказал в прошлом посте.

Дисклеймер: уважаемые мастера опционного рынка! Вам не нужно читать мой пост, вы не найдете для себя там ничего нового, вас могут покоробить мои ненаучные заключения, а текст может вызвать раздражение. Я не пытаюсь кого-то переубедить или переучить, моя единственная цель — поделиться своим практическим опытом опционной торговли, и, глядишь, еще немного чему-то научиться из ваших комментов.

За дело.

К используемой мной ТС я пришел с одной стороны методом исключения по риску, а с другой стороны — от поставленной цели. Во-первых, я не продаю непокрытые опционы. Совсем. И ответ очень простой: это не укладывается в тот риск-профиль, который я себе задал. Я пришел на опционный рынок с тем, чтобы торговать с ограниченным риском. Непокрытая позиция прямо противоречит этому требованию, поэтому такое без меня. Я отключил себе в IB возможность продавать непокрытые позиции, и это очень удобно — случайно не допустишь ошибку. Я знаю, что продажей опционов занимаются именно профессионалы, что это приносит больше прибыли в долгую, что вероятности не в пользу покупателей. Но, тем не менее, нет. Мне все равно, что кто-то назовет меня непрофессионалом или паразитом на волатильности до тех пор, пока моя стратегия прибыльна (пока меня нет, они могут меня даже бить, как гласит известный анекдот).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал