Поиск

Переход из одного фьючерса в другой, нефть.

- 05 февраля 2020, 13:04

- |

Только лонг ниже 56 баксов за бочку. Усреднение вниз к 10 баксам, спред между закупками 1 бакс, лесенкой. Продажа от 2 баксов, так же лесенкой. Макс 50 лотов.

Понимаю, что таким активом без стопов торговать глупо, но сумма незначительная, ГО — ОФЗ на 1 млн руб.

Думаю, что пересижу, с учетом что у нефти волатильность отличная.

Риски, которые вижу, по мимо падения нефти.

1. Уход курса бакса ниже, т.к фьючерс привязан к курсу бакса.

Возникли вопросы.

1. Ранее тут кто то писал как перейти на другой контракт через одну сделку фьючерсом. Просьба дать ссылку.

Советы бывалых тоже внимательно послушаю. Мало ли пригодится.

Попутно, лесенкой продаю фьючерс евро под наличные баксы. ТС показала себя на текущий момент (с учетом боковика) отлично. Доходность уже 14% за 6 месяцев. Самое время понизить доходность убыточными сделками (шутка).

- комментировать

- ★5

- Комментарии ( 5 )

Тестируя торговых роботов, мы сделали хороший вывод.

- 01 февраля 2020, 19:20

- |

Все это можно устранить путем автоматизации торговли (написание торгового робота), при этом жадность и страх перестают играть ключевую роль.

При автоматизации мы заметили, что главный негативный фактор – это спред.

Депозит отлично перемалывается спредами брокера, особенно если торговля идет на короткой дистанции и открывается большое количество сделок.

Как только начинаешь тестировать ТС без спреда, результат отличный и плюсовой, когда добавляешь показатели спреда — начинает уменьшаться и уходить в минусовую зону.

Выводы:

Выбирайте такое направление биржевой торговли и брокера где размер комиссионных самый маленький.

Выбирайте такое направление биржевой торговли и брокера где размер комиссионных самый маленький.

( Читать дальше )

Как работает биржа СПБ?

- 28 января 2020, 12:41

- |

План статьи:

- СПБ – История создания

- СПБ – Главное преимущество (УТП)

- СПБ – Технология доступа к иностранным бумагам

- СПБ – Налоги

- СПБ – ETF

- СПБ – Риски

- СПБ – Мысли и заключение

Биржа СПБ, которая кстати располагается в Москве (в Москве, Карл!) была основана в 1997 году и в целом развивалась совершенно обычным образом, без каких-либо замашек на иностранные бумаги.

То есть обычные российские компании получали листинг и ими можно было торговать.

В 1997 году именно биржа СПБ организовала у себя площадку для проведения торгов фьючерсами и опционами. Позже ее выкупила Московская биржа (в то время называлась РТС).

Уже на этом этапе можно в целом отметить высокий уровень технологичности биржи СПБ (впрочем как и Московской). Это обусловлено в первую очередь поздним выходом на рынок, когда можно было сразу с нуля брать современные технологии и системы для разработки качественного ПО. (Технологическая биржа NASDAQ для сравнения открылась в 1971 году, а Windows появился только в 1985!)

( Читать дальше )

Поверхностно об основах рыночной архитектуры и алготрейдинге.

- 17 января 2020, 12:44

- |

Многие знают, что одно из первых, что говорят в техническом ВУЗе — забыть все, что проходили в школе. Данная рекомендация актуальна и здесь. Полезно иногда с чистого листа начать.

На данный момент все рынки автоматизированы. По этой причине какие-то экономические объяснения ценообразования являются некими рудиментами. Рулят алгоритмы + некое ручное вмешательство.

Задача каждого торгового алгоритма всегда одна и та же — принести денег владельцу. Алгоритм тем лучше, чем больше денег он в состоянии принести.

Маркетмейкеры

Среди алгоритмов на рынке есть так называемые маркетмейкерские алгоритмы. Объяснить на пальцах, наверное, можно от простого примера к более сложному:

Представьте, что у вас задача создать новый символ для торговли. Пусть есть люди, которые по какой-то причине хотят его торговать. Что требуется от вас? Вам нужно в любой момент формировать из своих заявок Level2 вашего символа. Т.е. наполнить символ ценами и ликвидностью. Вначале можно сделать совсем тупой ММ-алгоритм — Level2 не меняется. Т.е.клиент купил или продал, после чего вы добавили ликвидности до исходного Level2. Очевидно, что такой алгоритм будет давать владельцу постоянно деньги. Но проблема в том, что люди не полные идиоты, и на символе-константе торговать не станут — нет даже потенциальной возможности им заработать.

( Читать дальше )

Итоги, Итоги, Итоги....

- 14 января 2020, 15:03

- |

Как и многие, поддался и я соблазну начертать короткое сочинение на тему: «Как я провел 2019 год»

Конечно же, речь пойдет о торговле, а точнее и результатах...

Как повелось несколько лет назад площадкой для своей торговли я избрал CME и ICE, а если быть точнее, то фьючерсные контракты на основные товарные активы, в которых присутствует ликвидность не только в ближних по срокам контрактах, но и в дальних.

В своей торговли я применяю среднесрочный подход, используя фьючерсный спред, как правило, календарный спред (разница контрактов с разными сроками погашения, но внутри одного товара)

Итак.... 2019 год, а точнее первая его половина, прошла достаточно ровно, Большинство позиций двигались в направлениях, намеченных торговым планом. первые сюрприз преподнесла кукуруза (ZC) и пшеница (ZW) в мае на фоне слабой статистики проведения посевной в США. Длительная холодная и мокрая погода повлияла на сроки проведения посевной, что привело к опасения относительно будущего урожая. С середины мая и до середины июля цены на кукурузу (ZC) и пшеница (ZW) держались очень высоко, вблизи многолетних максимумов. Тем не менее, к середине августа опасения трейдеров относительно будущего урожая несколько снизились, что и привело к возврату цен кукурузы (ZC) и пшеницы (ZW) к определенным равновесным уровням в середине многолетних диапазонов.

( Читать дальше )

По следам одной разорившейся форекс-конторы.

- 10 января 2020, 10:53

- |

Немного в продолжение. https://smart-lab.ru/blog/585987.php

Как открыл я сайт и регламент Gerchik & Co — сразу запахло древними форекс-кухнями. У меня появилось ощущение, что я где-то это все я уже видел. Регламенты всех ДЦ схожи – они друг у друга их «передирают» и вносят свои небольшие изменения. Но тут как будто один в один! Как будто копия ре одного старого ДЦ! И такое же определение «нерыночная котировка» — я помню это уникальное сочетание слов: «или в торговой системе Компании, где торгуется базисный актив». Такое же, как в RVD markets, которого уже давно нету с нами (с июня 2015 г).

RVD markets был чуть ли не единственным ДЦ на то время, у которого котировки обновлялись с частотой до 6 герц ( 6раз в секунду -максимум платформы МТ4). У остальных ДЦ-конкурентов было ограничение до трех раз в секунду. Кстати, узнал, что у Gerchik & Co -тоже до 6 раз в секунду. У RVD markets были маленькие спреды –от 0 пунктов. Но это была убойнейшая контора в

( Читать дальше )

О нулевых спредах между поставщиками ликвидности. Бесплатная пиар-идея для форекс-конторы!

- 10 января 2020, 07:33

- |

Средний потенциальный клиент ДЦ сейчас стал хитрым. Он начитался в интернете сказок про то, что если ДЦ выводит сделки на поставщиков ликвидности- значит этот ДЦ хороший и честный, а если не выводит – значит ДЦ есть кухня — и это плохо! (на самом деле, эти две крайности обе плохи ). Такие хитрые потенциальные клиенты иногда спрашивают у ДЦ: «А чем докажете, что вы водите сделки на поставщиков ликвидности? Ведь выводить не выгодно – вы теряете на спреде!»

На такие вопросы дается стандартный ответ: « А мы не теряем на спреде! У нас очень хорошие поставщики ликвидности, спред между которыми в районе нуля (с учетом комиссий). По этому мы выводим все ваши сделки. Нам это выгодно т.к. мы не несем рисков по вашим позициям, а передаем их поставщикам ликвидности».

Ну и все, клиент верит. А это ложь на самом деле! Много в этом грязном пиаре от форекс-бизнеса хорошо завуалированной лжи, на которую клюют новички. Потенциальным клиентам просто говорят то, что они хотят услышать. Когда ложь продается лучше правды – то подают ложь, тем более, когда ложь намного проще обосновать.

Примеры спредов.

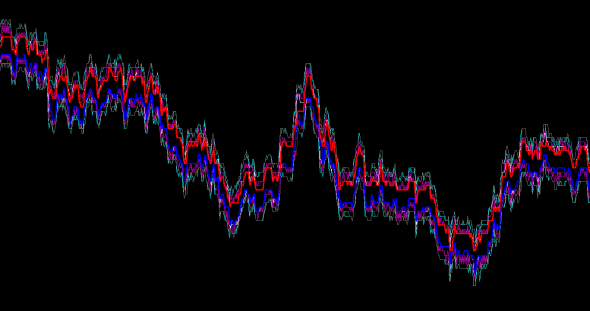

Берем 5 условных «поставщиков ликвидности», и выводим лучшие цены. Красная жирная линия – лучший ASK. Синяя –лучший BID.Комиссию в спреды включил ( сделал маленькой – 2$/лот). Пара- EURUSD.Естественно, не буду километры истории приводить.

Большую часть времени спреды, мягко скажем, ненулевые.

( Читать дальше )

SWT-метод: 2. Цифровой индикатор SWT_Trend

- 03 января 2020, 15:25

- |

1. Базовый индикатор SWT.

2. Цифровой индикатор SWT_Trend.

Удержать в голове всю информацию о наблюдаемых и учитываемых трендах и параметрах их движения, выдаваемых базовым индикатором SWT, достаточно затруднительно. Поэтому, для облечения процедуры анализа и принятия торговых решений используется специальный цифровой индикатор, который собирает данные по всем наблюдаемым трендам и отображает их в виде таблицы в активном окне инструмента. Базовый индикатор SWT при этом используется для уточнения деталей движения цен по выбранным трендам в заданной области временных масштабов.

Цифровой индикатор SWT_Trend рассчитывает и отображает параметры волатильности, направления и характера движения отдельных (частных) трендов, а также позволяет определить результирующее движение рынка с учетом фильтров, отключающих тот или иной тренд в определении результата.

В режиме по умолчанию на экране отображается картинка следующего вида:

Рис.2.1. Отображение индикатора SWT_Trend на графике.

( Читать дальше )

Скрытая угроза

- 02 января 2020, 17:53

- |

Многие трейдеры опционщики, торгующие акции задаются вопросом, кто покупает у меня, когда я продаю, а кто продает мне, когда я покупаю? Что происходит, когда никто не хочет покупать акции, которые я продаю? В обычной ситуации в рынке, как правило, порядок очередности, чтобы продать опцион или акции, когда вы покупаете и кто в очереди, чтобы купить, когда вы продаете. Тем не менее, бывают случаи, когда никого нет в очереди, чтобы продать, когда вы в лонге и когда никто не стоит в очереди, чтобы купить, когда вы в шорте. И тут вмешивается дилер который понимает и принимает на себя риск проведения определенного количества акций, чтобы разгрузить рынок, облегчить торговлю. Каждый участник рынка конкурирует за поток ордеров, с другими участниками а так же с дилером обеспечившим ему недостающий обьем. После удовлетворения всех текущих на данный момент заявок дилер стремиться в удобном случае немедленно компенсировать убытки. Этот процесс происходит в короткие периоды времени после накопления обьема и называется распределением. На графике это выглядет резким движением за короткий период по тренду до ближайшего уровня, и перед этим движением никаких симптомов и предпосылок к этому движению не наблюдается. После распределения дилер полность возмещает свои убытки и еще сверх этого берет компенсацию за принятие риска становясь с противоположной стороны позиций для которых был необходим недостающий обьем. Не каждое принятие риска приносит прибыль дилеру но в сумме и с учетом выставленного спреда он зарабатывает значительно больше чем теряет. Выводы из всего написанного — при торговле старайтесь определить истинные мотивы рынка а не то куда он показывает в данный момент. Цель завлечь вас в позицию, набрать обьем и после этого ударить по наименьшему сопротивлению. Если вы стоите в правильном направлении вы заработаете, если нет, заработают другие.

Форекс . Особенности российского форекса .

- 02 января 2020, 15:02

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал