Поиск

Bloomberg: Надежда на рост прибыли компаний S&P500 в IV квартале быстро угасла

- 03 декабря 2019, 00:09

- |

2 декабря 2019 г., 22:15 GMT+3

• Аналитики самыми быстрыми темпами за последние годы снижают прогнозы по прибыли

• Модель Morgan Stanley предсказывает плоский рост прибыли на 2020 год

Аналитики с Уолл-стрит резко сокращают прогнозы по прибыли в четвертом квартале, что повышает вероятность того, что спад прибыли поразит Корпоративную Америку впервые за почти четыре года.

Через два месяца квартала аналитики снизили свои оценки на 4% до $41,12 за акцию, что почти на 1% ниже, чем год назад после снижения на 1,3% в прошлом квартале. Хотя они почти всегда снижают ожидания в течение определенного периода, нынешние темпы были превышены только дважды с 2015 года.

Быки говорят, что перевес в стагнации прибыли преувеличен: S&P500 вырос в этом году почти на 25% благодаря легкой политике Федерального резерва и торговому перемирию с Китаем. Но часть оптимизма была основана на ожидаемом восстановлении доходов, которое продолжает затягиваться. Пока не наступит 2020 год, когда прибыль значительно вырастет и аналитики прогнозируют увеличение на 9,2% за год.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Экономические данные и последний эпизод ралли S&P 500

- 02 декабря 2019, 14:23

- |

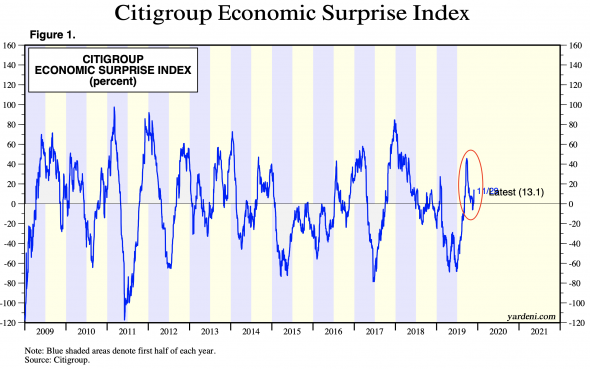

Хотя рынок быстро заключил что мировая экономика перешла в восстановление в сентябре после замедления в 2018 году, которое вынудило инвесторов соглашаться на отрицательную доходность по бондам объемом 17 трлн. долларов, реальность такова что глобальные экономические сигналы дают лишь смешанную картину в лучшем случае. Индекс экономических сюрпризов Сiti снизился в начале осени до 0 пунктов и лишь к середине ноября перейдя к положительным значениям:

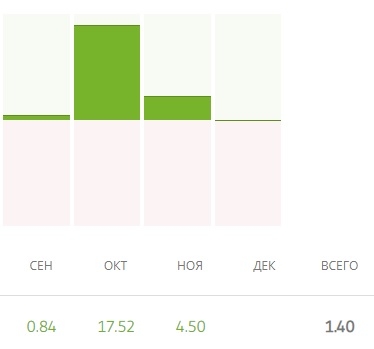

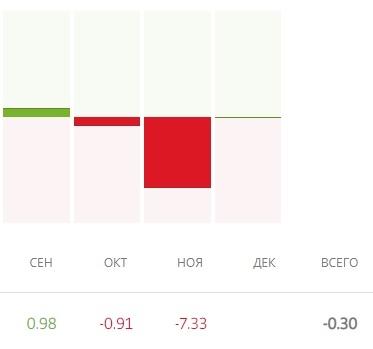

Ненадежность экономических перспектив отчасти подтверждается и природой последнего эпизода ралли фондовых индексов США. За неимением справедливых стимулов, они «черпает идеи» из монетарного курса ФРС. Например, недельная доходность S&P 500 в последнее была тесно связана с изменением активов на балансе ФРС (что отражает кредитное стимулирование/ужесточение посредством операций на открытом рынке). На графике ниже можно видеть, что в какую сторону изменялись активы на балансе, в такую же изменялась и доходность индекса:

( Читать дальше )

Публичная торговля

- 28 ноября 2019, 17:34

- |

Тут нет плечей, нет шортов, нет стопов.

Но, есть спред, вместо комиссии на 200% годовых.

Тут нет диверсификации.

Тут точность сделок 98%.

( Читать дальше )

опционы

- 27 ноября 2019, 12:24

- |

Если торговля фьючерсными контрактами позволяет зарабатывать на направленном движении цены (рост/снижение), то стратегии торговли опционами реализуют возможность извлечения дохода из нелинейных вариаций ценовых движений.

Торговые системы в опционах можно разделить по нескольким направлениям:

• направленные конструкции — самые простые системы, позволяют максимизировать прибыль от роста/снижения базового актива;

• покупка волатильности — позволяет заработать на любом направлении, но важны скорость и импульс самого движения;

• продажа волатильности — позволяет заработать на невыходе цены из определенного диапазона.

В этой статье мы разберем, как торговля опционами реализует эти опционные стратегии.

Покупка направления

Самый простой способ покупки направления — приобретение колла (на рост) или пута (на снижение). Таким образом, ваш риск как покупателя будет соответствовать стоимости этих опционов, а прибыль будет образовываться в случае, если цена базового актива достигнет страйка купленного опциона и пройдет дальше, как минимум, на величину цены самого опциона. И тут возникает вопрос: можно ли максимизировать прибыль и минимизировать возможный убыток? И чего это будет стоить?

( Читать дальше )

Трейдеры: Исаков # 100 Аналитики Wells Fargo видят возможность заработать на росте CAD

- 27 ноября 2019, 12:07

- |

Портфель пятиклассника

- 26 ноября 2019, 22:26

- |

В детстве я был пятиклассником. И у меня был портфель…

— Ну, всё, старик окончательно впал в детство, — почему-то огорчённо произнёс молодой смартлабовец, и обречённо махнул рукой. Дверь, понятное дело, за ним захлопнулась…

Нда, похоже, я как-то слишком издалека начал :-)

В общем, не знаю, как насчёт впал или выпал, не мне судить, но просто захотелось подойти к вопросу так, как никто не подходил. К какому вопросу? К вопросу инвестиций и сбережений своих денежных знаков. Вопрос важный и подходить к нему нужно ответственно и соответственно.

Советчиков много, каждый норовит дать свой совет и жаждет поделиться своим инвестиционным взглядом. Многие даже выкладывают свой портфель на всеобщее обозрение. Это не может не радовать, и тут, как мне видится, смартлаб впереди планеты всей. Здесь наибольшая концентрация полезных авторов, которые в совокупности выполняют очень важную социальную функцию по просвещению людей финансовой грамотности.

Но, позвольте, если на смартлабе собраны лучшие специалисты по инвестициям, то куда же я лезу? Со своим свиным рылом в калашный ряд… Человек, не имеющий финансового образования, тоже решил дать свой совет? Да, решил. Ибо среди множества разных взглядов на инвестиции, я не увидел одного взгляда – дилетантского, а это значит, что пробил мой звёздный час :-)

Не советую и никого ни к чему не призываю, более того, как практик, я планирую сначала испытать этот подход на собственной полосатой шкуре. Ну, а теребить мою шёрстку, спустя время, будем все вместе.

( Читать дальше )

ММВБ vs NYSE

- 23 ноября 2019, 13:13

- |

Начну пожалуй с критики:

1. На ММВБ полный бардак с ценами и лотностью. Очень неудобно, как с точки зрения ручной торговли, так с точки зрения алгоритмов. Для сравнения на NYSE - лот 100 акций. Цена акций при IPO чаще всего в диапазоне $15-45. Одного взгляда на цену достаточно чтобы понять, что за тикер перед тобой.

2. Низкие плечи даже на ликвидных бумагах. С шортами все грустно, если это не топ 10 акций. На NYSE шорт можно найти почти на все, кроме pump стоков и совсем уж жесткого неликвида.

3. Высокие комиссии. Я уже писал об этом несколько лет назад. Если перевести это к формату NYSE ($/100 shares), то при цене акции в $30 (что в общем-то ниже среднеего по рынку) комиссия согласно тарифу открывашки (где-то из середины таблицы) будет $0.75. Это очень много, на NYSE в среднем комиссия будет в 2+ раза ниже.

( Читать дальше )

Осторожно! Опционные цыгане уже здесь

- 23 ноября 2019, 11:53

- |

Вот уже неделю эти попрошайки зазывают в свои нищие опционы(задание избушек?) внимание для направленной торговли,

пытаются из пальца высосать преимущества перед фьючем, а их НЕТ.

Например, попытка https://smart-lab.ru/blog/576360.php

Типа плюсы

1. За опционами не нужно следитьКак-будто во фьюче в обязательном порядке за раз нужно открыть позу в одну сторону на все плечи, и никак иначе, ну не смешно?

2. К тому же, если к экспирации ближних опционов цель будет не выполнена, то мы можем продать опционы с исполнением 5 декабря, а потом 12 декабря. И наш возможный убыток уменьшится на премии проданных опционов. При этом купленные опционы будут иметь потенциал прибыли до 19 декабря.Второй плюс как-то не бьется с первым, ну а как вы хотели из пальца много не высосешь, все таки чтобы не влететь нужно сидеть и перекладываться\добавляться как на фьюче, НО нужно вспомнить спреды в стаканах фьюча и опионов на него, там же нет никого

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал