ВДО

Анонс дебютного выпуска Аполлакс Спэйс (ruBB-, 200 млн р., дюрация 2,2 года, доходность 21,2%)

- 04 апреля 2024, 12:03

- |

Дебютант в орбите ИК Иволга Капитал. ООО «Аполлакс Спэйс». ruBB-, 200 млн р., дюрация 2,2 года, доходность 21,2% годовых

Это и новая для нас как организатора отрасль: Аполлакс Спэйс – оператор офисной недвижимости (подготовка, сдача в долгосрочную аренду и обслуживание помещений, в свою очередь также арендованных). И самый молодой в нашей практике эмитент.

Жизненной фазой бизнеса обуславливаются скромные финансовые показатели. По нашей оценке, сама динамика показателей здоровая.

Бизнес-модель эмитента достаточно хорошо описана в презентации выпуска облигаций (слайды 10-14).

Кроме того, мы планируем провести прямой эфир с ним до начала размещения облигаций. С ответами на вопросы и о специфике и модели бизнеса, и о текущих и перспективных финансовых показателях, и о перспективах вообще.

Предварительные параметры выпуска облигаций Аполлакс Спэйс:

• Рейтинг эмитента: ruBB-

• Сумма выпуска: 200 млн р.

• Срок обращения: 3,5 года с равномерной амортизацией последние 1,5 года

( Читать дальше )

- комментировать

- Комментарии ( 7 )

IPO МФК Займер: новый бенчмарк рынка МФО. Прямой эфир 4 апреля

- 04 апреля 2024, 09:17

- |

Лидер микрофинансовой отрасли — МФК «Займер» объявила о планах провести листинг акций на Мосбирже

4 апреля в 17:30 в прямом эфире встретимся с ТОП-менеджментом компании, чтобы обсудить:

— как размещение акций скажется на кредитном качестве?

— зачем «Займеру» нужна эта сделка?

— на что обратить внимание инвестору?

— как «Иволга Капитал» смотрит на возможные параметры размещения?

Пишите ваши вопросы эмитенту в комментариях, либо в чате прямой трансляции

Подключайтесь по ссылке

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Первичный рынок ВДО в марте (7,6 млрд р. при ставке первого купона 18,7%). Максимумы сумм и ставок

- 04 апреля 2024, 07:05

- |

На рынке первичных размещений высокодоходных облигаций (к ВДО мы относим розничные выпуски облигаций с кредитным рейтингом не выше ВВВ) в марте один рекорд поставлен и один почти побит.

Поставлен рекорд по сумме размещений, 7,6 млрд р. В марте 2023 было всего 4,1 млрд р. Основная касса – за верхней частью сегмента ВДО, за бумагами рейтингов ВВВ- и ВВВ, 3,5 млрд из 7,6. Спрос голосует в пользу качества.

( Читать дальше )

Компания «Пионер-Лизинг» выплатила 53-й купон по 3-му выпуску биржевых облигаций

- 03 апреля 2024, 17:38

- |

3 апреля 2024 года ООО «Пионер-Лизинг» выплатило очередной купон по 3-му выпуску биржевых облигаций (ПионЛизБП3). Купонный доход 53-го купона на одну облигацию составил 18,08 руб., исходя из ставки купона 22% годовых.

Общая сумма выплат 53-го купона составила 7,23 млн руб. Выплата 54-го купона состоится 3 мая 2024 года.

26 ноября 2019 года эмитент начал размещение третьего выпуска ценных бумаг номинальным объемом 400 млн руб. с погашением 4 октября 2029 года. Средства от размещения ценных бумаг компания направила на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 2-го, 3-го, 4-го и 5-го выпусков (ПионЛизБП2, ПионЛизБП3, ПионЛизБП4 и ПионЛизБР5) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

Главное на рынке облигаций на 03.04.2024

- 03 апреля 2024, 14:33

- |

- Московская биржа включила в Сектор роста облигации ООО «ХРОМОС Инжиниринг» серии БО-01. С выпуском объемом 500 млн рублей компания вышла на биржу 28 марта 2024 г. На сегодня размещено бумаг на 393 млн рублей. Кредитный рейтинг эмитента — ruBB со стабильным прогнозом от «Эксперта РА».

- Московская биржа включила в Сектор роста облигации «Легенда» серии 002P-02. Компания планирует 5 апреля провести сбор заявок на выпуск объемом 3 млрд рублей. Ориентир ставки купона — не выше 17,25% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Техразмещение запланировано на 10 апреля. Организатор — Совкомбанк. Кредитный рейтинг эмитента — BBB(RU) со стабильным прогнозом от АКРА.

- «Группа Астон» выкупила по оферте коммерческие облигации серии КО-П07 на 170 млн рублей плюс НКД. Цена приобретения составила 100% от номинала (1000 рублей).

- МФК «Мани Капитал» завершила размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии 001P-03 объемом 200 млн рублей.

( Читать дальше )

Итоги торгов за 02.04.2024

- 03 апреля 2024, 14:31

- |

Коротко о торгах на первичном рынке

2 апреля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 417 выпускам составил 1274,9 млн рублей, средневзвешенная доходность — 15,67%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Премии и дисконты по облигациям. Почему это важно?

- 03 апреля 2024, 12:07

- |

Итоги первого квартала для нашего доверительного управления. Как всегда, обсудим результаты и дальнейшие действия по портфелю.

Кроме традиционной части, будем говорить про премии и дисконты доходностей, зачем мы их публикуем и почему это важно.

На эфире покажем, как наличие премии или дисконта доходности влияло на будущую цену облигаций.

Присоединяйтесь сегодня, 3 апреля, в 16:00

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

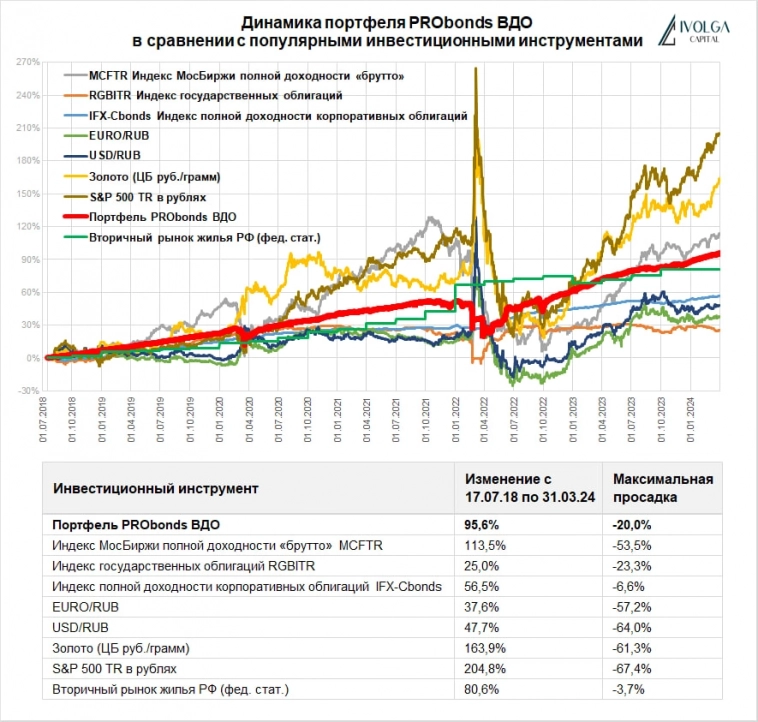

Портфель ВДО (13,6% за 12 мес.) и популярные инвестиционные инструменты. Впереди золото, американские и российские акции. Далеко позади ОФЗ

- 03 апреля 2024, 06:57

- |

Раз в месяц мы сверяем положение публичного портфеля PRObonds ВДО в импровизированной системе инвестиционных координат.

Портфель ВДО – наш основной информационный продукт. Все сделки публикуются заранее, и при желании наши подписчики могут использовать материал на практике (на свой риск). По модели, близкой к портфелю мы управляем частью активов в доверительном управлении (суммой 0,8 млрд р.).

На графике инструменты, которые можно было считать наиболее популярными 5-6 лет назад. Когда запускался портфель и само сравнение.

Портфель ВДО с лета 2018 года давал в среднем 12,3% годовых (после вычета комиссии, до вычета НДФЛ). И с такой, в общем, невысокой доходностью, но достаточно низкой волатильностью отстал от меньшинства инструментов. Впереди S&P 500 (включая дивиденды), золото и Индекс МосБиржи (тоже с дивидендами).

Акции и золото за это время «складывались» вдвое и более. Тогда как консервативные инструменты – валюта и облигации, а также недвижимость – далеко позади по результату. Особенно ОФЗ. И в случае с валютами тоже с ценовыми потрясениями.

( Читать дальше )

Итоги торгов за 01.04.2024

- 02 апреля 2024, 12:37

- |

Коротко о торгах на первичном рынке

1 апреля новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 421 выпуску составил 1716,1 млн рублей, средневзвешенная доходность — 16,01%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Главное на рынке облигаций на 02.04.2024

- 02 апреля 2024, 12:33

- |

- «Балтийский лизинг» 18 апреля планирует провести сбор заявок на трехлетние облигации серии БО-П10 объемом не менее 3 млрд рублей. Ориентир ставки купона — ключевая ставка Банка России плюс спред не выше 250 б.п. Купоны ежемесячные. Выпуск будет доступен для приобретения неквалифицированным инвесторам после прохождения теста. Техразмещение запланировано на 23 апреля. Организатор — ИБ «Синара». Кредитный рейтинг эмитента — ruAA- со стабильным прогнозом.

- МФК «Кэшдрайв» установила ставку 5-8 купонов коммерческих облигаций серии КО-П06 на уровне 16% годовых. По выпуску 11 апреля предстоит исполнение оферты. Период приема уведомлений к выкупу через web-кабинет НРД — со 2 по 8 апреля. Цена приобретения установлена в размере 100% от номинала (1000 рублей).

- Компания «Шушары Холдинг» досрочно погасила коммерческие облигации серии 001КО-01.

- «МФК «Займер» сообщила о намерении провести первое публичное размещение на Московской бирже в апреле 2024 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал