ВДО

Коротко о главном на 11.08.2023

- 11 августа 2023, 14:16

- |

- Компания «Новые технологии» установила ставку 1-6-го купонов пятилетних облигаций серии БО-02 объемом 1 млрд рублей на уровне 12,65% годовых. Купоны полугодовые. Сбор заявок прошел 10 августа. По выпуску предусмотрена оферта через три года. Организаторы — Газпромбанк и инвестиционный банк «Синара». Техразмещение пройдет 15 августа.

- Московская биржа зарегистрировала выпуск трехлетних облигации «Озона» (головная компания — «Озон Фармацевтика») серии 001Р-02. Регистрационный номер — 4B02-02-00087-L-001P. Эмитент с 12:00 по московскому времени 10 августа до 18:00 15 августа планирует собрать заявки на выпуск.

- «Интерлизинг» планирует 22 августа провести сбор заявок на трехлетние облигации серии 001P-06 объемом 3,5 млрд рублей. Ориентир ставки купона — не выше 12,75% годовых. Купоны ежеквартальные. По займу предусмотрена амортизация. Организаторы — Альфа-банк, Совкомбанк и Тинькофф Банк. Техразмещение запланировано на 24 августа.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Календарь первичных размещений ВДО, актуальные выпуски от Иволга Капитал

- 11 августа 2023, 09:10

- |

- 16 августа планируется размещение нового выпуска облигаций ООО ЭкономЛизинг (ruBB+, 100 млн руб., 14,75% / 15,5% годовых)

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 89%

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтИ еще несколько сделок в портфеле ВДО

- 11 августа 2023, 07:46

- |

Добавим устойчивости и качества нашему публичному портфелю ВДО.

Все изменения позиций – в приведенной таблице. Для каждой из позиций увеличение или снижение – по 0,1% от активов за сессию, начиная с сегодняшней, по рыночным ценам. В таблице есть 3 позиции, Страна 01, ЛаймЗайм02, Саммит 1P1, сокращение которых началось раньше и близко к завершению. И есть ЭТС 1Р04, где увеличение будет происходить по 0,2% от активов за сессию.

Цели – сохранить денежный остаток, сократить наименее доходные позиции (выпуски ЛК Роделен, ЛК Дельта и Шевченко) в пользу или более доходных, или более высокорейтинговых (ЭТС, Боржоми), сократить максимальный вес отдельного эмитента (сокращение АПРИ и ГК Страна в пользу ГК Эталон), снизить не до конца понятные нам риски (Kviku).

Портфель, как и наше управление активами вообще, все больше и уже окончательно расходится с организацией облигационных выпусков.

Последний срез результативности портфеля PRObonds ВДО – здесь: t.me/probonds/9999

( Читать дальше )

НКР повысило кредитный рейтинг АО АПРИ «Флай Плэнинг» до BB.ru со стабильным прогнозом

- 10 августа 2023, 15:46

- |

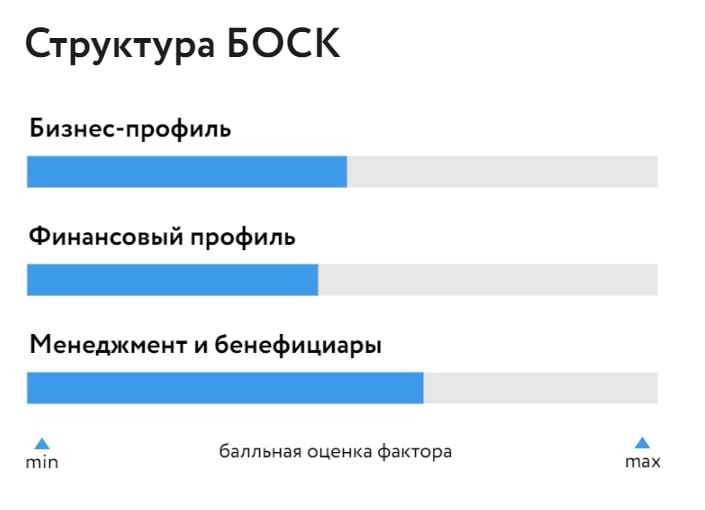

НКР повысило кредитный рейтинг АО АПРИ «Флай Плэнинг» с BB-.ru до BB.ru со стабильным прогнозом

- Повышение рейтинга обусловлено укреплением рыночных позиций компании на ключевом рынке присутствия, улучшением оценки потенциала роста этого рынка, а также совершенствованием системы управления.

- Положительное влияние на оценку бизнес-профиля оказывают умеренная диверсификация потребителей, низкая зависимость от поставщиков и низкая концентрация активов.

- Оценку бизнес-профиля «Флай Плэнинг» ограничивают волатильность и существенная конкуренция на основном рынке присутствия.

- Негативное влияние на оценку финансового профиля оказывают существенные колебания долговой нагрузки и обслуживания долга при наличии небольшого количества проектов и цикличности их реализации.

- НКР отмечает умеренный уровень рентабельности и приемлемую структуру фондирования.

- Акционерные риски оцениваются как умеренные; агентство также учитывает положительные кредитную историю и платёжную дисциплину.

( Читать дальше )

Итоги торгов за 09.08.2023

- 10 августа 2023, 14:26

- |

Коротко о торгах на первичном рынке

9 августа состоялось размещение дебютного выпуска трехлетних облигаций Неолизинг-БО-1.

Интересно, что номинальный объем 1 млрд рублей был размещен за один день и всего за 14 сделок. Ставка купона 17% годовых на весь период обращения. Учредитель и генеральный директор «Неолизинга» Александр Пешков также является собственником компании «Технолизинг» — известным эмитентом на долговом рынке c длительной публичной историей.

Коротко о торгах на вторичном рынке

Вчера, после новости о повышении кредитного рейтинга, в лидерах по объемам был четвертый выпуск компании ООО «ВИС ФИНАНС». Объемы торгов по облигациям БО-П04 составили 52,36 млн рублей, что вдвое превышает объемы предыдущего дня. 23 августа пройдет первая выплата купона с доходностью 12,9%. Цена закрытия при этом еще близка к номиналу (100,03%).

В топ-5 лидеров роста выпуск Центр-резерв БО-01, цена по итогу торгов составила 129,22%. Сегодня должны пройти выплаты с купонной доходностью 22% годовых и амортизацией в 5% от номинала.

( Читать дальше )

Коротко о главном на 10.08.2023

- 10 августа 2023, 13:19

- |

- МФК «Фордевинд» сегодня начинает размещение облигаций серии 001P-02 объемом 500 млн рублей и сроком обращения 3,5 года. Регистрационный номер — 4B02-02-00616-R-001P. Ставка купона установлена на уровне 16% годовых на весь период обращения. Купоны ежемесячные. По займу предусмотрена амортизация. Выпуск предназначен для квалифицированных инвесторов. Организатор — ИК «Иволга Капитал».

- «ФЭС-Агро» сегодня начинает размещение трехлетних облигаций серии 001Р-01 объемом 1 млрд рублей. Регистрационный номер — 4B02-01-00435-R-001P. Ставка купона установлена на уровне 14% годовых на весь период обращения. Купоны ежеквартальные. По займу предусмотрена амортизация. Организаторы — инвестиционный банк «Синара», Газпромбанк и ИК «Диалот».

- «Завод КЭС» 15 августа начнет размещение пятилетних облигаций серии 001P-04 объемом 300 млн рублей. Ставка купона установлена на уровне 14,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Организатор — ИК «ИВА Партнерс».

( Читать дальше )

Облигации МФК Фордевинд (ruBB-, YTM 17,2%, дюрация - 2,8 года) пополнят портфель PRObonds ВДО на 1% от активов

- 10 августа 2023, 12:48

- |

Облигации Фордевинд 03 добавляются в портфель PRObonds ВДО на 1% от активов. Покупка сегодня на первичном размещении.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Туман девелопмента

- 10 августа 2023, 12:12

- |

Девелоперы занимают особое место на рынке ВДО, стабильно входя в число лидеров по объему торгов. Высокий спрос на их облигации обусловлен значительной премией по доходности за отраслевой риск, при этом из-за повышенного риска инвесторы опасаются держать в своих портфелях значительный объем таких бумаг, уж слишком непредсказуем в их глазах российский рынок жилищного строительства.

«Девелоперы всегда рассматривались рынком чуть более осторожно: строительные компании торгуются с премией по отношению к другим отраслям, — говорит руководитель направления DCM департамента корпоративных финансов ИК «Цифра брокер»Максим Чернега. — С одной стороны, премия — это хорошо, так как она позволяет заработать дополнительную прибыль. С другой, премия за риск не берется «из ниоткуда», и значит, рынок оценивает риски девелоперов выше, чем в бумагах равных рейтинговых категорий».

Привлекательность бумаг от девелоперов руководитель направления «Строительный сектор» Ассоциации владельцев облигаций (АВО) Дмитрий Степанов связывает еще и с тем, что с марта 2015 г. «на рынке не было крупных дефолтов». Тогда обязательства перед инвесторами на общую сумму 2,3 млрд рублей не исполнила ГК «СУ-155», причем сразу по трем биржевым выпускам.

( Читать дальше )

Доходности ВДО (скользящие вниз). По тонкому льду августа

- 10 августа 2023, 07:10

- |

• Тезис. Доходности ВДО (кредитные рейтинги облигаций не выше BBB) продолжают терять привлекательность. И значит, устойчивость. Тогда как доходности нижних инвестиционных рейтингов или стабилизировались, или незначительно растут, доходности ВДО по почти неведомой инерции продолжают катиться ниже. Средняя премия доходности рейтинговой группы В – всего 2,5% к рейтинговой группе А.

• Подтверждение тезиса. И это если не брать в расчет ОФЗ. Где бумаги с типичной для высокодоходных облигаций дюрацией 2 года дают уже около 10% годовых. У аналогичных «сингл би» — 13%. Можно, конечно, предположить, что у ОФЗ своя жизнь, полная невзгод и опасностей. Но есть еще денежный рынок как эталон стоимости. Надо сказать, денежный рынок чуть ниже ключевой ставки: однодневные сделки РЕПО с ЦК дают около 8% при ставке 8,5%. И вот к нему ВДО подошли на опасно близкую дистанцию. Премия того же «сингл би» к стоимости денег – всего 5,5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал