ВДО

Коротко о главном на 15.02.2023

- 15 февраля 2023, 13:46

- |

- «Русская контейнерная компания» (РКК) 21 февраля начнет размещение трехлетнего выпуска облигаций серии БО-01 объемом 250 млн рублей. Ставка 1-го купона установлена на уровне 19% годовых. Организатор — ИК «Диалот». По займу будет предусмотрена амортизация: по 25% от номинала будет погашено в даты окончания 9-12-го купонов.

- МФК «Саммит» установила ставку по выпуску трехлетних облигаций объемом 200 млн рублей на уровне 19,5% годовых на весь период обращения. Купоны ежемесячные. По займу предусмотрена амортизация: по 4,16% от номинала будет погашено в даты окончания 13-35-го купонов и еще 4,32% от номинала — в дату окончания 36-го купона. Бумаги предназначены для квалифицированных инвесторов. Размещение выпуска начнется 16 февраля. Организатор — ИК «Иволга Капитал».

- «Джи-групп» объявила четыре оферты по облигациям серии 002Р-01 в объеме до 2,175 млн штук — 23 марта, 22 июня, 21 сентября и 21 декабря. Цена выкупа — 102% от номинальной стоимости, плюс НКД. В марте будет приобретено 15% от общего количества облигаций, находящихся в обращении, но не более 450 тыс. штук, в июне — 17,5%, но не более 525 тыс. штук, в сентябре и декабре — 20%, но не более 600 тыс. штук. Агентом по приобретению выступит ООО «Компания «Брокеркредитсервис» (БКС). Период предъявления облигаций к первой оферте — с 28 февраля по 20 марта, ко второй — с 13 по 19 июня, к третьей — с 12 по 18 сентября, к четвертой — с 12 по 18 декабря.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги торгов ВДО за 14.02.2023

- 15 февраля 2023, 13:43

- |

14 февраля новых размещений не было.

На первичном рынке вчерашние лидеры заметноснизили обороты привлечения денежных средств, например, «Лизинг-Трейд» 001P-06 собрал только 696 тыс. рублей. Но по некоторым выпускам объемы размещения превысили миллион рублей, так «Группа «Продовольствие» 001P-02 собрала более 1 млн рублей и приблизилась к 100 млн из заявленных 170-ти. «ПАТРИОТ ГРУПП» БО-01 собрал 5,7 млн рублей, всего с октября 2021 г. размещено 133,58 млн при общем объеме эмиссии 200 млн.

«ПЗ Пушкинское» заметно увеличило размещение выпуска БО-01 — до 8 млн рублей, а всего за год (ровно год назад, 14 февраля, началось размещение) — 102 млн рублей из 375 млн. Для прошлого года ставка 14% для рейтинга BB+ была явно занижена, сейчас и такую разбирают при должной мотивации.

( Читать дальше )

Противоречия облигационных доходностей и кредитных рейтингов. Неэффективность и предостережение

- 15 февраля 2023, 08:00

- |

Очередная иллюстрация в тему эффективности фондового рынка.

На графике приведена сглаженная динамика доходностей (3-дневная средняя) рублевых облигаций с кредитными рейтингами от В- до А и с дюрацией 0.5-2 года. В выборке участвовало 168 бумаг. Если у бумаги несколько разных рейтингов, брался наименьший.

Отмечаю 2 факта. Во-первых, хорошо заметное даже на отрезке в месяц-полтора снижение доходностей низкорейтинговых бумаг. В лидерах тенденции – бумаги рейтингов В и ВВ-. Притом, что в рейтингах группы А доходности не изменились.

Во-вторых, два из трех наиболее низких рейтингов, В- и В+ оказались по доходностям вблизи и даже ниже облигаций рейтинговых групп ВВ и ВВВ.

Не вижу смысла рассуждать о причинах. Они всегда найдутся и убедят желающих.

Но можно сделать вывод. Вчера рынок облигаций параллельно с рынком акций резко «завалился». Возможно, завалится еще. И, исходя из приведенного графика, наибольший удар должны испытать на себе бумаги рейтинговой группы В, возможно, ВВ. И уже испытывают. Исходя из графика, воспринимал бы это как реализацию предсказуемого риска, а не возможности.

( Читать дальше )

Скрипт заявки на участие в размещении дебютного выпуска облигаций МФК Саммит (ruB+ (поз.), 200 млн руб., YTM 21,3%, для квал. инвесторов)

- 14 февраля 2023, 18:13

- |

16 февраля начнется размещение МФК Саммит 001Р-01

Обобщенные параметры выпуска МФК Саммит (подробнее — в краткой презентации выпуска):

1. Рейтинг эмитента: ruB+, прогноз «позитивный»

2. Размер выпуска: 200 млн рублей (номинал 1 000 рублей)

3. Ставка купона / доходность: 19,5% / 21,3% годовых

4. Купонный период: 30 дней

5. Срок до погашения: 3 года (1 080 дней), с равномерной амортизацией 13-36 купонные периоды

Организатор: ИК «Иволга Капитал»

Скрипт подачи заявки на первичном размещении:

1. Полное / краткое наименование: Саммит 1Р1 / МФК Саммит 001Р-01

2. ISIN: RU000A105UZ8

3. Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

4. Режим торгов: первичное размещение

5. Код расчетов: Z0

6. Цена: 100% от номинала (номинал 1 000 руб.)

16 февраля заявки на первичном рынке будут приниматься с 10-00 до 13-00 Мск и с 16-45 до 18-30 Мск (с перерывом на клиринг)

Контакты клиентского блока ИК Иволга Капитал:

( Читать дальше )

Дебютное размещение АО "РКК"

- 14 февраля 2023, 16:56

- |

В обращении уже имеется коммерческий выпуск облигаций с погашением в 2023 году. На Московскую биржу эмитент выходит впервые. В планах на первую половину года разместить 500 млн.р. Цель займа — увеличение парка техники и объема контейнеров.

Обьем выпуска: 250 млн.р

Ставка купона: 19% (YTM 20,3%)

Периодичность выплаты купона: квартальный

Дюрация 2,4 лет

Предварительная дата размещения: 21 — 28 февраля

Организатор и андеррайтер – ИК Диалот

Подробная информация с описанием эмитента собрана на нашем сайте на странице эмитента

Презентация эмитента

Видео о компании

( Читать дальше )

Коротко о главном на 14.02.2023

- 14 февраля 2023, 13:14

- |

- «Новосибирскхлебопродукт» установил ставку 32-го купона облигаций серии БО-П01 на уровне 12% годовых.

- ООО «Каршеринг Руссия» (оператор «Делимобиль») реорганизуется в АО «Каршеринг Руссия». Уставной капитал преобразованной компании составит 100 тыс. рублей. Это 10 млн обыкновенных акций номинальной стоимостью 1 копейка каждая. Доля в уставном капитале ООО «Каршеринг Руссия» номинальной стоимостью 1 копейка обменивается на 10 обыкновенных акций АО «Каршеринг Руссия» номинальной стоимостью 1 копейка.

- «Аренза-Про» завершила размещение трехлетних облигаций серии 001Р-01 объемом 300 млн рублей. С выпуском компания вышла на биржу 9 февраля. Ставка купона установлена на уровне 14,5% годовых на весь период обращения. Купоны ежемесячные. По займу предусмотрена амортизация: по 10% от номинала будет погашено в даты окончания 15-го, 18-го, 21-го, 24-го, 27-го, 30-го и 33-го купонов и еще 30% от номинала — в дату окончания 36-го купона. Организаторы: БКС КИБ, ИБ «Синара», ИФК «Солид» и МТС Банк.

( Читать дальше )

Итоги торгов ВДО за 13.02.2023

- 14 февраля 2023, 13:10

- |

13 февраля новых размещений не было.

Завершились размещения выпусков «АРЕНЗА-ПРО» 001P-01 и ЛК «Роделен» БО 001Р-04.

Ускорилось размещение второго выпуска «ЕвроТранса»: только на первичном рынке БО-001Р-02 собрал более 105 млн рублей, на вторичных торгах оборот превысил 42 млн рублей.

В неплохом темпе продолжают идти «Лизинг-Трейд» 001P-06, «РЕАТОРГ» 001Р-01, «ПАТРИОТ ГРУПП» БО-01, «Группа «Продовольствие» 001P-02.

Также отметим выпуск «Роял Капитал» БО-П08, который вчера собрал заявок на более, чем на 1 млн рублей. Это небольшая лизинговая компания, основной упор делающая на лизинг легковых автомобилей для тест-драйва у автодилеров, которая с конца 2022 г. стала сама активно

( Читать дальше )

Текущие проекты АСПЭК-Домстрой

- 14 февраля 2023, 12:06

- |

В 2022 году АСПЭК сдал 43.3 тыс. кв м жилья (к сравнению: 19.5 тыс. в 2021г, 42.2 тыс. в 2020г), также по итогам 22 года у группы ожидается рекордный показатель выручки на уровне 3.5 млрд руб.

Весной будет опубликована консолидированную отчётность, в которой увидим, как изменилась рентабельность и уровень долговой нагрузки за второе полугодие 2022 года.

На данный момент у АСПЭКа в стадии строительства находится 7 домов, все текущие проекты должны закончится в этом году, ближайшие будут сданы во втором квартале, распроданность по итогам января составляет около 80%.

Новые проекты ожидаются уже весной текущего года.

За текущей стройкой можно наблюдать в телеграм-канале эмитента. Ссылка на пост с фотографиями строительства по итогам января.

@Mark_Savichenko

/Облигации ООО «АСПЭК-ДОМСТРОЙ» входят в портфели PRObonds на 2,1% от активов/

Подписаться на ТГ

( Читать дальше )

Как российский облигационный рынок пережил 2022 г. и с чем входит в 2023-й

- 14 февраля 2023, 09:25

- |

В 2022 г. российская экономика встала на путь большой перестройки, что не могло не отразиться на долговом рынке. Весенний шок, сопровождавшийся скачком ключевой ставки до 20%, экстраординарной волатильностью рубля и широкими ограничениями на трансграничное движение капитала, уже позади. Макроэкономическая среда нашла свое новое равновесное состояние, в котором рынок не без тревоги входит в 2023 г. Что происходило в 2022 г. на рынке облигаций и какие последствия это может иметь в 2023 г. — разбираемся в очередном ежегодном обзоре рынка облигаций.

Процентные ставки

Рост процентных ставок в ответ на ускоряющуюся инфляцию начался еще в 2021 г., за счет чего условия кредитования для корпоративных заемщиков постепенно ужесточались. В конце февраля, после начала СВО, Банк России резко поднял ключевую ставку с 9,5% до 20% в целях предотвращения массового изъятия средств из банков и остановки падения рубля.

За счет постепенного замедления инфляционного давления ЦБ смог в считанные месяцы вернуть ключевую ставку к прежним уровням и даже ниже, зафиксировав ее на отметке 7,5% после сентябрьского заседания. Таким образом, с начала года ключевая ставка снизилась на 1 п.п. — с 8,5% до 7,5%. То есть формально стоимость кредитных ресурсов даже снизилась.

( Читать дальше )

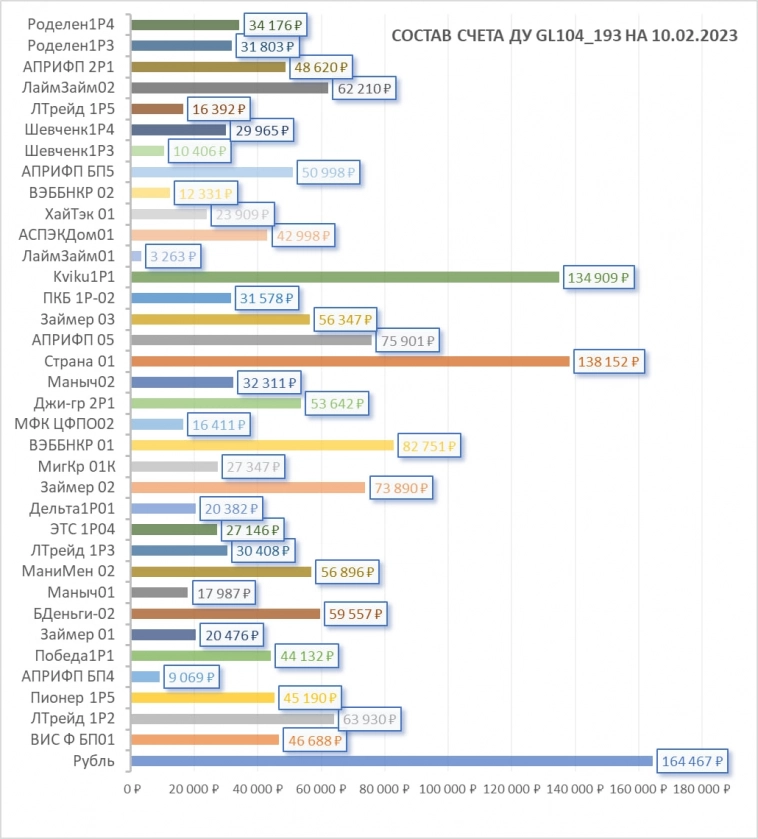

Сколько я заработал в нашем доверительном управлении? Спойлер: чистыми 11,7% годовых

- 14 февраля 2023, 07:43

- |

Пора возвращаться к цифрам доверительного управления, которым занимается ИК Иволга Капитал. Все-таки управление капиталом – это если и не основа бизнеса нашей компании, то основная идея нашей деятельности.

Начну со своего счета. В конце октября 2021 года, 15 месяцев назад я завел на счет 1,4 млн.р., и в конце прошлого года докинул еще 51 т.р.

За эти 15 месяцев портфель принес 207 т.р., уже за вычетом комиссий и НДФЛ, т.е. это чистые 207 т.р. Соответственно, чистый же процент дохода от средневзвешенной суммы завода денег – 14,7%.

Доход в %% годовых, учитывая, что прошло 1,25 года – 11,7%. Повторюсь, это итоговое значение, из которого уже вычтена комиссия за управление (1% от активов в год) и налог на доходы.

Что касается состава портфеля, то он во многом соответствует публичному портфелю PRObonds ВДО, который мы ведем и публикуем уже почти 5 лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал