ВДО

Ближайшие выплаты по облигациям, входящим в портфели PRObonds 31 - 04.10.22 г.

- 31 октября 2022, 12:17

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 0 )

Подкаст "Песочница_LIVE. Поляризация. О тектонических тенденциях макро- и микроэкономического мира с обязательной вставкой про ВДО.

- 31 октября 2022, 09:04

- |

☝️ Подписывайтесь и слушайте в любое время на любой для Вас удобной площадке.

Для удобства расписали тайминг по темам разговора:

10:28 — Как начало СВО и мобилизация отразились на портфелях PRObonds ВДО и Акции.

17:18 — Динамика доходностей облигаций строительных компаний (АПРИ Флай, Страна Девелопмент, Джи Групп).

22:16 — Новые имена в портфеле: ВИС, Промомед, ЭТС.

36:36 — Дефолты.

41:41 — Оптима: уйти, чтобы вернуться.

45:20 — Зачем читать пресс-релизы РА.

47:50 — Поляризация. Политика выше экономики.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Дайджест отчётностей в сегменте ВДО за неделю 24 - 28.10.22 г. (ЖКХ РС(Я), ЮниМетрикс, Сибэнергомаш – Бкз и Центр – Резерв)

- 30 октября 2022, 12:21

- |

На рынке ВДО начался сезон отчётностей за 3 кв. 2022 года. В течение 1,5 – 2 месяцев мы на еженедельной основе будем публиковать сводную информацию о новых раскрытиях.

Мы не будем рассматривать отчётности девелоперов (корректно смотреть только на МСФО), лизинговых компаний (из-за изменений учёта нет возможности считать LTM показатели) и МФО.

Из опубликованных отчётностей больше всех выделяется ЖКХ РС(Я) из-за высокой долговой нагрузки и низкой рентабельности, но это связанно прежде всего с отраслевой специфики. Выдержка из пресс-релиза Эксперта: «Компания является критически важной для региона, так как обеспечивает бесперебойное теплоснабжение на 74% территории Якутии и предоставляет жилищно-коммунальные услуги в 325 населенных пунктах. Поддержку рейтингу, как и ранее, оказывает тот факт, что собственником компании выступает Правительство Республики Саха в лице Министерства имущественных и земельных отношений РС (Я)»

( Читать дальше )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (ООО «СМАРТФАКТ», ООО ЛК «Сеспель-Финанс», АО «ГК «ЕКС», ООО «Созидание», ПАО «Кировский завод»)

- 29 октября 2022, 11:06

- |

🟢 Факторинговая компания ООО «СМАРТФАКТ». Эксперт РА присвоило рейтинг кредитоспособности на уровне ruВB-

ООО «СМАРТФАКТ» предоставляет услуги электронного регрессного факторинга производственным и торговым компаниям из сегмента МСБ преимущественно на территории Центрального, Сибирского и Приволжского ФО.

Клиентская база фактора оценивается агентством как ограниченная (105 клиентов за период 01.10.2021-01.10.2022), однако отмечаются существенные темпы прироста бизнеса за период с 01.07.2021 по 01.07.2022 (порядка 52%).

Коэффициент автономии компании по состоянию на 01.07.2022 составил около 4%. Текущий уровень достаточности капитала оценивается агентством как низкий, что во многом характерно для факторинговых компаний.

На фоне работы с большим финансовым рычагом рентабельность капитала за период с 01.07.2021 по 01.07.2022 составила 95%, по итогам 2022 года руководство ожидает роста чистой прибыли компании не менее чем на 90% к 2021 году.

( Читать дальше )

Песочница LIVE. О тектонических тенденциях макро- и микроэкономического мира с обязательной вставкой про ВДО. Сегодня, 28 октября, в 17:00

- 28 октября 2022, 15:47

- |

Андрей Хохрин, Дмитрий Александров и Марк Савиченко. Live

Пятница 28 октября, 17-00:

( Читать дальше )

Коротко о главном на 28.10.2022

- 28 октября 2022, 12:12

- |

- «Сибирское стекло» («Сибстекло», актив «РАТМ Холдинг») сегодня начинает размещение трехлетнего выпуска облигаций серии БО-П03 объемом 300 млн рублей. Регистрационный номер — 4B02-03-00373-R-001P. Датой окончания размещения станет 365-й день с даты начала размещения либо дата размещения последней облигации выпуска. Ставка 1-15-го купонов установлена на уровне 17% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация — по 50% от номинальной стоимости облигаций будет погашено в даты окончания 35-го и 36-го купонных периодов. Также запланированы четыре добровольных оферты — до 25% от суммы выпуска каждая по окончании 3-го, 6-го, 9-го и 12-го купонных периодов. Организаторы размещения — «Юнисервис Капитал», ИК «Диалот».

- Московская биржа зарегистрировала выпуск облигаций «Реиннольц» серии 001P-02. Регистрационный номер — 4B02-02-00614-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор роста. Параметры выпуска пока не раскрываются.

( Читать дальше )

Календарь первичных размещений ВДО

- 28 октября 2022, 10:15

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Размещение ООО «Сибстекло» – якорный резидент индустриального парка «ЭКРАН»

- 28 октября 2022, 09:36

- |

Сегодня стартует размещение эмитента ООО «Сибстекло» БО-П03

Скрипт для участия в первичном размещении:

Наименование выпуска: Сибстекло-БО-П03

— ISIN: RU000A105C93

— контрагент (партнер): АО «Банк Акцепт»/ NC0040400000/Акцепт

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Время проведения торгов

В дату начала размещения (28 октября): период сбора заявок: 10:00 – 13:00; период удовлетворения заявок: 14:00 – 16:30. Время московское. После окончания периода удовлетворения заявок в дату начала размещения: Время сбора заявок и заключения сделок при размещении Облигаций: 16:45 – 17:29. время сбора заявок и заключения сделок при размещении Облигаций: с момента получения информации от Банка «Национальный Клиринговый Центр» (АО) об окончании обработки отчета о сводном поручении ДЕПО до 18:30.

АПРИ Флай Плэнинг выходит на рынок с новым выпуском облигаций (500 млн.р., 24% до годовой оферты, срок обращения 4 года)

- 28 октября 2022, 08:20

- |

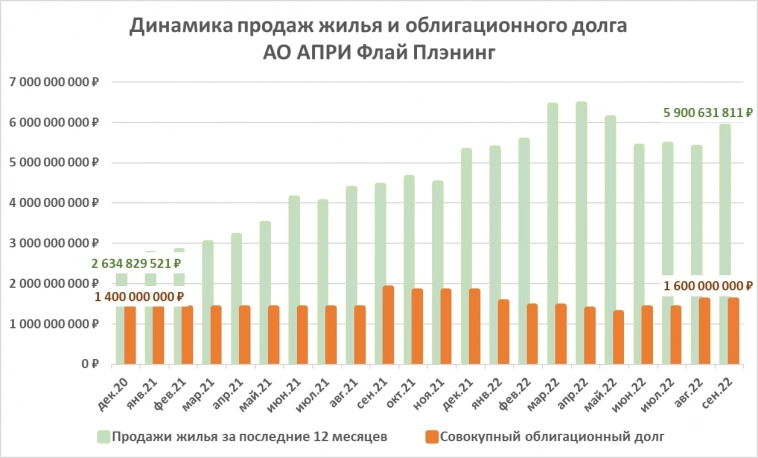

С 3 по 8 ноября планируем вывести на размещение второй в этом году и 8-й по счету выпуск облигаций девелоперской группы АО АПРИ Флай Плэнинг (500 млн.р., купон 24% до годовой оферты, срок обращения 4 года).

Сейчас на торгах находится 4 выпуска АПРИ, один из которых погашен на ¾, окончательное погашение 11 ноября. Еще 3 выпуска погашены полностью. Совокупная сумма облигаций в обращении – 1,6 млрд.р. Совокупная сумма всех погашенных облигаций – 1 млрд.р.

В нынешнем году Группа планировала привлечь на облигационном рынке 1,5 млрд.р. Рынок позволил этого сделать лишь отчасти. Летом был размещен выпуск в 0,5 млрд.р., еще 0,5 млрд.р. – предстоящий ноябрьский выпуск.

Деньги дорогие: АПРИ и в прошлый, и в этот раз предлагает купон 24% на первый год, до оферты. С учетом того, что срок обращения июньского выпуска – 3 года, ноябрьского – 4, а купонная ставка после оферты ожидается ниже начальной, затраты на обслуживание выпусков должны быть менее 20%. Что всё равно не дешево.

( Читать дальше )

Коротко о главном на 27.10.2022

- 27 октября 2022, 13:53

- |

- «Сергиево-Посадский мясокомбинат» (СПМК) сегодня начинает размещение дебютного выпуска трехлетних облигаций серии БО-01 объемом 200 млн рублей. Регистрационный номер — 4B02-01-09137-A. Ставка купона установлена на уровне 18% годовых на весь срок обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация — по 25% от номинальной стоимости будет погашено в даты окончания 9-12-го купонных периодов. Бумаги включены в Третий уровень котировального списка.

- «Сибирское стекло» («Сибстекло», актив «РАТМ Холдинг») 28 октября начнет размещение трехлетнего выпуска облигаций серии БО-П03 объемом 300 млн рублей. Датой окончания размещения станет 365-й день с даты начала размещения либо дата размещения последней облигации выпуска. Ставка 1-15-го купонов установлена на уровне 17% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация — по 50% от номинальной стоимости облигаций будет погашено в даты окончания 35-го и 36-го купонных периодов. Также запланированы четыре добровольных оферты — до 25% от суммы выпуска каждая по окончании 3-го, 6-го, 9-го и 12-го купонных периодов. Организатор размещения — «Юнисервис Капитал», ИК «Диалот».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал