ВДО

Новый выпуск облигаций коллекторского агентства СЗА (BB-, 100 млн руб., YTM 32,5-33,2%). Размещение стартует 2 апреля

- 28 марта 2025, 11:10

- |

Информация для квалифицированных инвесторов

🧮 Предварительные параметры второго выпуска облигаций СЗА (ВB-|ru|):

— 100 млн р.

— 3 года до погашения (call-оферты через 1 и 2 года)

— купонный период 30 дней

— купон / доходность: 28,5-29% / 32,5-33,2% годовых

🧮 Размещение в среду 2 апреля

Подробнее — в презентации эмитента и выпуска облигаций СЗА

А на новой неделе проведем с СЗА и видео-интервью

__________

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций СЗА:

🌐 по ссылке: ivolgacap.ru/verification/

💬 или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Новый выпуск облигаций "СибАвтоТранс" (RU000A10B750)

- 28 марта 2025, 10:27

- |

🔶 ООО «СибАвтоТранс»

▫️ Облигации: СибАвтоТранс-001P-05

▫️ ISIN: RU000A10B750

▫️ Объем эмиссии: 120 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 26,5%

▫️ Амортизация: да

[по 25% — при выплате 56-59 купонов]

▫️ Дата размещения: 28.03.2025

▫️ Дата погашения: 02.03.2030

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «СибАвтоТранс» (г. Омск) занимается строительно-монтажными работами и грузовыми автомобильными перевозками для подготовки и развития площадок на нефтегазовых месторождениях (в основном в ЯНАО).

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

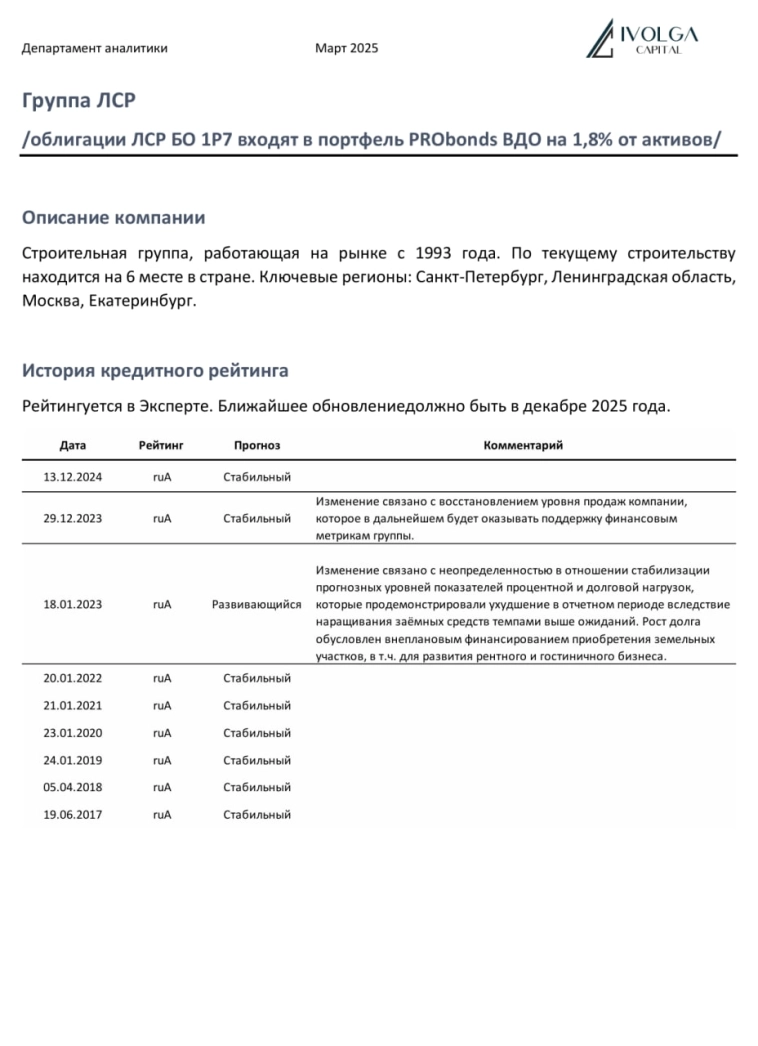

Группа ЛСР. Как на этого эмитента облигаций смотрят в Иволге?

- 28 марта 2025, 07:25

- |

На иллюстрациях и по ссылке – справка о Группе ЛСР. Облигации этого эмитента на данный момент входят в наш публичный портфель PRObonds ВДО на 1,8% от капитала (ЛСР БО 1Р7, ISIN RU000A103PX8, доходность к погашению 26,8%).

Аналогичную справку для каждого из эмитентов в портфеле мы делаем 3-4 раза в год.

( Читать дальше )

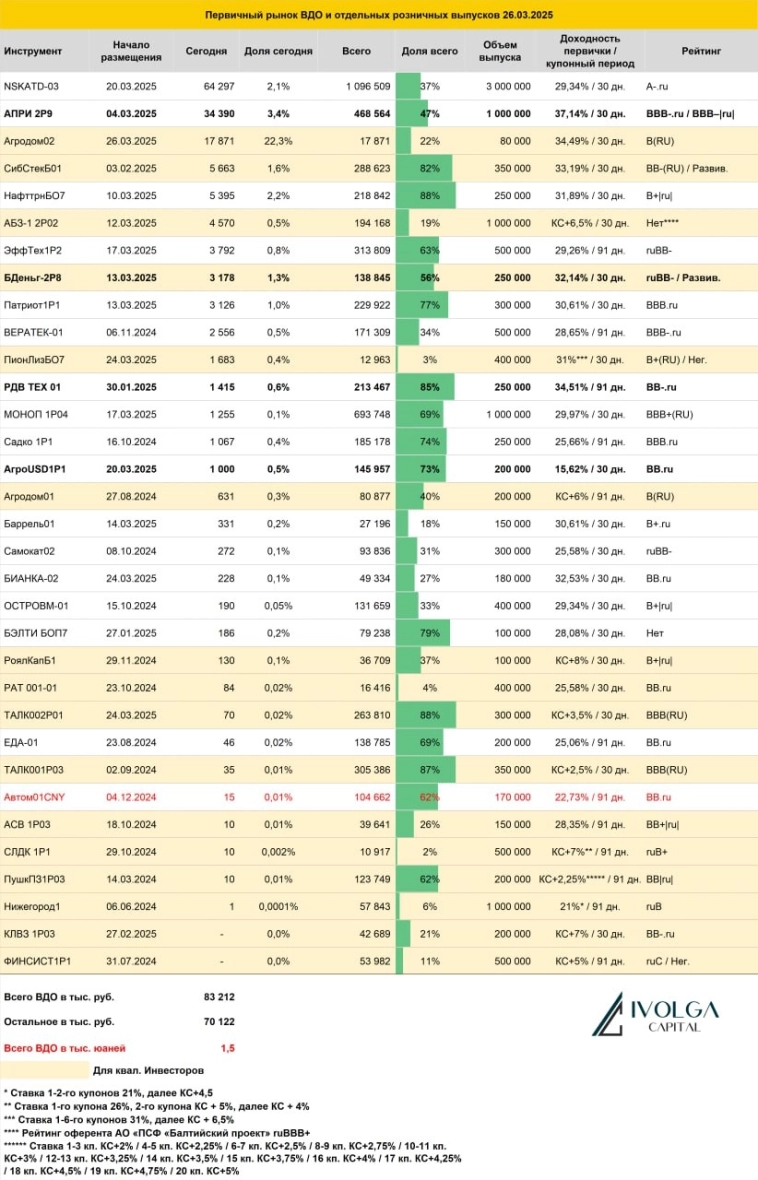

Итоги первичных размещений ВДО и некоторых розничных выпусков на 27 марта 2025 г.

- 27 марта 2025, 18:33

- |

Новые выпуски облигаций "МСБ-Лизинг" (RU000A10B735, RU000A10B727)

- 27 марта 2025, 10:23

- |

прим:

— в [...] — параметры для 003Р-05, которые отличны от 003Р-04

- 003Р-05 — для квалов

🔶 ООО «МСБ-Лизинг»

▫️ Облигации: МСБ-Лизинг-003Р-04 [МСБ-Лизинг-003Р-05]

▫️ ISIN: RU000A10B735 [RU000A10B727]

▫️ Объем эмиссии: 200 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 4 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: переменный [плавающий]

▫️ Размер купона: 26,5% [КС ЦБ + 6%]

▫️ Амортизация: да

[по 2,77% — при выплате 25-59 купонов, 3,05% — погашение]

▫️ Дата размещения: 27.03.2025

▫️ Дата погашения: 01.03.2030

▫️ Возможность досрочного погашения: да [нет]

▫️ ⏳Ближайшая оферта: 18.09.2026 [-]

Об эмитенте: «МСБ-Лизинг» (г. Ростов-На-Дону) предоставляет в лизинг широкий спектр техники и оборудования предприятиям малого и среднего бизнеса.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Новый выпуск облигаций "Технология" (RU000A10B6K8)

- 27 марта 2025, 09:47

- |

🔶 ООО «Технология»

▫️ Облигации: Технология-БО-02

▫️ ISIN: RU000A10B6K8

▫️ Объем эмиссии: 200 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года 11 мес.

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 28%

▫️ Амортизация: нет

▫️ Дата размещения: 27.03.2025

▫️ Дата погашения: 11.03.2028

▫️ ⏳Ближайшая оферта: 18.09.2026

Об эмитенте: «Технология» (г. Жуковский) — поставщик промышленных газов (газообразный и жидкий гелий, а также кислород, аргон, азот, неон, криптон) в РФ.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Портфель ВДО (17,8% за 12 мес и 35% годовых с начала года). Зачем нам столько рублей, почему мало покупаем на первичке и будем ли брать валютные облигации?

- 27 марта 2025, 07:16

- |

17,8% за последние 12 мес. 8,2% с начала 2025 года (в годовых это 35%). Результирующие показатели публичного портфеля PRObonds ВДО (публичного – потому что любой может повторить примерно эти результаты; сделки портфеля публикуются в нашем ТГ-канале до момента их совершения).

На годичном отрезке мы всё еще только приближаемся к банковскому депозиту (его средняя максимальная ставка за 12 мес., по оценке ЦБ, 18,4%). С начала года, правда, в годовых портфель впереди депозита сразу на 13,7% (35% против 21,3).

И слишком заметно опережаем ОФЗ (+6,8% за 12 мес.) и Индекс ВДО от Cbonds (+1,7%).

Сводный кредитный рейтинг портфеля PRObonds ВДО – А-, дюрация 0,7%, доходность к погашению 30,8% годовых.

( Читать дальше )

Ребалансировка и валюта ⚖️

- 26 марта 2025, 20:32

- |

Закрыл позицию в ОФЗ 26238, рынок хорошо отыграл снижение ставки. В моменте доха была 14% к погашению. Слишком оптимистично

Для себя решил, что идея отыграна. Забрал 4% за 3 недели 💸

На сумму продажи купил новых ЗО, уже с приличными купонами 8-10%: ЮГК, ПИК, Евраз. Уровни по валюте хорошие, буду докупать при долларе ниже 80 💵

Докупил самолет и увеличил позу в других ВДО. В мвидео и самолете до погашения, в других до лучших времен с большими купонами

Портфель сейчас довольно рисковый, потому и спекулятивный)

Итоги первичных размещений ВДО и некоторых розничных выпусков на 26 марта 2025 г.

- 26 марта 2025, 18:35

- |

Скрипт на покупку ООО "Технология"

- 26 марта 2025, 14:14

- |

Завтра, 27 марта, стартует размещение второго выпуска облигаций эмитента ООО «Технология»

Параметры выпуска

Скрипт для участия в первичном размещении:

— Наименование: ТЕХНЛГ 02

— ISIN: RU000A10B6K8

— контрагент (партнер): Диалот [MC0550500000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Период приема заявок в дату начала размещения: с 10:00 до 15:00 и с 16:45 до 18:29 по московскому времени (технический перерыв на бирже с 17:30 до 17:45 по московскому времени)

Период удовлетворения заявок с 15:15 по московскому времени

*Пост не является инвестиционной рекомендацией*

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал