Кризис

Спред мусорных облигаций: решающий прорыв трендовой линии (перевод с elliottwave com)

- 11 апреля 2025, 11:12

- |

Этот прогноз сбывается, как и ожидалось. Наш новый апрельский EWFF показал эту диаграмму с комментариями ниже:

Этот прогноз сбывается, как и ожидалось. Наш новый апрельский EWFF показал эту диаграмму с комментариями ниже:( Читать дальше )

- комментировать

- Комментарии ( 1 )

Чем нынешний кризис отличается от предыдущих Почему доллар слабый, а золото растёт Что выгодно россиянам в кризис

- 11 апреля 2025, 09:19

- |

Мировые ЦБ, как и в предыдущие кризисы, будут вынуждены предоставлять ликвидность.

Но существенно снизить ставку не смогут, т.к. это ещё больше ускорит инфляцию.

Поэтому не все смогут отдать взятые по высоким ставкам кредиты — будут банкротства.

Во время всех кризисов

деньги идут в то, что считают надёжным.

Раньше шли в доллар.

Сейчас долг США (казначейские облигации, US Treasures) перестали считать надёжным из — за торговых войн.

Какая страна за неделю продала больше US Treasures ?

Подумали, Китай ?

Нет, не угадали.

Как оказалось, за неделю основной продавец US Treasures - Япония

Основные держатели US Treasures

1️⃣ Япония — $1 079 млрд.

2️⃣ Материковый Китай — $760 млрд

3️⃣ Великобритания — $740 млрд.

4️⃣ Люксембург — $409 млрд.

5️⃣ Каймановы острова (офшорные фонды) — $404 млрд.

Фонд iShares 20+ Year Treasury Bond ETF

(крупнейший в мире фонд казначейских гос. облигаций США 20+ лет)

( Читать дальше )

Итоги недели 10.04.2025. Эскалация «торговых войн» - почему сейчас. Курс доллара и нефть

- 10 апреля 2025, 18:06

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

https://youtu.be/kNJNUMb0Riw

BoostyИ просьба ставить лайки. Вам же денег не стоит, а светлым лучам рюхизма поможет пробиться сквозь тучи

Рост цен на золото — вотум недоверия «глобальному карточному домику с гиперкредитами»

- 10 апреля 2025, 11:25

- |

Золото чует большие неприятности с недавно сделанным новым рекордным максимумом. Золото находится в гипердрайве в экономическом гиперкредитном карточном домике. Холтер объясняет, «Золото теперь считается активом первого уровня, но что еще важнее, золото не может обанкротиться. Я думаю, что большие деньги смотрят на финансовую систему и понимают, что это карточный домик с гиперкредитом или финансовая пирамида. Государственные казначейские обязательства по всему миру могут и, весьма вероятно, будут дефолтировать в некоторых случаях. Золото и серебро не могут дефолтировать. Золото и серебро — это деньги. Этот эксперимент с фиатными деньгами начался с долларов, европейских валют, иен и т. д. Они были производными от золота… У них было несколько схем подавления, чтобы сдержать рост цен, и им отчаянно нужно сдерживать рост цен на серебро, потому что если серебро пойдет вниз, золото последует за ним. Высокий и растущий процесс цен на золото по сути является вотумом недоверия со стороны международного сообщества».

Золото чует большие неприятности с недавно сделанным новым рекордным максимумом. Золото находится в гипердрайве в экономическом гиперкредитном карточном домике. Холтер объясняет, «Золото теперь считается активом первого уровня, но что еще важнее, золото не может обанкротиться. Я думаю, что большие деньги смотрят на финансовую систему и понимают, что это карточный домик с гиперкредитом или финансовая пирамида. Государственные казначейские обязательства по всему миру могут и, весьма вероятно, будут дефолтировать в некоторых случаях. Золото и серебро не могут дефолтировать. Золото и серебро — это деньги. Этот эксперимент с фиатными деньгами начался с долларов, европейских валют, иен и т. д. Они были производными от золота… У них было несколько схем подавления, чтобы сдержать рост цен, и им отчаянно нужно сдерживать рост цен на серебро, потому что если серебро пойдет вниз, золото последует за ним. Высокий и растущий процесс цен на золото по сути является вотумом недоверия со стороны международного сообщества».( Читать дальше )

"Основные факторы долгосрочной стратегии при кризисе рынка".

- 09 апреля 2025, 17:09

- |

Приветствуем новых подписчиков и читателей канала!⭐️

Теперь российским инвесторам приходится больше следить за ситуацией азиатского и американского рынков, чем за Индексом Мосбиржи. Почему?

1️⃣ Торговая война, развязанная Трампом сейчас немного сменила тактику и основные действия происходят между Китаем и США. Вчера на вечерней сессии информация о ведении новых пошлин 50% против Китая прервала отскок на всех биржах. В сумме 104%, а Китай ввел пошлины 84%. Все будет зависеть от переговоров.

2️⃣ Индекс Мосбиржи показывает психологическое состояние инвесторов. Поэтому если продолжаете совершать сделки на фоне бурной распродажи, выбирайте акции с ценами в период декабря-февраля.

1. Сегодня были куплены акции компании United Medical Group🇷🇺 за 730 руб (декабрьская цена).

Доход +2,04%📈 от сделки

2. Докуплены акции СПб биржи🏦 за 180 руб (февральская цена).

Доход +8,32%📈 от сделки

Какие акции могут поддержать портфель в долгосроке?

В понедельник мы с вами разобрали классический вариант защиты — золото🥇, которое сегодня резко вскочило на +3,16%🔥 от паники рынка. Распродажа продолжается, сегодня рассмотрим альтернативные варианты с расчетом на долгосрочную стратегию.

( Читать дальше )

Ждет ли нас повторение 70-х годов (инфляционный кризис) Часть 1

- 09 апреля 2025, 16:29

- |

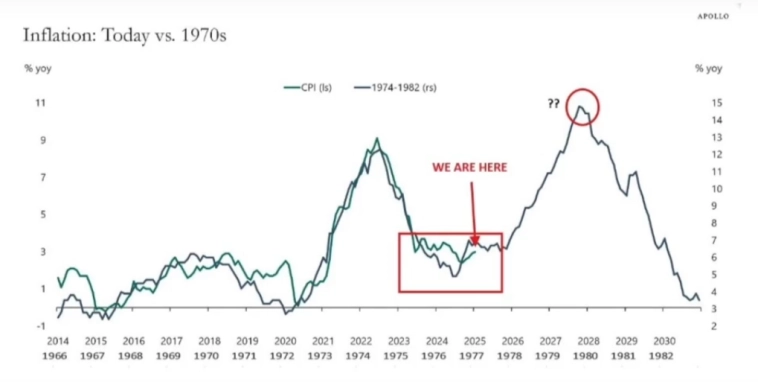

На данном графике показана корреляция инфляции США (читай мировая) разделенная на десятилетия и наложенная друг на друга, начиная с 1966 г и заканчивая 2030 г.

Темная линия это график инфляции в период с 1966 г. по 1982 г. (16 лет)

Светлая (зеленая) линия это график инфляции в период с 2014 г. по 2025 г. (11 лет)

Корреляция инфляции у данных десятилетий высокая, и главный вопрос будет ли повтор инфляционного скачка в ближайшие годы (2026-2028) как это было в 70-е года? Как видно на графике в 2022 году все сошлось.

Для того чтобы разобраться в этом вопросе, необходимо окунутся в прошлое, а именно понять из-за чего произошел этот инфляционный кризис 70-х годов.

Хронология событий тех лет (кратко):

Причина №1: Нефтяные шоки (1973-1979 г.)

• 1973-1974 г. Первый нефтяной кризис (в окт 1973 ОПЕК ввел эмбарго на поставки нефти против США и Нидерландов из-за поддержки Израиля в Арабо-Израильском конфликте) что вызвало увеличение стоимости нефти в 4 раза. (изменение стоимости нефти приведено ниже)

( Читать дальше )

🚛 Грузоперевозки — кровеносная система экономики США

- 09 апреля 2025, 11:34

- |

🚛 Грузоперевозки — кровеносная система экономики США

Знаете ли вы, что более 60% всех грузов в США перевозится грузовиками? Я называю эту отрасль настоящей кровеносной системой американской экономики. Почему это важно для инвесторов?

📉 Снижение объемов грузоперевозок нередко становится предвестником финансового кризиса. Логика проста: меньше заказов — меньше покупок — замедление экономики. Это отражается на отчетности транспортных компаний (FedEx, UPS) и на деловой активности в целом.

🔎 Например, индексы Cass Freight Index и ATA Truck Tonnage Index являются одними из главных опережающих индикаторов. Если они падают, это зачастую сигнализирует о замедлении ВВП и снижении выручки крупных компаний, особенно в сфере потребительских товаров и производства.

🔥 Поэтому отслеживание данных о грузоперевозках — отличный способ предсказать возможные проблемы на фондовом рынке. Не забывайте смотреть на отчетность логистических компаний и следить за объемами перевозок — это поможет вовремя адаптировать свои инвестиционные решения.

( Читать дальше )

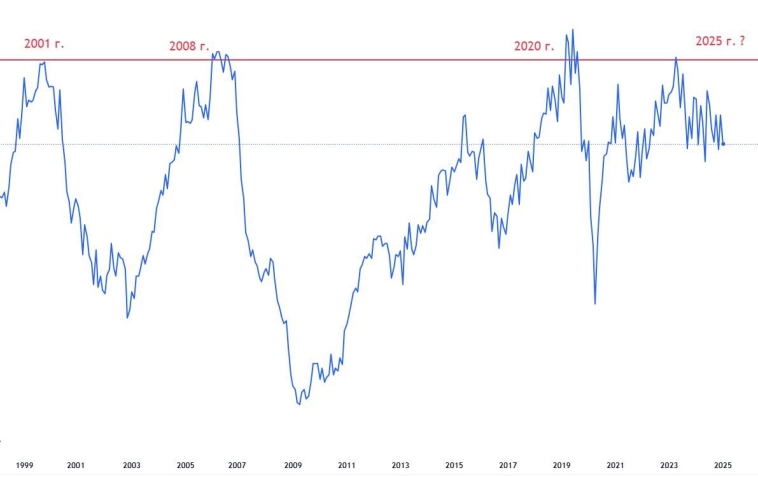

📉 Финансовый кризис: История повторяется?

- 09 апреля 2025, 11:31

- |

📉 Финансовый кризис: История повторяется?Вспоминая прошлые кризисы, можно заметить четкие закономерности, которые привели к падению рынков. Давайте разберемся, что происходило тогда и почему текущая ситуация в США пугающе похожа на предыдущие кризисные годы.🔙 Краткий экскурс в историю рецессий🔸 2001 год – крах доткомов, перегретый рынок технологий, обвал Nasdaq на 76,8%, дополнительно усугубленный атаками 11 сентября.🔸 2007-2008 гг. – ипотечный пузырь, банкротство Lehman Brothers, мировой банковский кризис, масштабная рецессия.🔸 2020 год – пандемия COVID-19, обвал рынков на 30% за месяц, но быстрое восстановление.Что объединяет все эти события?👉 Перед каждым кризисом ФРС повышала процентные ставки:2001 г. – с 4,75% до 6,5%2007-2008 гг. – с 1,00% до 5,25%2020 г. – с 0,25% до 2,5%А теперь посмотрите на текущую ситуацию: ставка в США расла с 2022 года по конец 2023, что уже вызвало всплеск проблем, таких как снижение объема грузоперевозок, что является кровеносной системой экономики США.

( Читать дальше )

Jesse Livermore: Boy Plunger — The Man Who Sold America Short in 1929 - Глава 5 - Феномен "ведерных лавок" - Азартные игры под видом инвестиций

- 08 апреля 2025, 23:01

- |

Глава 3 — Первая сделка — Paine Webber в Бостоне

Глава 4 — В райских кущах «ведерных лавок» — Первое состояние

Глава 5 — Феномен «ведёрных лавок» — Азартные игры под видом инвестиций

1880–1910

С момента открытия первой «ведерной лавки» в 1880 году эти заведения вызывали споры среди американских законодателей, правоохранительных органов и широкой общественности. В центре дебатов лежало всеобщее смешение понятий спекуляции и азартных игр. Эта дискуссия приобрела национальный масштаб: казалось, у каждого было свое мнение на этот счет. Психологи лишь усугубляли путаницу, заявляя, что в основе как азартных игр, так и спекуляций лежат одни и те же стремление к наживе и жажда острых ощущений.

Те, кто действительно разбирался в вопросе, понимали, что разницы между спекуляцией и азартными играми почти нет. Математика и психология успеха в обоих случаях идентичны. Единственное отличие заключалось в реакции общества и властей. Один финансист того времени заявил, что торговля акциями требует тех же навыков, что и игра в покер.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал