Сургутнефтегаз

ИНВЕСТОР - 10 месяц-расчёт (2020.08) - прицел на будущее

- 25 августа 2020, 11:13

- |

Теперь решил пристроить кэш. И купил две позиции с прицелом на будущее.

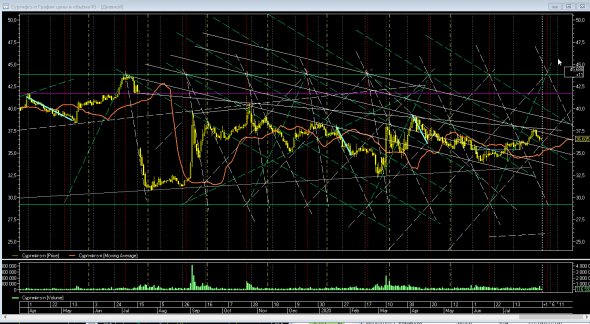

1) Сургутнефтегаз пр. — считаю, что бумага может и оцененена справедливо, но считаю, что долго такие низкие ставки не продержатся, всё равно какой-нибудь кризис начнётся в мире, особенно после выборов в США, рубль резко подешевеет. Поэтому решил крупно закупиться Сургутнефтегаз пр. Надёжный актив, без долгов, с кубышкой. Дивиденды следующего года предварительно получаются большими.

купил 35 лотов (25 лотов по 37,640 и 10 лотов по 37,645) общей суммой на 131 745 рублей, комиссия брокера и биржи 79,05 руб

2) БСП — просто решил этот банк купить, как то считаю несправедливо он оценен сейчас

купил 34 лота (28 лотов по 44,14, 4 лота по 44,07 и 2 лота по 44,13) общей суммой на 15 004,6 рублей, комиссия 9,01 руб

Ситуация на текущий момент по инвестиционному счёту такая:

С момента создания инвест-счёта 5 ноября 2019 года:

Пополнения на сумму: 485 431 руб

( Читать дальше )

- комментировать

- Комментарии ( 19 )

Сургутнефтегаз-1-ао: информация о выплаченных дивидендах

- 25 августа 2020, 10:00

- |

Акция: Сургутнефтегаз-1-ао

Общая сумма: 7 470 938 288.0 руб.

Дивиденд на акцию: 0,97 руб.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=312

Дивиденды Сургутнефтегаз: https://smart-lab.ru/q/SNGS/dividend/

Яндекс - вошел в состав индекса MSCI Russia 10/40

- 20 августа 2020, 12:07

- |

«Яндекс» включен в индекс с весом 9,44%.

«Норникеля» сократил вес до 4,72% с 8,09%.

Изменения вступят в силу на закрытие торгов 1 сентября одновременно с ребалансировкой индекса MSCI Russia Standard.

Эксперты BCS Global Markets пишут:

«Кроме того, в результате ребалансировки увеличились веса „Газпрома“ (плюс 179 базисных пунктов, до 9,44%), „Лукойла“ (плюс 175 базисных пунктов, до 9,44%), X5 (плюс 40 базисных пунктов, до 4,72%) и „Магнита“ (плюс 38 базисных пунктов, до 4,72%). Веса МТС, „Новатэка“, „Татнефти“, „Полиметалла“ и „Сургутнефтегаза“ повысятся менее чем на 35 базисных пунктов»

источник

Сургутнефтегаз пр. - личный валютный резервный фонд!

- 15 августа 2020, 03:03

- |

13 августа СМИ радостно сообщили всем нам, что золотовалютные резервы РФ впервые в истории превысили $600 млрд.

( Читать дальше )

Ждал у моря погоды долгих 107 дней (пост 315)

- 12 августа 2020, 13:51

- |

Хотя, многие и больше ждут. Смотрим скрин:

Ну вот, сдвинулся Сургут-преф. Я его немного продал. Получил профит в размере 3369,70 рублей чистыми, или в сахарном песке 112 кг., что составляет два мешка по 50 кг и довесок 12 кг.

Этот профит я ожидал 107 дней. Тем не менее, это хорошая добавка к пенсии пенсионеру.

А тем временем смерды, торгующие на биржах могут на себе ощутить не очень приятное явление, которое называется кризисом ликвидности.

Кризис ликвидности — неспособность быстрой продажи активов (предприятия, фирмы, банка) по цене близкой к рыночной, а также неспособность бесперебойно оплачивать в срок свои обязательства и предъявляемые к ним законные денежные требования ( Википедия).

Спасением может быть по факту только долларовый или рублевый кэш и также короткие позиции по акциям!

Ваш все тот же самый,

S.Hamster ( канал в Telegram: @Hamster1955 )

Добавлен в ЧС ( у 682 смердов, список живой и постоянно пополняется!)

Сургутнефтегаз - рсбу 6 мес 2020г

- 04 августа 2020, 22:54

- |

Сургутнефтегаз – рсбу/ мсфо

Общий долг на 31.12.2017г: 213,038 млрд руб/ мсфо 626,493 млрд руб

Общий долг на 31.12.2018г: 263,501 млрд руб/ мсфо 709,447 млрд руб

Общий долг на 31.12.2019г: 249,852 млрд руб/ мсфо 818,518 млрд руб

Общий долг на 30.06.2020г: 223,709 млрд руб

Выручка 6 мес 2018г: 718,615 млрд руб/ мсфо 856,753 млрд руб

Выручка 2018г: 1,524.95 трлн руб/ мсфо 1,867.12 трлн руб

Выручка 6 мес 2019г: 798,999 млрд руб/ мсфо 933,668 млрд руб

Выручка 2019г: 1,555.62 трлн руб/ мсфо 1,814.82 трлн руб

Выручка 1 кв 2020г: 295,359 млрд руб

Выручка 6 мес 2020г: 492,999 млрд руб

Прочие доходы – рсбу 6 мес 2018г: 849,053 млрд руб

Прочие доходы – рсбу 6 мес 2019г: 639,494 млрд руб

Прочие доходы – рсбу 1 кв 2020г: 1,066.76 трлн руб

Прочие доходы – рсбу 6 мес 2020г: 1,329.92 трлн руб

Прибыль 6 мес 2018г: 371,433 млрд руб/ Прибыль мсфо 390,000 млрд руб

Прибыль 2018г: 827,641 млрд руб/ Прибыль мсфо 850,361 млрд руб

Убыток 1 кв 2019г: 82,728 млрд руб

( Читать дальше )

Киришинефтеоргсинтез (Сургутнефтегаз) - Убыток 2019г: 7,966 млрд руб

- 04 августа 2020, 22:21

- |

КИНЕФ / «Киришинефтеоргсинтез» (Сургутнефтегаз)

Общий долг на 31.12.2017г: 103,837 млрд руб

Общий долг на 31.12.2018г: 102,901 млрд руб

Общий долг на 31.12.2019г: 95,453 млрд руб

Выручка 2017г: 62,475 млрд руб

Выручка 2018г: 75,703 млрд руб

Выручка 2019г: 44,534 млрд руб

Убыток 2017г: 5,828 млрд руб

Убыток 2018г: 7,779 млрд руб

Убыток 2019г: 7,966 млрд руб

https://www.audit-it.ru/buh_otchet/4708007089_ooo-proizvodstvennoe-obedinenie-kirishinefteorgsintez

Планируемый размер дивиденда Сургутнефтегаза вдвое ниже прогноза чистого процентного дохода - Газпромбанк

- 04 августа 2020, 20:06

- |

По итогам 1П20 чистая прибыль «Сургутнефтегаз» по РСБУ составила существенные 437 млрд руб. (5,9 млрд долл.) благодаря положительным курсовым разницам, сформировавшимся в 1К20 за счет 20%-ного ослабления рубля относительно доллара.

Эффект на компанию. На фоне падения нефтяных цен выручка в 2К20 уменьшилась на 33% кв/кв до 198 млрд руб. (2,7 млрд долл.), а прибыль от продаж (основная деятельность) сократилась на 25% кв/кв до 25 млрд руб. (0,3 млрд долл.). В целом за 1П20 прибыль от продаж составляет лишь 11% от общей прибыли от налогообложения.

В рублевом выражении величина процентов к получению за квартал остается стабильной в размере около 30 млрд руб. (0,4 млрд руб.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал