Татнефть

Сургутнефтегаз недооценен рынком на 37%, Татнефть - на 10% - Фридом Финанс

- 11 февраля 2020, 15:38

- |

Однако в целом картина в нефтяной отрасли смешанная. Так, рынок охотно скупает бумаги «Татнефти» (+1,3%), но продает «Лукойл» (-0,5%). Ранее был опубликован обзор «ВТБ Капитала», где в сторону понижения пересмотрены рекомендации по большинству нефтяных компаний.

По нашей оценке, «Сургутнефтегаз» сейчас недооценен рынком на 37%, «Татнефть» — на 10%, а «Лукойл» находится на справедливых уровнях. В последней бумаге долгосрочного роста мы не увидим. Весьма вероятно усиление коррекции на этой неделе.ИК «фридом Финанс»

- комментировать

- Комментарии ( 1 )

Лукойл и Татнефть - cамые привлекательные акции в нефтегазовом секторе - Sberbank CIB

- 11 февраля 2020, 15:15

- |

Мы считаем, что благодаря позитивным для добывающей отрасли факторам в этом году нефтяные компании сумеют удержать свободные денежные потоки на прошлогодних уровнях, несмотря на дешевеющую нефть и негативное влияние на перерабатывающий сегмент новых стандартов IMO 2020. Самые привлекательные в секторе – «ЛУКОЙЛ» (ПОКУПАТЬ) и «Татнефть» (ПОКУПАТЬ): у них двузначная доходность свободных денежных потоков и дивидендная доходность. При этом в 2020-2021 годах их будет быстро догонять «Роснефть» (рекомендация повышена до ПОКУПАТЬ) — за счет более высокой прибыли в нефтедобыче, сокращения неденежных статей в отчете о прибыли и убытках и снижения процентных расходов. Она также может существенно выиграть от субсидирования инвестиций в переработку и налоговых льгот для Ванкорского кластера и месторождений на полуострове Таймыр (обсуждение этого вопроса в правительстве уже существенно продвинулось).Котельникова Анна

( Читать дальше )

Покупаем "префы" Сбербранка и Татнефти

- 05 февраля 2020, 18:07

- |

Напомним, по привилегированным акциям Сбербанка, мы писали в стратегии.

Финпоказатели продолжают расти, рентабельность капитала остаётся выше 20%, без каких-либо шоков эта ситуация не изменится, снижение ставок продолжит поддерживать рост кредитных портфелей. Несмотря на это, темпы роста прибыли стали замедляться, Сбербанк решает эту проблему диверсификацией бизнеса.

В 2019 году банк начал активно развивать не банковские бизнес-направления, к ним можно отнести, как собственные IT-проекты, так и коллаборация с Яндексом и другими крупными игроками. Группа зарегистрировала Сбер.Авто – сервис по продаже автомобилей, запустила краудлендинговую площадку и планирует с 2020 года продавать в своих отделениях кофе. Дополнительным позитивом для Сбербанка стала новость об освобождении украинской дочки. Киевский суд первой инстанции снял арест с акций украинского Сбербанка, постановив, что они принадлежат российскому банку.

( Читать дальше )

Экстренная встреча ОПЕК+; Китай поддерживает экономику от катастрофы; Русал и TESLA

- 04 февраля 2020, 20:35

- |

ИНВЕСТОР - 4 месяц-аванс(2020.02) - Печаль

- 03 февраля 2020, 17:46

- |

Эх, ума бы мне тогда. Покупать бы только дивидендные акции без плеч. И так из месяца в месяц.

Я же транжирил, проигрывая в спекуляциях.

Прав, тысячу раз прав Герчик, когда говорит, что жадность порождает бедность. Жадность толкала на необдуманные поступки, беря максимальные плечи, страх заставлял выходить на самых разворотах рынках, на самых экстремумах.

Какая же печаль, что с нулевого уровню приходится начинать, почти что на самых хаях рынка. В этом или в следующем году обвал на рынке будет, рыночные циклы не обмануть, они цикличны. А я золотое время, сразу после кризиса 2008 года потерял.

Сейчас мною движет только упёртость. Ведь я прекрасно понимаю, что кризис как минимум уполовинит, а то и на три четверти уменьшит портфель. Но всё равно живу надеждой. Что сейчас например это только коррекция, что рынки продолжат рост. Что у меня есть впереди ещё год, а лучше два, чтобы мой портфель встал на ноги, подрос, накопил жирок перед мировым обвалом. Чтобы потери при обвале сначала съели накопленную бумажную прибыль, курсовую стоимость акций от средней покупок, и только потом утянули в минус. Тяжело знать что предстоит и тем не менее продолжать.

( Читать дальше )

Падение фондового рынка Китая (Коронавирус); Снижение спроса на нефть; МТС как защитный актив.

- 03 февраля 2020, 17:21

- |

Татнефть - добыча нефти в январе составила 2 499 тыс. т. (-40,6 тыс.т. к 2019 г.)

- 03 февраля 2020, 14:46

- |

ПАО «Татнефть» в январе добыла 2 470 тыс.т., (-41,1 тыс.т. к 2019 г.).

В январе 2020 года «ТАНЕКО» переработало 1007,6 тыс. т сырья, в том числе в январе переработано 961,1 тыс. т нефтесырья.

В январе 2020 года произведено 944,4 тыс. т нефтепродуктов. В том числе автобензинов в январе произведено 98,7 тыс. т, дизельного топлива — 313,3 тыс. т.

релиз

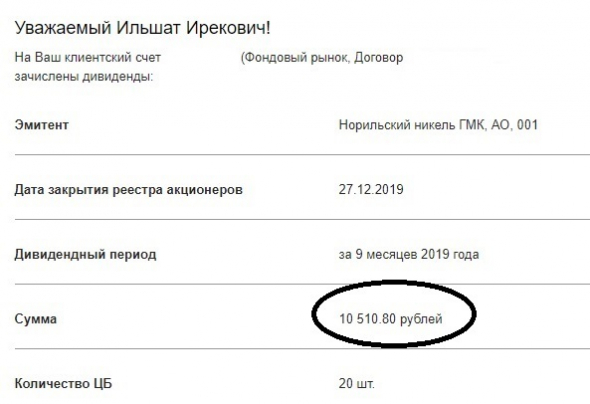

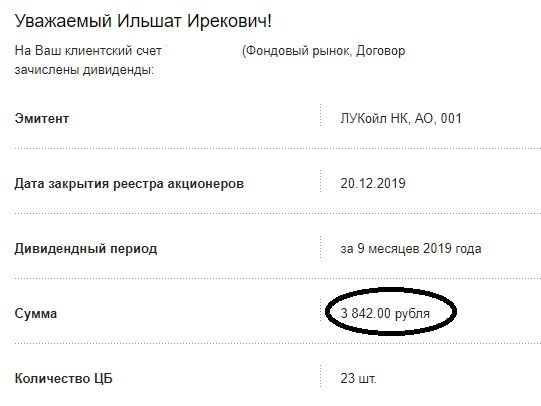

❤ На пенсию в 65(63). БДСЯ 2020 (Большой Дивидендный Сезон Январь 2020). Итоги января. Дивиденды: Лукойл, ГМК Норникель, Магнит, МТС, Татнефть, НЛМК, МРСК ЦП, МРСК Волги, ФСК ЕЭС.

- 31 января 2020, 08:53

- |

Пусть в Вашем доме будет Мир, Здоровье и Благополучие !!!

.

Благополучного дня!

____

Мой дивидендный портфель и алгоритм покупок на smart-lab.ru/profile/Elshet1969/

Вот и закрыл БДСЯ 2020.

Время летит неумолимо, много информационных событий произошло в январе 2020 г.

Получил дивиденды от эмитентов:

1. Лукойл = 3842 р.

( Читать дальше )

Акции Татнефти, Газпром нефти и ЛУКОЙЛа - фавориты в нефтегазовом секторе - Велес Капитал

- 30 января 2020, 19:14

- |

Во всем остальном мы считаем, что текущая рыночная конъюнктура и прогнозы благоприятны для представителей нефтегазовой отрасли и сектора черной металлургии, и сегодняшнее время мы считаем удачным для входа в капитал этих компаний. Большинства представителей этих секторов предлагают дивидендную доходность выше 8%, что является достаточно высоким по мировым рынкам значением. Мы провели анализ с целью определить самые доходные акции российских компаний в 2020 г. и, по нашим оценкам, наиболее привлекательными инвестициями в нефтегазовой отрасли являются акции «Татнефти», «Газпром нефти» и «ЛУКОЙЛа». В секторе черной металлургии мы выделяем акции «Евраза», НЛМК, «Северстали» и ММК.Сидоров Александр

( Читать дальше )

Новый проект Татнефти в Татрстане поможет увеличить годовую добычу нефти на 50% - Sberbank CIB

- 30 января 2020, 14:48

- |

Проект представляется нам очень смелым с точки зрения поставленных целей, т. к. он предполагает увеличение годовой добычи нефти «Татнефти» на 50% и более. Названные индикативные параметры (соотношение добычи и числа скважин, а также капиталовложений и числа скважин) кажутся нам сравнительно оптимистичными: компания, похоже, готова искать подходящие возможности для бурения более тысячи дополнительных скважин в год с продуктивностью на уровне новых скважин, введенных в эксплуатацию в предыдущие годы (их число составляло 300-700 в год), чтобы удвоить число активных скважин. Средний дебит новых скважин «Татнефти» за 2015-2016 годы составлял 9-10 т/сут (данные за 2017-2018 годы не раскрывались).Sberbank CIB

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал