Тинькофф

О чем не расскажут новичку Тинькофф.Инвестиции?

- 10 сентября 2019, 15:37

- |

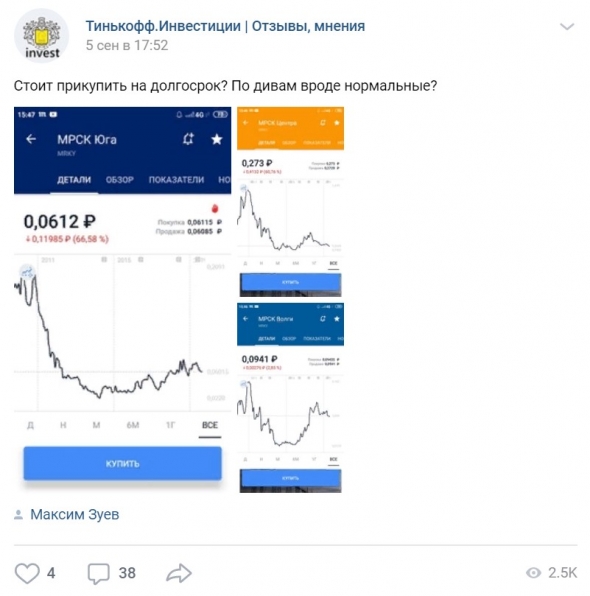

Гуляя в просторах ленты ВК, я все чаще стал натыкаться на Тинькофф. Инвестиции, а точнее на посты ребят с таким содержанием.

Тысячи новичков спрашивают друг у друга мнения, касательного того или иного актива.

Причем 90% акций, которые обсуждаются – являются с фундаментальной точки зрения такими, в чью сторону не хочется даже смотреть. Думаю, что существует несколько причин такой ситуации.

- Полное отсутствие знаний по фундаментальному анализу. Никто из ребят с вероятностью 90% даже не открывал финансовый отчет акций, которых он накупил в свой портфель, и уж тем более мало что там понял.

- Индекс на исторических максимумах. Так уж получается, что акции хороших компаний выросли и новички интуитивно пытаются торговать, глядя на капитализацию компании.

Они открывают график Газпрома, Лукойла, Сбербанка и видят, что акции очень сильно выросли.

( Читать дальше )

- комментировать

- ★66

- Комментарии ( 62 )

О Тинькофф брокере замолвите слово. Или новый тренд: social trading.

- 03 сентября 2019, 14:48

- |

Вот она… https://piminov.ru/present/39.htm

С юмором, некоторым астрологическим гротеском (как обычно), но по существу.

И хотя он сам пишет...

# цитата из книги Олега Тинькова: "Как стать бизнесменом":

Ни один гений в мире пока не научился определять стоимость цены на нефть. Даже аналитики Goldman Sachs, выдающегося мирового финансового института и моего партнера по банку «Тинькофф Кредитные Системы», не в состоянии прогнозировать цену на нефть больше, чем на два месяца вперед.

* мой ответ:

Никто, в том числе и я, не могут прогнозировать цену. Поэтому сложно выставлять конкретные страйки в опционах. Но астрология позволяет прогнозировать тенденции, в том числе развороты рынков, новые тренды.

( Читать дальше )

Станет ли успешным новый проект «Тинькофф» — социальная сеть для трейдеров «Пульс»?

- 03 сентября 2019, 12:09

- |

Станет ли успешным новый проект «Тинькофф» — социальная сеть для трейдеров «Пульс»?

Игорь Суздальцев

Редактор интерстрима трейдеров YouTrade.TV

Тинькофф инвестиции не исполняет заявки!

- 23 августа 2019, 13:04

- |

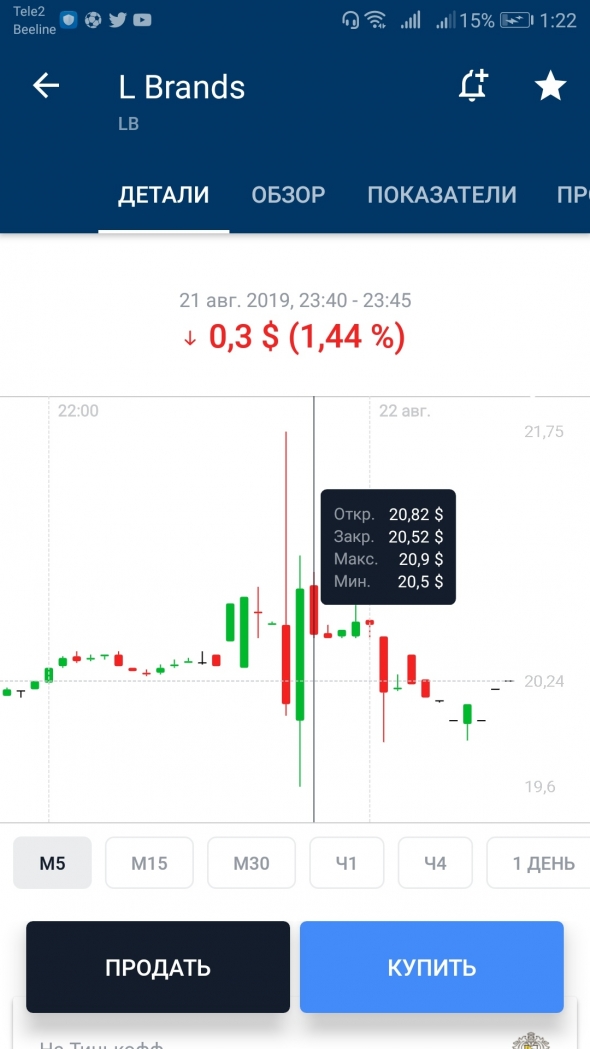

21 августа в 23.37 выставил заявку на продажу акций L brands по 20.80.

В период с 23.40-23.45 максимальная цена была 20.90

Позвонил в поддержку, там говорят, что могут заявки исполняться адресно, то есть кто-то поставил 20.90 и сделка пройдет именно по этой цене, а все что ниже в стакане не будет выкупаться. Попросил переключить на другого более компетентного сотрудника, повесили на ожидание. В итоге перезвонил составили обращение, идет второй рабочий день, ситуацию так и не решили. Говорят с вами пытались связаться и не получилось, телефон всегда был доступен, звонков не было.

По сути Тинькофф Инвестиции не выполняют функцию брокера, исполнять заявки клиента. Проблема решается долго. Приложение красивое, удобно вводить/выводить деньги, но прозрачности нет, стакана заявок не видно. Видел, что биды были выше моей цены.

После такой ситуации доверия к ним нет, видимо Тинькофф пока так и останется брокером для домохозяек, которым не так важно по какой цене пройдет сделка.

Рост кредитного портфеля TCS по итогам года позитивно повлияет на прибыль только в 2020 году - Альфа-Банк

- 21 августа 2019, 15:16

- |

Прибыль выросла на 36% г/г при сильном ROE 64,7%, что на 4% выше консенсус-прогноза. Рост кредитного портфеля ускорился в 2К19 в сравнении с 1К19, хотя рост чистого процентного дохода отчасти был нейтрализован ростом отчислений в резервы (в соответствии с требованиями МСФО 9 о более раннем формировании резервов). В то же время менеджмент не изменил годовой прогноз чистой прибыли на 2019 г., так как сильный рост кредитного портфеля сопровождается повышенными отчислениями в резервы на начальном этапе, и потребуется время, чтобы это позитивно повлияло на прибыль.

Таким образом, мы считаем результаты нейтральными для акций банка. Акции TCS торгуются по коэффициенту P/BV на уровне 2,6x, а по коэффициенту P/E 2019П – на уровне 6,9x, предусматривая дисконты 14-33% к средним мультипликаторам за два года.Кипнис Евгений

«Альфа-Банк»

Рост кредитного портфеля опередил прогноз компании и вызвал ускорение роста чистого процентного дохода... Рост валового кредитного портфеля подскочил на 76% г/г (ускорившись с 59% в 1К19), вызвав рост чистого процентного дохода на 52% г/г до 21,6 млрд руб. (что на 4-7% выше нашего прогноза и ожиданий рынка). Средняя доходность по кредитам снизилась на 2,6 п. п. г/г до 33,5% на фоне роста доли низкодоходных кредитов наличными и потребительских кредитов.

( Читать дальше )

TCS Group продолжает демонстрировать впечатляющий рост по всем вертикалям - Атон

- 21 августа 2019, 11:03

- |

Чистая прибыль банка за 2К19 составила 8.2 млрд руб. (+36% г/г; на 5% выше консенсуса); ROE остался на впечатляющем уровне 64.7%. Чистый процентный доход увеличился на 52% до 21.6 млрд руб., а чистая процентная маржа составила 23.1% (против 24% во 2К18 и 21.5% в 1К19; на 6% выше прогнозов). Чистый комиссионный доход вырос на 36% до 8.6 млрд руб., в основном за счет сегмента МСП и эквайринга. Доход от выплаты страховых премий подскочил в 2 раза г/г до 2.9 млрд руб., что является впечатляющим результатом. В 1П19 чистая прибыль TCS Group выросла на 31% до 15.4 млрд руб., а общие активы увеличились на 57% г/г до 452 млрд руб. Валовые кредиты выросли на 76% г/г до 333 млрд руб. Стоимость риска подскочила до 8.9% против 6.6% годом ранее, отражая влияние МСФО 9 и ускорение роста кредитного портфеля. В связи с этим банк повысил свой прогноз по стоимости риска на 2019 до 7-8% (с 6-7% ранее), а также по чистому росту кредитования — до существенно выше 60% (против не менее 50% ранее). Прогноз по чистой прибыли на уровне не менее 35 млрд руб. остался неизменным.

Это хорошие результаты. Банк продолжает демонстрировать впечатляющий рост по всем вертикалям. Мы подтверждаем наш позитивный взгляд на GDR банка.Атон

Новости компаний — обзоры прессы перед открытием рынка

- 21 августа 2019, 09:06

- |

Молдавия подбирает «Газпрому» маршруты. Кишинев ищет замену украинскому транзиту

Молдавия, которая с начала 2020 года может быть отрезана от поставок российского газа в случае остановки транзита через Украину, обсуждает с «Газпромом» возможные пути решения проблемы. Одним из них может стать прокачка по «Турецкому потоку», но для этого предстоит договориться с Болгарией, Румынией и той же Украиной, а также найти источники финансирования. Впрочем, эксперты считают, что с учетом политической составляющей «Газпром» будет прилагать максимум усилий, чтобы решить вопрос с поставками в Молдавию.

https://www.kommersant.ru/doc/4066907

Из сибирских сетей извлекают уголь. «Россети» могут купить долю СУЭК в

( Читать дальше )

TCS Group - решение по дивидендной политике будет принято в конце 2019 г

- 20 августа 2019, 13:17

- |

В конце года мы будем иметь возможность оценить потенциал роста нашего кредитного портфеля в 2020 году, и на том этапе будем иметь возможность принять более четкое решение по поводу нашей дивидендной политики на следующий год

В июне TCS сообщила, что приостанавливает выплаты дивидендов до конца 2019 года для поддержания роста кредитования и обеспечения необходимого уровня капитала.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал