валюта

Мега оптимизм не оправдался РАЗБОР РИСКОВ Трамп Акции Облигации LQDT SBMM рубль валюты нефть

- 19 марта 2025, 08:50

- |

Друзья,

youtu.be/PREi2z3xcDQ

это же видео на RUTUBE

rutube.ru/video/5329f7ca5cafeb5e0dff8a59c9d0afe2/

Впечатление, что российский рынок растёт из последних сил и

высокая вероятность глубокой коррекции на негативном внешнем фоне (нефть) и на том, что сроки достижения мира отодвигаются.

В этом экстренном выпуске концентрирую Ваше внимание на контроле риска.

Считаю политическую и экономическую ситуацию в России опасной для финансовых рынков.

В этом выпуске:

— политическая обстановка: США, Германия, расстановка сил,

— сокращение расходов в США (уменьшение дефицита бюджета с $1,86 трлн в 2024г.)

может привести к рецессии в США, в этом случае, сырьё может стоить дёшево,

— мега оптимизм, надежды на мир, снятие санкций, SWIFT отодвигаются,

— риски на рынке, вероятность глубокой коррекции,

— рубль укрепился, уже выгодно покупать валюту.

Даже с договорённостями не атаковать энергетические объекты не понятно:

почему дроны атаковали нефтебазу в Туапсе уже после переговоров ?

Интересного Вам просмотра!

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Рубль скоро обесценится. Вечный фьюч - важная информация

- 18 марта 2025, 16:51

- |

Сегодня случилась ситуация, по которой можно предполагать, что поход вниз может быть окончен. Я могу ошибаться, так как изучаю эту тему впервые, поэтому буду рада вашим комментариям.

В чем суть: в настоящий момент в вечном фьючерсе открыта большая позиция на шорт доллара у юр лиц (впрочем у физ лиц открыты лонговые позиции на большую сумму). В плюсе как вы понимаете те, кто продавал. За 2,5 месяца рубль укрепился на 26%. С учетом плеча сумма доходов большая.

Это распределение в вечном фьючерсе, в срочных еще больше перевес.

❗️В четверг 20 марта исполнение фьючерсов с экспирацией март 25г. То есть срочных. Но владельцы лонговых позиций вечных фьючерсов сегодня получили сюрприз — около 10-15% позиций превращены из вечного в срочный. Причем в ближайший срочный, который в четверг экспирируется, проверьте у себя.

( Читать дальше )

Как физлица теряют в долларе

- 18 марта 2025, 15:35

- |

Посмотрим данные за последний год.

График справа: нетто-лонг физлиц во фьючерсе доллара. Можно увидеть, что в период с мая по январь физлица сокращали нетто-лонг;

График слева: цена USD/RUB c сигналамифизлиц. Платформа улавливает резкие изменения в позициях и выделяет их цветом на цене.

🔴Красные сегменты — увеличение продаж, сокращение покупок.

🟢Зеленые сегменты — увеличение покупок, сокращение продаж.

Как можно видеть на графике, физлица сокращают нетто-лонг на росте актива. Увеличивают наоборот — на падении.

Эти знания помогают нам не оказаться в одной лодке с физлицами, а также понять куда среднесрочно пойдет актив.

Более того, с начала февраля физлица резко нарастили нетто-лонг во фьючерсе на USD/RUB. За это время доллар упал со 100 до 80 ₽. В результате, физлица опять потеряли деньги.

Разумеется, просмотр сантимента не решает все вопросы в торговле, но точно становится полезным инструментом.

Смотрите больше графиков на сайте MSCinsider

И подписывайтесь на телеграм-канал

( Читать дальше )

Обзор рисков финансовых рынков от ЦБ в феврале 2025 г. Покупка/продажа акций, ОФЗ и валюта

- 18 марта 2025, 13:35

- |

Давайте взглянем на интересности из отчёта:

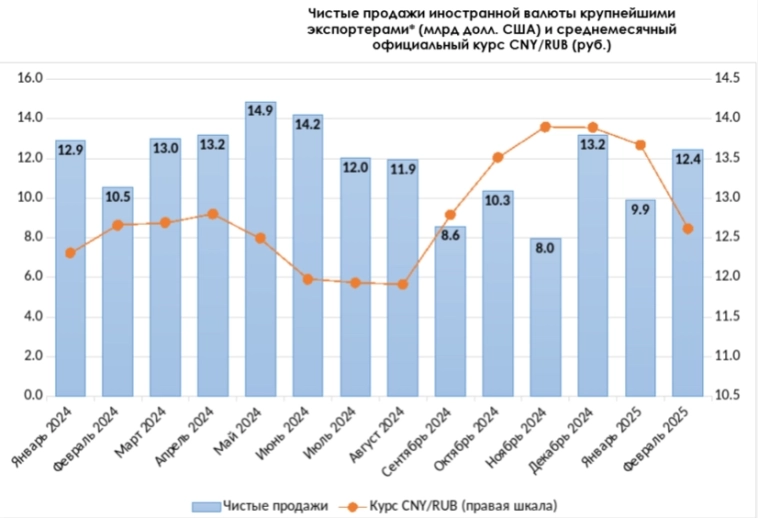

💵💴 Валюта:

💬 К концу февраля $ значительно снизился до 87,7₽ (-10,5% м/м), как и ¥ — 11,96₽ (-10,6% м/м). При этом ослабление $ относительно основных мировых валют за аналогичный период было незначительным: индекс $ (DXY) снизился всего на 0,7%.

💬 Объем чистых продаж валюты со стороны экспортеров увеличился относительно предыдущего месяца, составив 12,4$ млрд (в январе — 9,9$ млрд). По сути это оказало влияние на укрепление ₽ (плюс продажи валюты с ФНБ и сокращение импорта).

💬 После 5 месяцев продаж валюты физики в феврале перешли к ее небольшим покупкам — 6,5₽ млрд (в январе продали на 32,9₽ млрд). При этом в I декаде февраля они продали валюты на 12,5₽ млрд, в оставшуюся часть месяца, напротив, приобрели на 19₽ млрд. Запасаемся на отпуска?

( Читать дальше )

Российский рынок застыл в шаге от эйфории или разочарования. К чему готовиться инвестору

- 18 марта 2025, 08:55

- |

Урегулирование украинского вопроса станет главной темой сегодняшнего разговора Трампа и Путина. Ключевыми темами обсуждения станут территориальные уступки со стороны Киева и контроль над Запорожской АЭС. Трамп же в свою очередь, попытается убедить российскую сторону согласиться на 30-дневное перемирие в обмен на уступки.

По технике наблюдаем ту же картину, что и ранее. Сильным уровнем сопротивления выступает район 3260-80 пунктов, пройти его вчера не удалось. Покупать по текущим значениям желающих мало. Российский рынок застыл в шаге от эйфории или разочарования, скоро мы все узнаем.

Волатильности рынку на этой недели добавят экспирация квартальных фьючерсов (четверг) и заседание ЦБ (пятница).

Доходность десятилетних ОФЗ составляет около 14,72% годовых, что подчеркивает ожидания смягчения денежно-кредитной политики. Однако большинство аналитиков ожидают сохранения ключевой ставки ЦБ на уровне 21%. В риторике регулятора на ближайшем заседании может появиться больше пояснений о критериях для начала снижения ключевой ставки.

( Читать дальше )

Доллар и EMA200

- 17 марта 2025, 22:04

- |

Курс доллара к рублю ушел ниже 200-периодной EMA на недельном фрейме. Вообще, по классике, хорошие покупки доллара принято делать именно от EMA200 на неделях. Но есть риск, что под экспирацию (20 марта) укатают еще сильнее😉

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

Совкомфлот отчитался за 2024 г. — финансовые показатели ожидаемо ухудшились из-за санкций и падения ставок на фрахт. Что дальше?

- 17 марта 2025, 19:22

- |

СКФ опубликовал фин. результаты по МСФО за 2024 г. Под конец года многие эксперты ожидали более сильных результатов компании (сезонность бизнеса и ослабление ₽), но в IV кв. эмитент показал отрицательные результаты и это до введения санкций от 10 января 2025 года (SDN List). Но стоит отметить, что при всём давлении на компанию год отработала она достойно:

🚤 Выручка: 1,869$ млрд (-19,3% г/г), IV кв. 397$ млн (-28,9% г/г)

🚤 EBITDA: 1,041$ млрд (-33,9% г/г), IV кв. 190$ млн (-42,8% г/г)

🚤 Чистая прибыль: 424,4$ млн (-55% г/г), IV кв. -80,5$ млн (годом ранее 241,1$ млн)

⚓️ Операционных результатов компания не предоставляет, но есть несколько фактов. Мировые цены на Aframaх в 2024 г. были ниже, чем в 2023 г., стоит отметить, что СКФ возил российскую нефть на 30-40% дороже мировых цен из-за своей флотилии, но данная наценка улетучилась из-за санкций (санкционные корабли простаивали или возили ниже мировых цен). РФ в 2024 г. начиная со II кв.

( Читать дальше )

Почему всех бомбит от укрепления рубля и когда это закончится?

- 17 марта 2025, 15:35

- |

Почему всех бомбит от укрепления рубля и когда это закончится?

Текст составлен с применением технологии естественного слабоумия и не предназначен для прочтения лицами, не достигшими примерно ничего.

В текущем инфополе тему предстоящих мирных переговоров может перебить лишь одно – стремительное и беспощадное укрепление курса рубля.

И вроде бы это не сильно влияет на жизнь среднестатистического россиянина, ведь он зарабатывает и тратит свои деревянные (твердые) рубли, а валюта ходит где-то там за границами, куда уже не так просто и дешево сорваться на отдых (потому что работать надо).

Однако фондовый рынок – это не среднестатистическая городская площадь или интернет-чат, это место обитание людей, которые считают себе умнее других и поэтому изо всех сил стараются заработать как можно больше если не денег, то уж точно общественного внимания.

Так вот усиленно популярной идеей для всех, кто слышал чуть дальше лонга сбербанка и дивидендов Х5, является так называемый «ВАЛЮТНЫЙ ХЭДЖ».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал