SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

волатильность

rvi и планки

- 30 октября 2014, 12:34

- |

Зачем во фьюче на волатильность есть лимит цен? В них же нет толку, они создают массу неэффективностей. Все равно никто из продавцов не сможет закрыться в случае армагеддона, т.к. нет идиотов, которые будут им продавать по 42, когда рыночная вола в опционах под 90.

В итоге лимит все равно раздвинут и цена рванет. В чем соль то?

В итоге лимит все равно раздвинут и цена рванет. В чем соль то?

- комментировать

- ★1

- Комментарии ( 5 )

Волатильность.

- 29 октября 2014, 14:59

- |

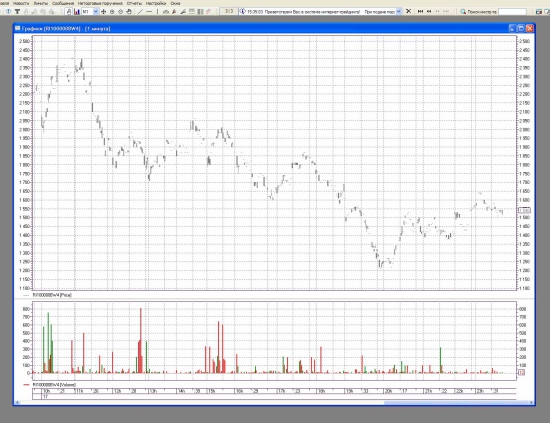

Несмотря на относительное слабое изменение котировки РИ в последние 4-5 торговых дня — РИ консолидируется на уровне 104-105000 пунктов, находясь в узком пилообразном боковике у годовых минимумов, серьёзно выросла опционная волатильность.

Индекс волатильность RTSVX подскочил до 36,5, максимум был выше 37 сегодня утром, вчера наблюдалось сильное внутридневное изменение волатильности.

Всё это перед заседанием ФРС сегодня, 29.10.2014, где ожидается полное сворачивание QE3 и будет рассматриваться вопрос о процентных ставках.

Всё это в период, когда на фоне безгранично растущего и обновляющего исторические максимумы Si, RI не реагирует практически никак, безмолвно демонстрируя динамику, близкую к нулю. В общем, очередная интересная ситуация на рынке.

Возможно, участники хеджируются от резкого и быстрого лавинообразного падения RI на фоне ближайших событий и динамики валюты, а также при учёте того, что рынок находится у среднесрочных минимумов, пробой которых может вызвать очень быструю динамику.

Индекс волатильность RTSVX подскочил до 36,5, максимум был выше 37 сегодня утром, вчера наблюдалось сильное внутридневное изменение волатильности.

Всё это перед заседанием ФРС сегодня, 29.10.2014, где ожидается полное сворачивание QE3 и будет рассматриваться вопрос о процентных ставках.

Всё это в период, когда на фоне безгранично растущего и обновляющего исторические максимумы Si, RI не реагирует практически никак, безмолвно демонстрируя динамику, близкую к нулю. В общем, очередная интересная ситуация на рынке.

Возможно, участники хеджируются от резкого и быстрого лавинообразного падения RI на фоне ближайших событий и динамики валюты, а также при учёте того, что рынок находится у среднесрочных минимумов, пробой которых может вызвать очень быструю динамику.

Рост ОИ во фьючерсе на доллар-рубль.

- 24 октября 2014, 18:14

- |

Сегодня несколько человек писали про рост объёмов и сделок в опционах декабря на СИ, страйк 41000, причем объёмы прошли как в коллах, так и в путах.

smart-lab.ru/blog/211943.php

smart-lab.ru/blog/211952.php

Одновременно с этим во фьючерсном контракте на СИ сегодня неплохо вырос открытый интерес — с 2700000 до 2900000, то есть на 200000 контрактов, что немало. В общем, ожидается некоторое движение, сложно сказать, куда, но рискну предположить, что вниз.

smart-lab.ru/blog/211943.php

smart-lab.ru/blog/211952.php

Одновременно с этим во фьючерсном контракте на СИ сегодня неплохо вырос открытый интерес — с 2700000 до 2900000, то есть на 200000 контрактов, что немало. В общем, ожидается некоторое движение, сложно сказать, куда, но рискну предположить, что вниз.

волатильность в формуле Блэка-Шоулза

- 18 октября 2014, 19:21

- |

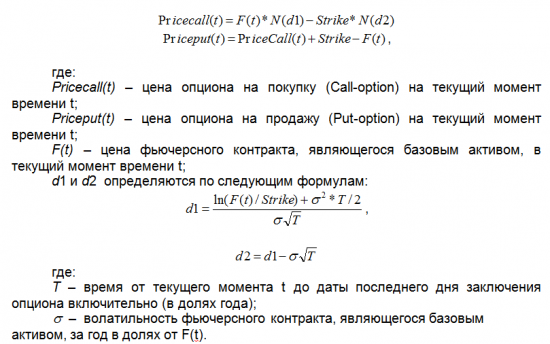

В документации московской биржи по расчёту теоретической цены опциона написано следующее:

Смотрим доску ноябрьских опционов на фьючерс на индекс РТС:

( Читать дальше )

Смотрим доску ноябрьских опционов на фьючерс на индекс РТС:

( Читать дальше )

Расчет контанго для rvi

- 16 октября 2014, 01:24

- |

Как правильно рассчитать контанго для цены в rvi фьючерсе?

Я раньше думал, что значение будет равно премии в равнозначной по веге опционной конструкции, но на деле выходит совсем не так

В англоязычной литературе я так, к сожалению и не разобрался.

Я раньше думал, что значение будет равно премии в равнозначной по веге опционной конструкции, но на деле выходит совсем не так

В англоязычной литературе я так, к сожалению и не разобрался.

Что сейчас нужно делать

- 14 октября 2014, 23:38

- |

Сейчас на все деньги, вообще на все которые есть, нужно покупать годовые путы на нефть около денег.

Варианта будет два.

Нефть будет 85 и выше, тогда нормально все будет, бабки потеряете, но будете жить в мире, где эти бабки легко заработать обратно.

Нефть будет ниже 85, всем тяжело будет, зато здесь при деньгах хотя бы останетесь...

Варианта будет два.

Нефть будет 85 и выше, тогда нормально все будет, бабки потеряете, но будете жить в мире, где эти бабки легко заработать обратно.

Нефть будет ниже 85, всем тяжело будет, зато здесь при деньгах хотя бы останетесь...

Народная опционная конференция № 8 закончилась. Всем спасибо.

- 04 октября 2014, 22:44

- |

Участвовал, по крайней мере, в первых трех подобных конференциях. Потом был большой перерыв, поднадоело как-то.

На этот раз решил посетить и не пожалел. Надо заметить, что интеллектуальный уровень участников, что недавно прошедшей конференции СмартЛаба, что НОК, на мой взгляд, существенно повысился. Это сказывается на уровне докладов, качестве вопросов. И это не может не радовать.

На этот раз конференция прошла в формате двух дней.

В пятницу под эгидой Айти Инвест и при личном участии В. Твардовского на территории биржи прошла сугубо практическая часть конференции.

Сегодня (в субботу) доклады были более теоретически направлены, хотя, безусловно, практическая часть так же имела место.

( Читать дальше )

В условиях кризиса выбирайте торговлю волатильностью базиса индексного арбитража.

- 03 октября 2014, 11:27

- |

В последнее время работать на российском фондовом рынке становится более рискованно. Это порождает спрос на низко рискованные стратегии и в частности арбитраж.

Однако в подавляющем большинстве применяемых ныне арбитражных стратегий доходность является функцией от совпадения момента открытия арбитражной позиции с максимумом (для контанго) или минимумом (для бэквордации) базиса арбитража. Преимущества получает тот, кто точнее предскажет направление изменения каждого из плеч арбитражной пары и более точно оценит, достиг ли базис своих критических значений для открытия арбитражной позиции. Но это только в теории. На практике же, в силу различных факторов, особенно геополитических, достоверность прогнозов падает и арбитражные позиции открываются либо слишком рано, что повышает риски, либо поздно, что снижает доходность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал