волатильность

Триллионы от Трампа и ФРС. Рост зерновых. Волатильность

- 22 марта 2020, 20:26

- |

На данный момент готовится программа помощи экономике США и всем американским гражданам. Собрание сената на выходных.

Традиционный рост зерновых в кризисные времена на товарном рынке. Ситуация с коронавирусом может сильнее сказаться на сельхоз культурах, чем в прошлые кризисные моменты.

Пришла большая волатильность в опционы товарного рынка. Все нюансы я рассказывал в роликах о коронавирусе на товарном рынке. Теперь лучше торговать внутри дня. Нюансы подхода. Торговать через продажи опционов в обе стороны.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Продажа страха. Продолжение.

- 21 марта 2020, 09:51

- |

И купить месячные по воле 40. Сишка подходила к цене — 84.

Вечером цена дошла до 80. Вола неделек спустилась до 40.

Позиция была успешна закрыта, с доходностью под 50% от ГО с минимумом риска...

Сейчас же страх купил.

Покупал июньские (много) и продавал недельки коллы и фьючи сишки. Недельки сгорят, поставивив проданные фьючи. За счет их дороговизны — заработаю тетту. Дельта под ноль, также выравнена фьючом.

Эмоций на рынке не осталось. Страха тоже. Стало не интересно. Построил позицию, оценил риски. Посмотрел — угадал нет. И так заново. Многим кого знаю, набирают акции. Рассказываю по фьючи, опционы… Бояться, но надеются что акции отрастут… Жаль их. Но не пройдя этот путь, они не познают другие грани. Самое плохое будет, если час рынок отрастет и многие ринуться занимать бабло, что бы еще больше заработать. Тогда, скорее всего падение будет еще сильнее...

Моя волатильность на RI перешагнула из высокой в кризисный уровень

- 20 марта 2020, 18:35

- |

https://www.comon.ru/user/howtotrade/blog/post.aspx?index1=111678

Алготорговля без изменений, все по плану.

Рекорд волатильности на РТС!

- 18 марта 2020, 18:42

- |

Опционы. Волатильность

- 16 марта 2020, 17:43

- |

Я запощу сегодняшнюю волу.

В 2008 я еще про опционы ничего не знал, кроме того что бонусы в компании ими получал.

Изучать начал только в 2012.

Поэтому какая вола была в 2008 не знаю.

Но какая была сегодня для истории сохраню:

16.03.2020. Три дня до экспирации квартальных на фьюч RIH0.

Точность и кучность волатильности (GARCH)

- 15 марта 2020, 01:15

- |

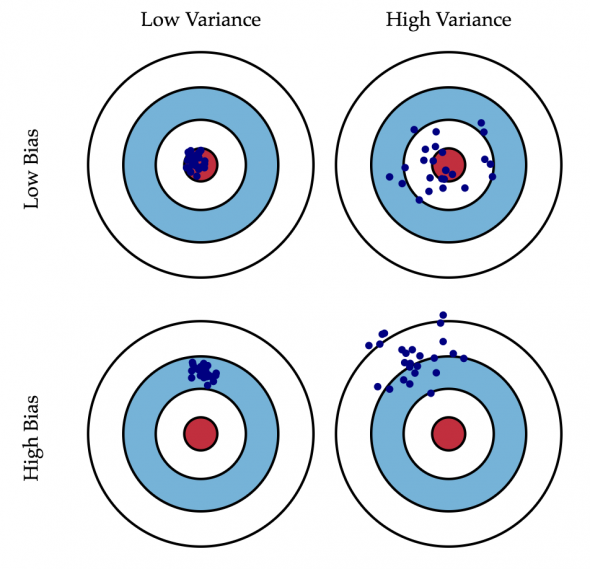

Игра в угадайку — она как стрельба: можно угадывать точно, а можно угадывать кучно.

Иллюстрация. 1 и 2 столбец — кучная и не-кучная угадайка, 1 и 2 строка — точная и не-точная угадайка.

Аналогично и с угадыванием волатильности.

Лучше, конечно, вообще не угадывать волатильность, лучше её предсказывать, а ещё лучше — измерять или просто знать. Поэтому, мы будем волатильность не угадывать, а измерять, чтобы наш арбитраж, который мы собираемся над ней совершить, выглядел бы соответственно. А измерять волатильность мы будем в предположении Блэка-Шоулза о лог-нормальном распределении приращений цены актива-подложки, и потому будем пользоваться специально припасёнными математиками для этого случая инструментами: среднеквадратичным отклонением — СКО. Но измерять волатильность мы будем тоже не просто так — не просто в лоб по СКО, а GARCH методом, предполагающим, что чем дольше мы измеряем нечто, тем точнее у нас это получается. Мы же не просто измеряем всё-таки, а делаем это весьма интеллектуально!

( Читать дальше )

Метод постановки стоп-лосса по волатильности

- 14 марта 2020, 10:30

- |

Все мы понимаем несколько фактов:

- волатильность на рынке постоянно меняется,

- стоп-лосс за экстремумом — сладкое место для забора ликвидности крупным игроком, легкие деньги для него.

- статический размер стоп-лосса на все случаи жизни — это тупо,

- стоп под сетап — небезопасно.

Я уже несколько лет использую динамический стоп-лосс на основе рыночной волатильности. В итоге стоп в пунктах в каждой сделке постоянно разный, но в деньгах делаем одинаковым за счет управления размером позиции.

В чем смысл?

Высчитываем историческую волатильность старшего таймфрейма, это и есть размер нашего стоп-лосса. В итоге он зачастую стоит значительно дальше экстремума, образованного точкой входа, а значит стоит в безопасности. Кроме этого в таком подходе есть логика, мы даем рынку дышать.

( Читать дальше )

Заметил, каждая паника 2020г (третья по счету) сильнее предыдущей.

- 12 марта 2020, 17:16

- |

Сила паник из-за роста волатильности растет.

Как для себя считаю?

Количество компаний показавших минимум по сравнению с предыдущим днем на 10% и более в основную торговую сессию на ММВБ.

28 февраля — около 83 шт

10 марта — около 151 шт.

12 марта — 167 шт.

Истерия нарастает...

Европа: «Волатильность становится вирусной». (перевод с elliottwave com)

- 11 марта 2020, 20:29

- |

Как говорится, это стоит потраченных усилий, поэтому большую часть года мы потратили на то, чтобы предвидеть существенные потрясения на фондовом рынке.

Как говорится, это стоит потраченных усилий, поэтому большую часть года мы потратили на то, чтобы предвидеть существенные потрясения на фондовом рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал