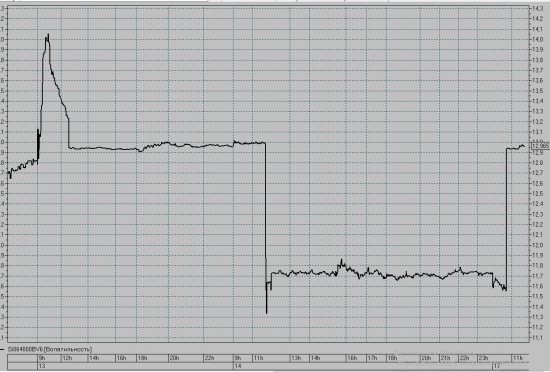

волатильность

Волатильность на Форекс

- 25 октября 2016, 14:06

- |

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Торговый план YouTrade.TV с Ильей Коровиным, Алексеем Анохиным и Антонио 25 октября 2016 г.

- 25 октября 2016, 10:51

- |

Вола отжигает

- 17 октября 2016, 11:44

- |

Расчёт волатильности

- 11 октября 2016, 18:04

- |

Предполагаю, что мало кто это знает.

Она меряется по количеству сделок в стаканах опционов каждого страйка?

Т.е. чем меньше людей на бирже, тем меньше волатильность?

Выходит, это очень относительный показатель...

Как так вышло, что моя покупка 75 шт. 100-х путов совпала с таким сильным ростом волы? Покупал я действительно постепенно и целый час, и кроме моих — там сделок больше не было. Это я так волу задрал? И на 97 500 вола выросла, но и их я покупал тоже: 131 шт.

Похоже, кроме меня вообще никто не торговал...

( Читать дальше )

Торговый план YouTrade.TV 4 октября 2016 г. с Ильей Коровиным, Алексеем Анохиным и Антонио

- 04 октября 2016, 11:18

- |

Торговый план YouTrade.TV 27 сентября 2016 г. с Ильей Коровиным, Алексеем Анохиным и Антонио

- 27 сентября 2016, 10:37

- |

Сильные результаты клинических испытаний от Array BioPharma

- 27 сентября 2016, 10:24

- |

Волатильность большинства компаний держится на минимуме, ожидая бури. Инвесторы пристально следят за накаленными президентскими дебатами между Хилари Клинтон и Дональдом Трампом.

Рынок биотехнологий закрылся в красной зоне NASDAQ Biotechnology(NBI) -1,29%.

Подскочили акции компаний Array BioPharma Inc (ARRY) +81,10%, GW Pharmaceuticals Plc (GWPH) +17,20%.

Упали акции компаний Durect Corporation (DRRX) -31,76%, Acorda Therapeutics Inc (ACOR) -15,73, Tokai Pharmaceuticals Inc (TKAI) -10,12%.

Акции Array BioPharma Inc (ARRY) выросли на +$2,96 (+81,10%) и стали стоить $6,61, что является практически годовым максимумом компании ($6,65); годовой минимум стоимости акций компании — $2,38.

Объем торгов составил 102 млн акций, вместо средних 3 млн. Капитализация компании стала полмиллиарда: $529 млн, индекс бета: 2,20, EPS: -0,65.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал