волатильность

Опционная позиция на июльскую экспиру

- 29 июня 2016, 11:14

- |

Здорова щеглы

Сегодня мы будем зарабатывать бабосы пассивной торговлей.

Продаем стренгл 75000/97500

Доходность на ГО примерно 13%

Тарил еще вчера:

Путы по 480 п.

Коллы по 330 п.

- комментировать

- ★3

- Комментарии ( 47 )

GW Pharmaceuticals: правильное употребление каннабиоидов поднимает акции

- 28 июня 2016, 09:14

- |

После Brexit в понедельник рынки продолжили оставаться волатильными, при этом серьезно скорректировавшись. Dow Jones упал на -1,50%, Nasdaq -2,41% и SP500 -1,81%.

Рынок биотехнологий продолжил вчерашнюю тенденцию и закрылся в красной зоне: NASDAQ Biotechnology (^NBI): -3,09%.

Акции большинства компаний пошли вниз: Zogenix, Inc. (ZGNX) -9,15%, aTyr Pharma Inc. (LIFE) -10,49%, Ocular Therapeutix, Inc. (OCUL) -10,25%, Sequenom Inc. (SQNM) -15,93%, Trevena, Inc. (TRVN) -8,14%, Amicus Therapeutics, Inc. (FOLD) -8,26%, Dicerna Pharmaceuticals, Inc. (DRNA) -14,56%, Curis, Inc. (CRIS) -9,26%, Clovis Oncology, Inc. (CLVS) -11,07%, bluebird bio, Inc. (BLUE) -10,06%, Arena Pharmaceuticals, Inc. (ARNA) -8,84%, Agios Pharmaceuticals, Inc. (AGIO) -9,04%, Affimed N.V. (AFMD) -13,61%, Aegerion Pharmaceuticals, Inc. (AEGR) -8,44%.

Но все-таки нашлись компании, которые показали неплохой рост: GW Pharmaceuticals plc (GWPH) +6,22%.

Акции GW Pharmaceuticals plc (GWPH) выросли на $5,18 и закрылись на уровне $88,49. Объем торгов составил 4 млн акций вместо средних 532 тыс. Минимальное годовая стоимость акций GWPH: $35,83, максимальная: $131,25. Капитализация компании: $1,94 млрд. Сегодня акции GWPH поднимались максимум до $93,70.

( Читать дальше )

Средняя внутридневная волатильность по сберу и фртс

- 12 июня 2016, 05:28

- |

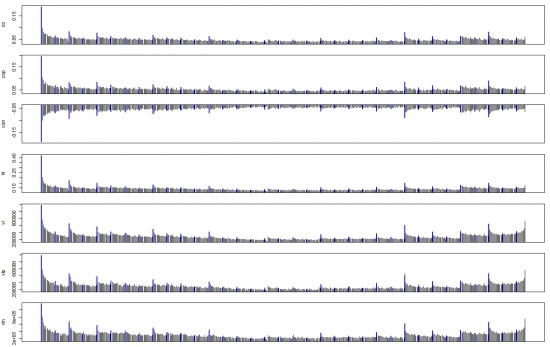

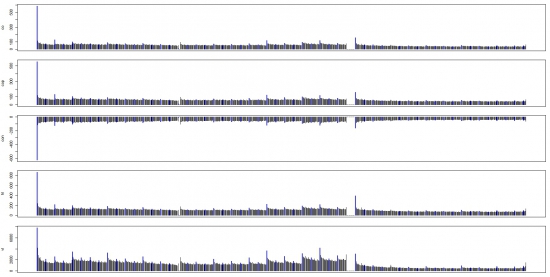

Первая картинка по Сбербанк-ао:

Вторая картинка по фРТС:

Каждый столбик это каждая минута торгового времени внутри дня, начиная с 10:00 и заканчивая 18:39 или 23:49.&n

( Читать дальше )

Волатильность online.. ?

- 09 июня 2016, 11:02

- |

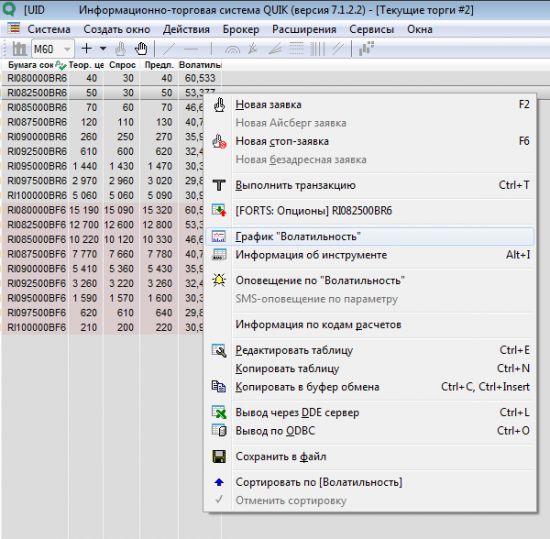

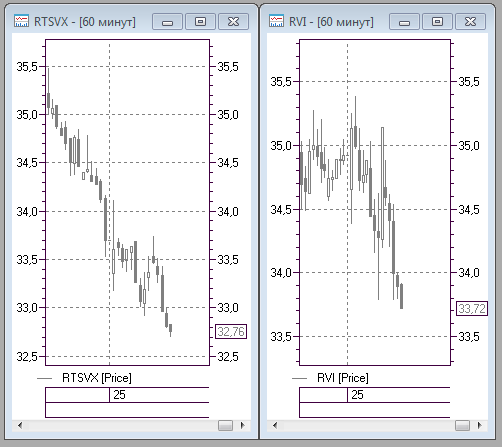

Можно ли в квике создать график волатильности текущей(онлайн)?

Если у кого-то получается это сделать, поделитесь пожалуйста.

Из таблицы Текущих торгов(значений), из контекстного меню как на картинке, открывается только за прошедшие сутки…

Очередной спред на волатильности

- 05 июня 2016, 14:24

- |

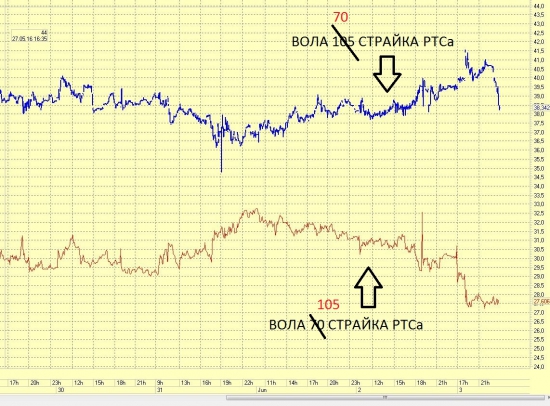

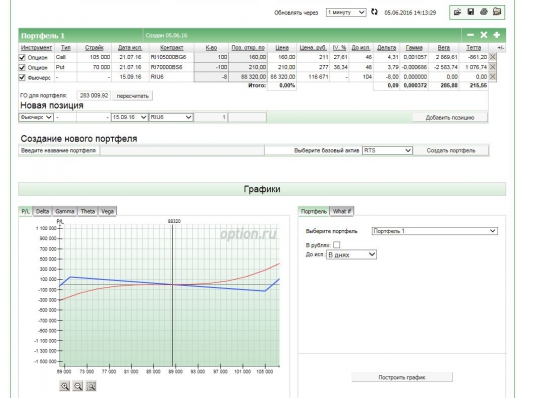

В общем, что получается смотрите,

И модель портфеля

Управление позой, оставим на потом.

График спреда на 5мин, внизу который:

( Читать дальше )

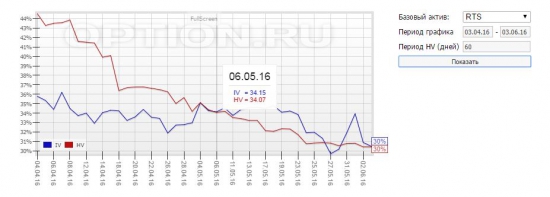

Волатильность РТС падение

- 03 июня 2016, 12:21

- |

Результат сделки и о том что не нужно плевать против ветра

- 01 июня 2016, 17:12

- |

Рынок прореагировал слабо. В понедельник был выходой в США и Англии, была попытка слива но к концу дня все восстановилось. Сегодня рынок пытался обновить локальный хай, а на насдаке ему и удалось сделать это. Потом рынок снова попытались слить, но снова определенные силы выкупают (PPT). Принял решение выйти из лонг по UVXY и подождать лучшего катализатора (Июнь 15).

Не нужно быть упоротым бараном и настаивать на своей идее когда условия для ее сработки давно пропали. Выйти с минимальной потерей или прибылью и снова ждать потенцила.

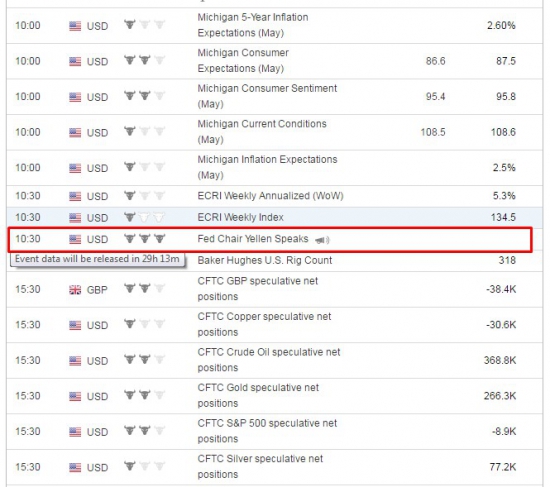

Важное событие завтра, но в календаре СЛ его нет и никто не обсуждает

- 26 мая 2016, 12:21

- |

Уверенность в сегодняшнем дне.

- 25 мая 2016, 23:26

- |

Топорный индюк, но и он кукарекает! Ну или что там делают индюки))

P.S. Не рекомендация!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал