дефолт

МВФ может отказаться от предоставления денег Украине - Bloomberg

- 26 февраля 2015, 10:14

- |

Международный валютный фонд (МВФ) может не утвердить программу финансовой помощи Киеву в размере $17,5 млрд. Источники, знакомые с ситуацией, сообщили Bloomberg, что подобный сценарий возможен в случае эскалации конфликта на Донбассе.

Другой источник пояснил агентству, что МВФ может поменять свою позицию в том случае, если Киев вступит в открытую конфронтацию с Москвой. При этом собеседник издания отметил, что в целом государства-члены фонда намерены продолжить оказывать помощь Украине.

Рассмотрение cоветом директоров МВФ вопроса о предоставлении нового пакета помощи Украине назначено на 11 марта.

По материалам РБК-Украина

Оригинал на украинском ресурсе

- комментировать

- ★1

- Комментарии ( 14 )

Российский фондовый рынок продолжает показывать слабость.

- 25 февраля 2015, 20:08

- |

В среду российский фондовый рынок продолжил в негативном ключе отыгрывать понижение суверенного рейтинга от агентства “Moody’s”. Ещё во вторник, эксперты компании «Ай Ти Инвест» отмечали, что подобная новость несёт в себе более долгосрочные риски, поэтому отыгрываться инвесторами она будет явно не один день. Дополнительное существенное давление на российские индексы в среду оказали акции “Газпрома”, которые просели по итогам дня почти на 3%. Если “Навтогаз” Украины не внесёт очередную предоплату в течение трёх рабочих дней, то поставки газа со стороны “Газпрома” могут быть приостановлены. В ближайшие пару дней, до прояснения ситуации, акции “Газпрома” могут и дальше находиться под давлением продавцов.

Российский рубль в среду при стабильных ценах на нефть сумел отыграть часть потерь и укрепился почти на 1.5%. Поддержку российской валюте оказал период налоговых выплат, поэтому делать ставку на дальнейшее существенное укрепления рубля сейчас не стоит. Риски геополитики сейчас по-прежнему остаются высокими, это можно судить по тем же CDS (страховкам от дефолта на Россию), поэтому премия за геополитику в пределах 10%, заложенная в рубле, в ближайшее время вряд ли начнёт исчезать. В среду Минфин провёл очередной аукцион по размещению ОФЗ с погашением 29 января 2020 года, который также можно назвать позитивным для рубля. Всего было продано бумаг на общую сумму 10 млрд. рублей по номиналу при спросе в 25 млрд 603 млн рублей по номиналу и объеме предложения 10 млрд рублей по номиналу. Выручка от аукциона составила 9 млрд 390 млн рублей. Цена отсечения была установлена на уровне 92,95% от номинала, что соответствует доходности 13,53% годовых. Причин для укрепления рубля до отметок 55-60 в паре с долларом, пока на горизонте нет.

( Читать дальше )

Егор Сусин напоминает факты по Украину

- 25 февраля 2015, 11:07

- |

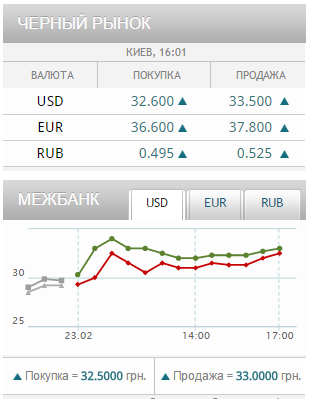

98% внешнего долга Украины в валюте… внешний долг составляет $136 млрд… при нынешнем курсе около 30 гр/долл внешний долг составит ~250% от ВВП. Примерно $43 млрд госдолга в валюте, ещё 422 млрд грн в гривне. При курсе 30 госдолг будет ~100% от ВВП. ЗВР $6.4 млрд — чуть больше 1 месяца импорта. ЦБ печатает гривны как горячие пирожки — за 2014 год его портфель гособлигаций вырос с 147 до 318 млрд грн., пока резервы были гривны абсорбировались через продажу резервов, сейчас печатать продолжают, но не абсорбируют — вот и ушли в космос. Если МВФ денег даст — смогут стабилизировать курс, если нет — дефолтиться (иных вариантоав особо нет).

Вопрос новичка, но может быть полезен многим

- 24 февраля 2015, 20:44

- |

Кто купил тот молодец.

- 23 февраля 2015, 17:38

- |

В преддверии “ЧЁРНОГО ВТОРНИКА”

- 23 февраля 2015, 14:50

- |

Худшее пока не позади, и отыграть весь негатив ещё придётся. В ночь с пятницы на субботу, второе из трёх международных рейтинговых агентств “Moody’s” понизило суверенный кредитный рейтинг России до “спекулятивной” категории. Согласно инвестиционным декларациям, пока два из трёх агентств, продолжали удерживать рейтинг России в инвестиционной категории, зарубежные фонды имели право инвестировать в различные долговые инструменты данной страны, теперь такой возможности у них нет, и фондам придётся распродавать многие российские активы.

Последствия данного решения от агентства “Moody’s” будут в негативном ключе отыгрываться инвесторами явно не один день. Не стоит забывать, что если страна теряет “инвестиционный” рейтинг, то и вслед за этим, автоматически, теряют инвестиционный рейтинг почти все российские компании. Учитывая тот факт, что корпоративный долг в несколько раз больше государственного, последствия не только для многих компаний, но и для российской валюты будут не радужные. В ближайшее время с российских компаний может быть востребован возврат долгов в размере 25-30 млрд. долларов, что создаст очень сильное давление на российскую валюту. Если учесть, что внешние рынки капиталов российским компаниям давно уже закрыты, то кроме правительства им помочь никто не сможет, а значит ЗВР (золото валютные резервы) начнут таять ещё стремительней. Также не стоит забывать, что теперь Россию могут исключить из международного индекса MSCI, и этот фактор тоже будет заранее закладываться в котировки.

( Читать дальше )

Премаркет. На протяжении всей недели видна фиксация длинных позиций.

- 20 февраля 2015, 09:09

- |

На протяжении всей текущей недели мы наблюдаем фиксацию (разгрузку) длинных позиций со стороны крупных игроков, о чём каждый день пишем. Спустя три дня, после обновления минимума за последние пять дней, сработал технический фактор и давление со стороны продавцов в четверг усилилось. Рублёвый индекс ММВБ по итогам четверга потерял скромные 0.65%, при этом коррекция внутри дня превышала 2.5%. Любое закрытие дня на минимуме, ниже отметки 1770 пунктов по индексу ММВБ даст окончательное подтверждение на разворот российского рынка вниз. На текущий момент его нет. Пока сложно сказать, будет коррекция развиваться в плоской форме, или появится новый серьёзный негатив, который станет драйвером для более резкого падения. Учитывая тот факт, что практически все развитые площадки находятся вблизи своих исторических максимумов, коррекция и на них может начаться в любой момент. Греческий фактор риска, по-прежнему сейчас остаётся актуальным, хотя до 1 марта время ещё есть. На всех позитивных новостях российский фондовый рынок итак с начала года показал неплохой рост, но теперь, на ближайшие недели драйверов для роста совсем не осталось. Говорить об отмене экономических санкций сейчас явно рано, а котировки нефти в ближайшие недели вновь могут вновь испытать коррекцию более 10-15%. Ближайшие ориентиры коррекции по индексу ММВБ находятся в диапазоне 1620-1640 пунктов.

( Читать дальше )

рекомендую к прочтению - Инвесторам нужно опасаться дефолта Бразилии, а не России

- 18 февраля 2015, 11:10

- |

В январе 2015 года Bloomberg Commodities Index опустился до исторического минимума 98,7 пунктов, вернувшись к уровню, с которого агентство Bloomberg начало в январе 1991 года рассчитывать среднюю стоимость широкой корзины сырьевых товаров, включающую нефть, газ, металлы, зерно и т.д.

Масштаб снижения цен превысил падение в 2008 году и позволяет проводить параллели с кризисом 1998 года. Это значит, что в ближайшее время мы можем стать свидетелями новой серии дефолтов развивающихся стран.

Уже в этом году могут произойти дефолты Венесуэлы и Украины. Судя по котировкам кредитно-дефолтных свопов, инвесторы оценивают вероятность такого события по обязательствам Венесуэлы в 78%, Украины – 51%.

Далее по уровню рискованности идут Греция, Кипр и Россия. Кредитное качество России беспокоит международных инвесторов гораздо сильнее, чем других крупных производителей сырья, например, Бразилии или ЮАР. Попробуем объективно сравнить вероятность дефолта России и Бразилии, двух крупнейших заемщиков на рынке долгового капитала среди развивающихся стран

www.aricapital.ru/files/forbes2015feb.pdf

Неделя началась с плохих для рынка новостей.

- 16 февраля 2015, 20:50

- |

После того, как с начала текущего года российский рублёвый индекс ММВБ показал рост, почти на 35%, появились первые признаки разворота. Ещё в конце прошлой недели эксперты компании «Ай Ти Инвест» рекомендовали, если не полностью, то хотя бы частично фиксировать длинные позиции. Закрытие торгов в понедельник подтверждает начало технического разворота по российским индексам, поэтому в ближайшую неделю, даже со спекулятивными покупками, торопиться не стоит. Не стоит забывать, что весь последний двух-недельный рост, был похож на эйфорию, и был на ожиданиях стабилизации ситуации на востоке Украины. Теперь новые соглашения подписаны и весь позитив уже давно в ценах. Вторая попытка договориться Греции с еврогруппой в понедельник вновь провалилась. Время до 1 марта ещё есть, но риски и нервозность на рынках из-за этого могут возрасти. Глубину возможной коррекции на текущий момент оценить сложно, но пока можно ориентироваться на поддержку в диапазоне 1620-1640 пунктов по индексу ММВБ.

( Читать дальше )

Итоги четверга и текущей недели. Среднесрочный взгляд на рынок.

- 12 февраля 2015, 20:17

- |

Долгожданный позитив из Минска, где в нормандском формате решался вопрос конфликта на Украине, российскому фондовому рынку дал возможность вновь приблизится к максимальным отметкам текущего года. Рублёвый индекс ММВБ сумел прибавить в пределах 2% и преодолеть отметку 1800 пунктов, однако переписать максимум понедельника он так и не сумел. Валютный индекс РТС показал более существенный рост, почти на 5%, однако ближе к закрытию растерял почти половину завоёванных позиций.

Стоит отметить, что несмотря на такой долгожданный позитив, и украинская валюта, и российский рубль, не сумели показать впечатляющей динамики. Рост российской валюты, даже при растущих ценах на нефть, составил скромные 0.5%. Сей факт, можно расценивать как один из опережающих индикаторов риска. Пока мало кто сомневается, что конфликт на Украине начнёт затихать и мы не увидим новых провокаций. После подписания последних минских соглашений, не прошло и недели, как их обе стороны конфликта начали нарушать. К сожалению, и сейчас нет гарантий, что всё, что написано на бумаге, будет воплощаться в жизнь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал