доходность

Фундамент

- 19 марта 2021, 17:48

- |

Рынок — это нечто большее, чем финансы.💶 Более сложное и объёмное, чем мы можем представить.⚙️

По ту сторону экрана другие люди, другие трейдеры и инвесторы. Другие характеры, личности и истории. Разный опыт, возможности и ресурсы

Инвестиции — это не просто заводы, пароходы.

За всем этим стоят люди.

Самый простой пример: компания Тесла. Люди верят в идеи Илона Маска. Считают провидцем, гением.

За каждой значимой компанией стоит сильный лидер.👨✈️🔋

И этот Лидер делает имя компании, а не наоборот. Своими амбициям, идеями, результатами.💡

С точки зрения эффективности и доходности, все может быть иначе, но невероятно важно, кто у штурвала и двигает дело вперёд.📈

Это касается и личной жизни, предпринимательства, и результатов торговли на рынке.

Все взаимосвязано.

Это невероятно важный момент.🔥

Друзья, если вы хотите действительно высоких результатов на рынке, то помимо знаний об акциях, инвестициях и финансах, необходим и личностный рост.📚⛏ Важна сила характера, сила данного себе слова, желание. А уже дальше навыки, стратегия и прочее 🏔

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Главное из прошедшего заседания ФРС

- 18 марта 2021, 12:42

- |

Заседание ФРС не было достаточно убедительным чтобы остановить рост рыночных ставок. Доходность по 10-летним казначейским облигациями США вновь обновила локальный пик, перевалив за 1.7% в четверг. Признав, что ВВП и инфляция будут расти более быстрым темпом чем предполагалось ранее, ФРС в целом оставил прежними прогнозы по первому повышению ставки — не раньше 2024 года. QE в нынешнем объеме $120 млрд./месяц (80 млрд. Трежерис + 40 млрд. MBS) будет продолжаться до тех пор пока не появится «значительный прогресс в достижении целей по безработице и инфляции».

ФРС значительно повысила прогноз роста ВВП — с 4.2% до 6.5% (4 квартал 2021 года по сравнению с 4 кварталом 2020), а инфляции — с 1.8% до 2.2%. Тем не менее dot plot показал, что большинство членов FOMC не проголосовали бы за повышение ставки раньше 2024. То есть мнение большинства, по сравнению с прошедшим заседанием, не изменилось. Число участников FOMC ожидающих повышение до конца 2023 выросло с 5 до 7, а тех, кто проголосовал бы за повышение до конца 2022 – с 1 до 4 участников.

( Читать дальше )

Инвестиционный кейс Интер РАО больше история роста, нежели дивидендная - Финам

- 17 марта 2021, 19:22

- |

Норма выплаты, таким образом, составит 25% прибыли по МСФО, а доходность платежа находится на уровне 3,5%. Это ниже, чем по рынку и сектору в среднем, но мы воспринимаем инвестиционный кейс IRAO как историю роста, нежели дивидендный.Малых Наталия

ГК «Финам»

Решение оставить норму выплат на уровне 25% прибыли по МСФО не стало сюрпризом на фоне вступления компании в активную фазу нового инвестиционного цикла (КОММод). «Интер РАО» получила самую высокую квоту на модернизацию мощностей в 2022-2025 гг. порядка 6,7 ГВт. В 2022 году компания введет в эксплуатацию ~2,5 ГВт обновленных мощностей, платежи за которые станут точкой роста для прибыли и дивидендов.

Дискуссии в отношении дивидендов Интер РАО продолжаются - Атон

- 17 марта 2021, 10:40

- |

Как сообщает Коммерсант, Минфин в очередной раз выступил с инициативой увеличения коэффициента дивидендных выплат Интер РАО до 50%. Напомним, ранее во время телеконференции, посвященной результатам Интер РАО за 2020 год, компания сообщила, что планирует распределить 25% чистой прибыли в качестве дивидендов, в соответствии с дивидендной политикой группы.

Новость говорит о том, что дискуссии в отношении дивидендов Интер РАО продолжаются. При этом компания только что раскрыла рекомендацию совета директоров по дивидендам которая предполагает направить на дивиденды 0.18 руб. на акцию по результатам за 2020 (доходность 3.5%), что полностью совпадает с комментариями менеджмента ранее.Атон

Дивиденды Совкомфлота по итогам 2020 года могут составить 6,3 рубля на акцию - Промсвязьбанк

- 16 марта 2021, 14:27

- |

Основным драйвером выручки стал рост ставок фрахта на танкерные перевозки в 1 полугодии. Во 2 полугодии ставки фрахта снижались из-за сезонных факторов.

За счет роста прибыли ожидаемые дивиденды по итогам 2020 года могут составить 6,3 руб. на акцию, дивидендная доходность — 7%. Рекомендация «покупать», целевая цена 145 руб. за акцию.Промсвязьбанк

Доходность по акциям Русагро составляет 8,5% - Промсвязьбанк

- 16 марта 2021, 14:20

- |

На рост финпоказателей основное влияние оказал ценовой фактор. Выручка всех сегментов, кроме сахарного, увеличилась в основном за счет роста цен реализации масложировой продукции, свинины и всех сельскохозяйственных культур. Негативным моментом для EBITDA и прибыли в IV квартале стало формирование резервов под обесценение займов на 5,1 млрд руб.

С учетом хорошей конъюнктуры в 1 кв. ждем сильных результатов Русагро. Также отметим, что СД анонсировал дивиденды за 2020 г. в 5,2 долл./акцию, что с учетом уже выплаченных дает доходность 8,5%.Промсвязьбанк

Динамика портфелей "Акции" и "FinEX ETF" за период с 01 по 14 марта 2021 года.

- 15 марта 2021, 10:18

- |

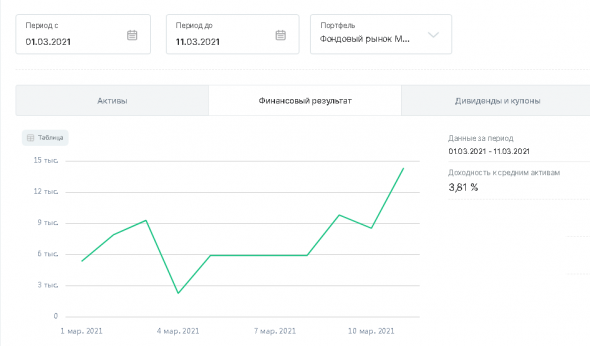

По уже сложившейся традиции настало время подвести промежуточные итоги моего инвестирования в акции российских компаний и FinEX ETF на фондовой секции Московской биржи за период с 01 по 14 марта 2021 года.

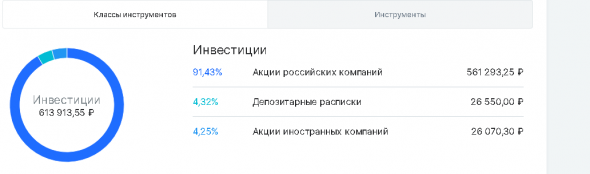

1. Инвестиционный портфель «Акции российских компаний»

1.1. Стоимость портфеля «Акции» на 14 марта 2021 года составила 613 913,55 руб.

1.2. Доходность портфеля за период с 01 по 14 марта 2021 года +3,81%

( Читать дальше )

Большой риск - большая прибыль?

- 13 марта 2021, 18:17

- |

Вот любопытно, многие говорят, что чем больше риск, тем больше прибыль. У меня почему-то на высокорисковых счетах сразу начинался слив, никакого периода сверхприбыльности не было. ЗА рееедкими исключениями. Зато когда миддл риск и лоу риск включаешь, то прибыль уже появляется и хорошая

Покажите мне тех героев, кто на высокорисковых счетах длительное время показывает сверхприбыли

WEC Energy сохраняет веру в газовые активы - Финам

- 12 марта 2021, 17:49

- |

Мы рекомендуем «Держать» акции WEC Energy с целевой ценой $ 86 на 12 мес. Потенциал оцениваем в 2% с учетом дивидендов NTM.Малых Наталия

ГК «Финам»

* WEC Energy отчиталась о росте прибыли акционеров за 12М 2020 на 5,8% г/г. Операционная рентабельность улучшилась, несмотря на снижение выручки на 3,7% г/г, благодаря оптимизации топливных и эксплуатационных расходов. В этом году ожидается рост прибыли на 13% г/г.

* Компания постепенно выводит угольную генерацию и планирует достичь карбоновой нейтральности к 2050 году. Выбытие трудоемких угольных станций позволит не только улучшить экологический профиль ESG, но и повысить операционную рентабельность.

* Менеджмент ориентируется на выплату акционерам 65–70% прибыли. Дивиденды выплачиваются ежеквартально.

* Регулятивная норма рентабельности собственного капитала ROEв среднем по филиалам составляет 10,1%. ROE эмитента за последние 4 квартала составила 11,6%, что заметно превышает требуемую норму доходности по акциям 6,9%.

Факторы привлекательности

Инвестиции в альтернативные виды электроэнергии, переход на которые активно поддерживается основными правящими партиями США, корпорациями и обществом. Со временем планируется переводить промышленных потребителей, транспорт (личный и общественный), котельные, а также здания на альтернативные источники для достижения амбициозных целей по снижению карбоновых выбросов, что будет создавать спрос на новые «чистые» мощности. WEC Energy намерена сократить карбоновый след на 70% к 2030 году относительно базы 2005 года и достичь полной нейтральности к 2050 году.

( Читать дальше )

Лучший предсказатель долгосрочной доходности? То, насколько популярен рынок акций

- 12 марта 2021, 11:33

- |

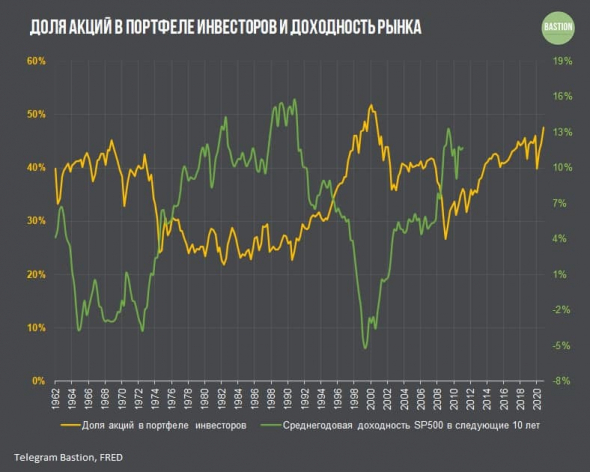

Федеральный резервный банк Сент-Луиса считает интересную статистику по доле акций в портфеле инвесторов США. Сейчас показатель достиг максимума за 20 лет и составляет 47%. Наименьший интерес к акциям в XXI веке наблюдался в I квартале 2009 года. Тогда доля акций не превышала 27%.

Если на график доли акций в портфелях наложить доходность индекса S&P500 в следующие 10 лет, то можно увидеть любопытные результаты. Чем больше инвесторы ставят на акции, тем более низкую доходность в дальнейшем получают. Зависимость сохраняется на протяжении всего периода доступной статистики.

График подтверждает то, что описано во многих классических книгах по инвестированию. История показывает, что для долгосрочного инвестора нет времени лучше, чем после продолжительного периода забвения рынка. Но верно и обратное, худшее время наступает после бума популярности акций.

Bastion в Telegram

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал