инвестор

Polymetal - время для покупки!

- 03 октября 2017, 19:42

- |

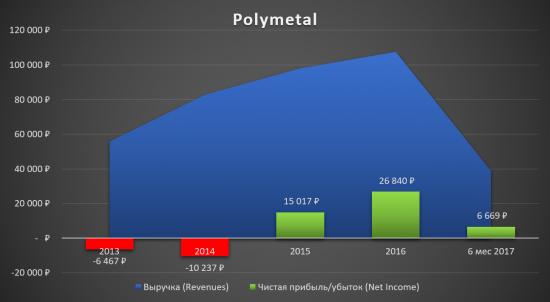

Фундаментальный анализ: все расчёты проведены самостоятельно, данные были взяты из отчётов МСФО в млн. руб. за период 2013-2017 год.

Рублёвая выручка неуклонно росла каждый год, в принципе, как и долларовая. Выручка в первом полугодии 2017 года выросла на 15% до US$ 683 млн по сравнению с первым полугодием 2016 года («год к году») за счет роста производства и строгого контроля запасов, позволившего сократить сезонный разрыв между производством и реализацией на Дукате, Омолоне и Албазино. Объем продаж золота составил 380 тыс. унций, увеличившись на 19% по сравнению с аналогичным периодом прошлого года.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 18 )

Обновление портфеля financemarker.ru и комментарии по Алросе

- 02 октября 2017, 21:38

- |

Добрый день!

Пройдемся по обновлениям в портфеле financemarker.ru, которые произошли на этой неделе. Собственно все изменения соответствуют тому прогнозу и планам, которые мы озвучивали в прошлой статье. Обзор портфеля financemarker.ru, новые интересные компании и рекомендации. Однако мы выполнили пока не всё, а меняем портфель постепенно.

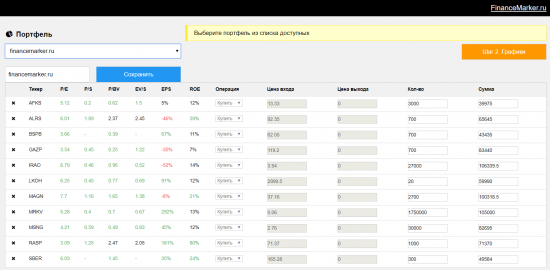

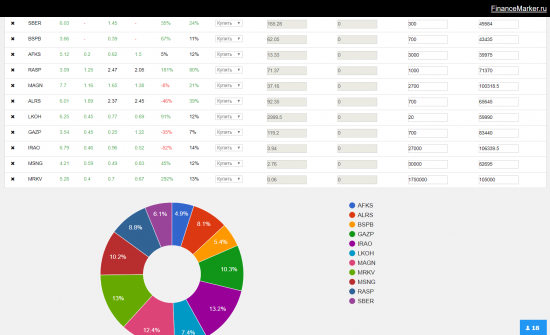

Ближе к делу, вот что было в нашем портфеле на начало недели:

И вот как он выглядит сейчас:

( Читать дальше )

ИИС портфель

- 30 сентября 2017, 14:26

- |

Добрый день уважаемые подписчики, целых два месяца не подводил итоги по #ИИС, многие просили выложить результаты и расписать поподробнее, так что начну по порядку:

1. Пришли окончательно все выплаты по дивидендам в размере около 6 000 ₽;

2. Дивиденды я решил реинвестировать и купил в августе акции #РусГидро по 0,77 0 ₽, но думаю про данную компанию нет смысла писать, так как я про неё часто пишу и выкладывал сигнал о покупке в начале августа;

( Читать дальше )

Недооцененные компании: Нижнекамскнефтехим обзор и рекомендации

- 28 сентября 2017, 16:55

- |

Добрый день!

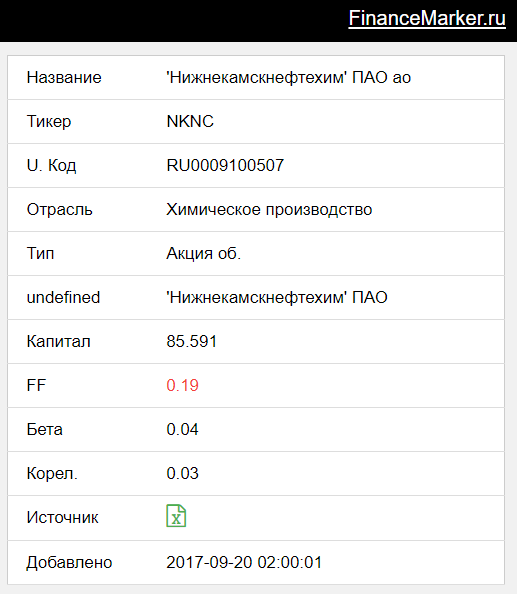

В сегодняшнем обзоре компания Нижнекамскнефтехим, которая кстати уже была раньше и в обзоре, и в моем портфеле — подробности здесь Недооцененные акции российских компаний: обзор НКНХ ао

1. Карточка компании Нижнекамскнефтехим.

На Московской бирже компания представлена также и привилегированными акциями, но мы будем говорить именно об обыкновенных, позже поясню почему. Какой плюс можем отметить сразу — новая для нашего портфеля отрасль, химическое производство. С точки зрения диверсификации это скажется положительно на портфеле.

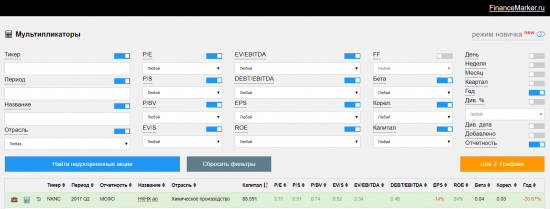

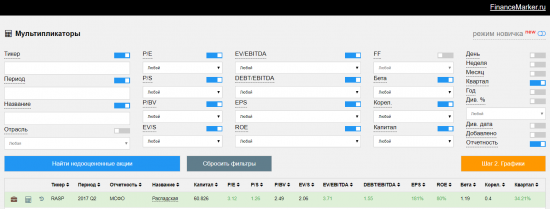

2. Мультипликаторы компании Нижнекамскнефтехим.

( Читать дальше )

Обзор портфеля financemarker.ru, новые интересные компании и рекомендации

- 23 сентября 2017, 11:51

- |

Добрый день!

Возможно сегодняшний обзор получится немного сумбурным, т.к. будет совмещать в себе много информации по смежным темам. Разберем некоторые наши рекомендации, расскажу об изменениях в портфеле financemarker.ru, а также поищем новые интересные компании. В целом, сейчас в период отчетности происходит очень много интересного на рынке и того времени, что я сейчас выделяю на анализ не хватает.

Теперь к обзору непосредственно. Сегодня он будет как раз больше касаться текущего портфеля.

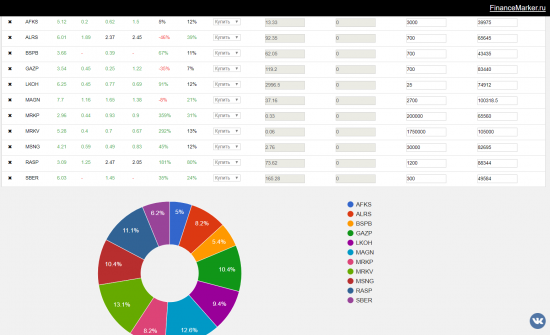

1. Обзор портфеля financemarker.ru

Прежде, чем начать обзор, надо сказать, что портфель немного изменился — а именно выросла доля Лукойла и АФК Системы. На рисунке выше портфель актуализирован.

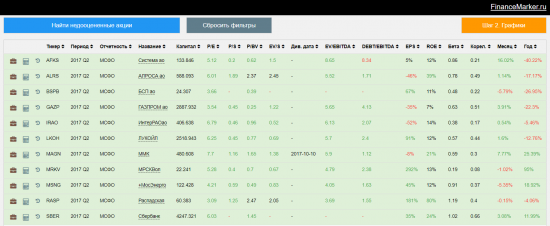

Теперь немного его проанализируем. Вот он же ниже на странице мультипликаторов.

( Читать дальше )

Почему везде такая низкая волатильность ?

- 22 сентября 2017, 12:53

- |

давайте рассмотрим сипи, покупки пока оправдывают себя, но фьюч вырос на 0,3%, чтоб заработать хотя бы 3%, нужно 10 е плечо, при этом может быть сопля вниз резкая ни на чем, поэтому многие избегают сейчас туда залазить, отсюда мизерные объёмы и слабая вола

Рассмотрим РИ! абсолютно тоже самое -весь сентябрь проходили в боковике 2000пунктов, ни нормальных коррекций, сейчас на дневках идёт плоская коррекция, к тому росту, что был и далее имхо вверх!

доллар рубль я вообще промолчу, он в своё время хорошо летал, сейчас стабилизировался и спекулям нечего там ловить

российские голубые фишки! инвесторов порадовал Сбербанк и не потому, что его тарят, а потому, что его шортят, т е шортилки спекули принесли свои депо инвесторам, которые сидят в акции, сам сбер за 3 года дал 350%прибыли и это без плеча

( Читать дальше )

Московская Биржа - продолжаем держать

- 21 сентября 2017, 18:28

- |

Фундаментальный анализ: все расчёты проведены самостоятельно, данные были взяты из отчётов МСФО в млн. руб. после IPO за период 2013-2017 год.

Операционный доход снизился на 14,4% за 6 месяцев по сравнению с аналогичным периодом 2016 года, чистая прибыль снизилась на 23%, снижение прибыли произошло за счёт снижения процентных и прочих финансовых доходов, на которые повлияло снижение ставок.

( Читать дальше )

Обзор Распадской и рекомендации

- 16 сентября 2017, 12:44

- |

Добрый день.

В сегодняшнем обзоре компания Распадская. Кстати акции этой компании есть в портфеле financemarker.ru — сегодня же наконец мы добрались и до обзора.

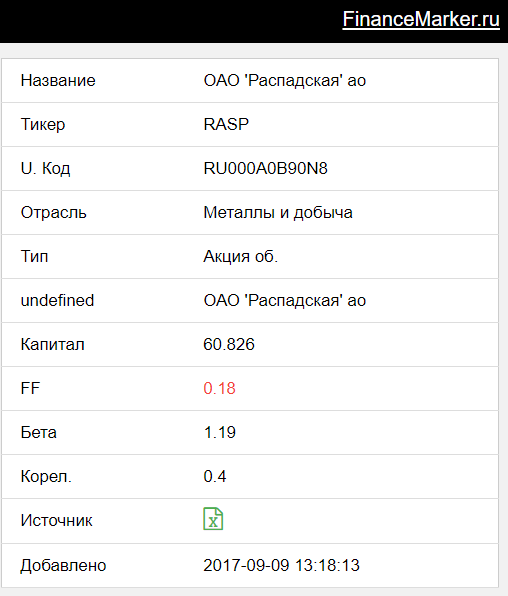

1. Карточка компании Распадская

Капитализация компании на текущий момент составляет 60 миллиардов рублей, коэффициент бета 1.19 что говорит о том, что компании опережает рост или падение индекса на растущем или падающем рынке. Грубо говоря, актив более рисковый, впрочем как и с большей потенциальной доходностью.

2. Мультипликаторы компании Распадская

( Читать дальше )

ВСМПО-АВИСМА - уникальная компания

- 14 сентября 2017, 17:14

- |

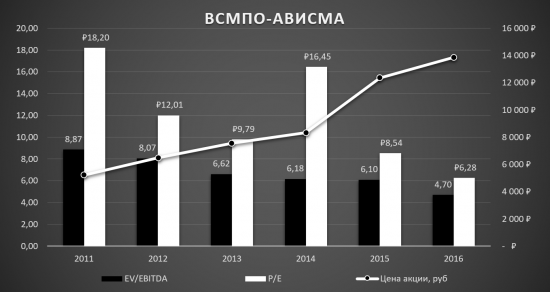

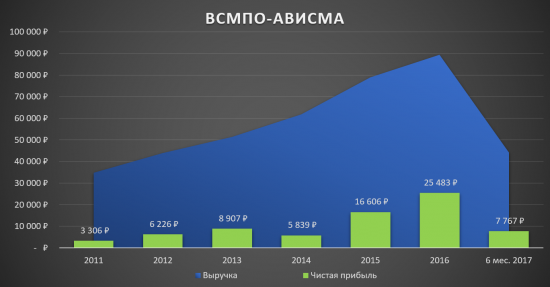

Фундаментальный анализ: все расчёты проведены самостоятельно, данные были взяты из отчётов компаний по МСФО в млн. рублей.

По мультипликаторам ВСМПО-АВИСМА оценивается не так уж и дорого, скорее всего справедливо.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал