инвестор

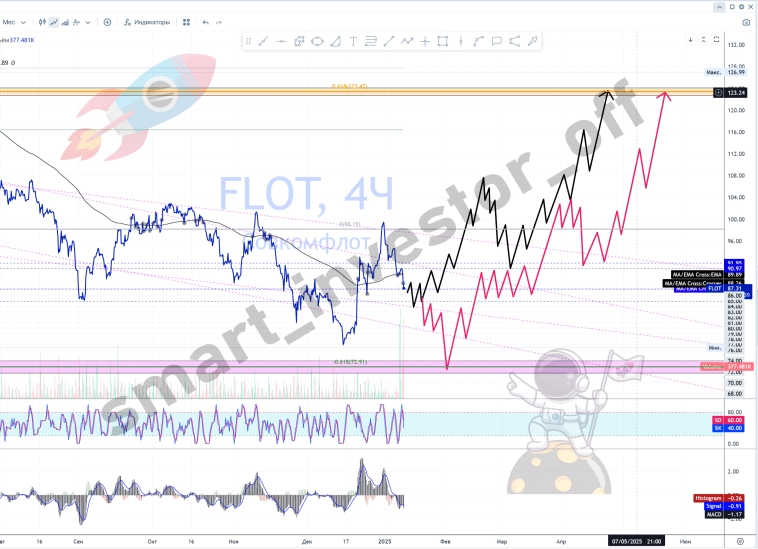

Какие акции покупать в 2025 💵 Обзор Тех-анализ Совко$FLOT #FLOT 💵 Прогноз цены на графике

- 13 января 2025, 17:04

- |

Фундаментальный анализ акций Совкомфлот (FLOT)

Совкомфлот — ведущая российская судоходная компания с глобальной значимостью, специализирующаяся на транспортировке сжиженного газа (СПГ), нефти и нефтепродуктов, а также на обеспечении морских проектов по добыче углеводородов.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Мысли после прочтения поста Тимофея Мартынова "Почему трейдер хочет тратить, а инвестор сберегать?" КАК ОПТИМИЗИРУЮ СВОИ РИСКИ И РАСХОДЫ

- 13 января 2025, 12:00

- |

smart-lab.ru/blog/1103394.php

Думаю, в посте — очень интересные, актуальные мысли.

Мысль автора помещаю в кавычки, т.к. цитирую.

Основные мысли Тимофея.

1.

«Почему трейдер тратит много из того что заработал?

Потому что где-то подсознательно чувствует, что если не потратит, то просрет.»

2.

«Почему грамотный инвестор не тратит а экономит?

Да потому что он уверен в том, что все что он положит в акции, принесет еще больше денег в будущем.!»

3.

«Лучшее решение что я видел у трейдеров — это покупка недвижки.»

Теперь про то, как делаю по своим счетам.

Можно быть и инвестором, и трейдером (на разных счетах).

Именно так и делаю по своим счетам.

Тогда и затраты будут оптимальны.

ФОРТС на ИИС (не использую ЕБС, использую опционы) — это отдельный счёт.

Процентов на 5 (от 1% до 15%, по ситуации, в среднем, 3 — 5%) — трейдер

(счёт крупный, 5% — тоже не мало).

Такую сумму не больно потерять.

Правда, никогда полностью не сливал счёт на ФОРТС (убытки, конечно, как у всех, бывают),

( Читать дальше )

Пугающий рынок. Когда самое лучшее время для инвестиций?

- 12 января 2025, 13:31

- |

Люди всегда хотят заработать сразу и много и, как правило, это приводит их к тому, что они проигрывают свои последние сбережения снова и снова, надеясь на непонятную удачу, неведомые силы, необъяснимое чудо.

Никто не хочет зарабатывать 10-15% годовых, несмотря на то, что это вполне приемлемая доходность и даже эту прибыль никто не сможет вам гарантировать.

Есть такое хорошее высказывание: Лучшее время для начала инвестиций было десять лет назад. Второй благоприятный момент был вчера. Следующий — это сегодня.

А почему сейчас? Ведь логично подобрать правильную точку входа. Купить акции на низах (коррекции). Какой смысл инвестировать на пиках (максимумах)? Лучше дождаться падения. И покупать подешевевшие активы. Это было бы правильнее.

Вроде бы звучит логично. Но ...

При большом сроке инвестирования, исчисляемого десятками лет (например, при накоплении на безбедную старость) какую стратегию в основном используют? «Купи и держи». Такой портфель есть и в моей стратегии. На этой неделе я обязательно сделаю на него обзор, так что не пропустите.

( Читать дальше )

Новый год начинаю с интервью

- 08 января 2025, 08:54

- |

Новый год начинаю с интервью сегодня в 14:00 в прямом эфире.

Евгения Новикова репортер и талантливый интервьюер пригласившая меня в свою студию в Сочи.

Начнем этот год с правильных финансовых привычек.

Поговорим о финансовой грамотности. Раскроем мою личную историю и путь Инвестора

Ответим на вопросы:

— как бороться с инфляцией;

— как купить 5 квартир пока ты еще молодой.

Буду рада видеть вас на первом интервью и прямом эфире этого года! Смотреть тут vk.cc/cH0AVR

В продолжение о философии существования Кукла

- 05 января 2025, 16:48

- |

Немного о философии Роджера Философия биржевой торговли, в которой он из хаоса пытается сделать что-то осмысленное. В результате приходит к мысли о существовании Бога, которого он называет Куклом. То есть отталкивается от сознания

Я не знаю существует ли «Кукл» на самом деле, я знаю, что он существует в моем сознании… Перед тем как поставить на что то, подумайте об этой теории (существование Кукла), и что рынок фондовый это по сути замкнутая система.… «Рынок будет вести себя так, чтобы большинство на нем потеряло деньги.»

По ходу дела объясняет причины «неудач» Шадрина

все эти мысли были только в его (Шадрина)голове и на какую опираться он принимал из чувств жадности и страха, а эти чувства рисовала иллюзия цены графика.

Вся беда в том, что Шадрин не только игрок, но еще инвестор. Инвесторы отталкиваются от материи ). Инфляция нивелирует их игровые ошибки. Не каждому философу, раскусившему Кукла, снятся (приходят в сознание) такие «неудачи», как +20 млн...

( Читать дальше )

Воспоминание о 2024-м

- 02 января 2025, 10:56

- |

Последний рабочий день старого года был странным. Никто не работал, но на работу все пришли – праздновать наступление Нового года в офисе. С каким-то чувством облегчения, что ли: «Ну, наконец-то он уходит. Так проводим!!!»

Да, этот год был очень не простой

Инвесторы получили уроки коррекции и роста % ставок. Но вот в конце – похоже, мы выскочили из медвежьего тренда, спасибо Эльвире Сахипзадовне (и не только ей).

Падающий с мая тренд завершен, впереди – рост и оптимизм, посмотрим, как оно будет в 1-м квартале 25-го.

Что мы делаем

Оптимизм можно начать с покупки облигаций. Доходность дальних ОФЗ ниже ключевой ставки, и это только подтверждает наши выводы. Можно подумать и о качественных корпоративных облигациях, там пока есть доходности выше ставки, только, пожалуй, не надо брать девелоперов.

Чего мы ждем

О снижении ставки мы пока не говорим, ждем хотя бы словесных интервенций от ЦБ. Также ждем новостей в политике: если неопределенность снизится, это будет позитивно для рынка.

( Читать дальше )

Капитализм 4.0. Будущее за Медиа

- 30 декабря 2024, 11:02

- |

Вкратце – я говорил о том, что Медиа “захватят” нас и “поглотят”, они везде и во всем, и самое грустное – мы этого не заметим. Мы будем считать убеждения и мысли, навязанные нам – своими убеждениями и мыслями, мало кто избежит этой участи. Я хочу, чтобы мои друзья, коллеги, партнеры, студенты – избежали. Для этого нужно научиться думать.

И это касается не только инвесторов, но и будущих эмитентов, компании, которые планируют становиться публичными.

Статьи были написаны примерно год назад, что изменилось за год? Все идет по плану (не нашему) Медиа – уже не бизнес будущего, а бизнес настоящего, способный завладеть вниманием, привлечь и удержать клиента в любой сфере!

Медиаимперия, собравшая лучших производителей контента в разных тематиках, собирают лиды и перераспределяют их между производителями товаров и услуг, забирая себе львиную долю маржи.

( Читать дальше )

Как похоронить информационный шум в новом году

- 28 декабря 2024, 12:32

- |

Плохо, когда малозначимая информация “закрывает” полезную. Многие новости мелкие, не имеют лично для нас никакого значения – но нам их упрямо навязывают. Создают иллюзию важности. К сожалению, это работает не только в сфере инвестиций – практически в любой жизненной сфере.

Как правило, 99% информации в СМИ – шум, быстро устаревает и не имеет долгосрочной ценности. Но он жадно “поедает” ваше время.

Как инвестору бороться с информационным шумом

✅ Действия на основе краткосрочной информации противоречат вашим целям. Определите для себя и сосредоточьтесь на том, важно для вашего будущего.

✅ Задавайте себе вопросы о значимости информации, например, важна ли новость для прибыли компаний в вашем портфеле через два года.

( Читать дальше )

Армагеддон и ретроградный Меркурий

- 27 декабря 2024, 10:33

- |

Вечный медведь, как поломанные часы, дважды в сутки показывает правильное время.

Чья здесь вина? Может, пойму, ты мне ответь.

Вечно одна ты почему? Где твой Медведь?

“Большая медведица”, В. Добрынин, Л. Дербенев

Предсказатели конца света и кризиса, “каких мир еще не видел”, продолжают нас пугать. Готовы нам рассказать правду о экономике, долге, доллара, рубле и прочем: “Мы все умрем, этот мир обречен… Спасение – только в золоте, но и там пузырь… В следующем году – гиперинфляция, население мира растет, еды на всех не хватит…”

Армагеддонщики-блогеры – это целое направление, а бизнес на книгах про страшное будущее – очень прибыльный, отлично продается.

Да, я не знаю, что будет дальше, предсказывать будущее никто не может. Экономика сложная штука, и прогнозирование дальше трех лет невозможно. Но три года мы протянем, правда?

Инвесторы всегда экстраполируют негатив на длинный период времени вперед. Так устроен наш мозг, все хотят подтверждения того, что чувствуют! В поведенческих финансах это называется “предвзятостью подтверждения”, это база!

( Читать дальше )

Бахрейн бесплатно: как получить отель, питание и экскурсии с Gulf Air

- 26 декабря 2024, 21:47

- |

Что такое стоповер?

Стоповер — это длительная пересадка в определенном городе перед тем, как вы продолжите свой путь. Обычно для этого нужно просто выбрать подходящий рейс с пересадкой длительностью от 7 до 24 часов. И, как это часто бывает, некоторые авиакомпании предлагают бонусы для пассажиров, которые выбирают такие маршруты. Gulf Air — одна из таких авиакомпаний, которая поощряет своих пассажиров с помощью бесплатных услуг в Бахрейне.Бесплатные услуги от Gulf AirАвиакомпания Gulf Air предоставляет возможность транзитной пересадки с организацией STPC номера в отеле, питания, а также трансфера и визы, если ваш отель вне аэропорта.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал