индекс МБ

✅ММВБ

- 07 июня 2024, 12:26

- |

Утреннего продавца перекрыли. Цена в зоне продаж. Гадать тут нечего, нужно ждать ставку. Тут уже как повезет, либо проходим зону продаж и волна [b] будет подтверждена, либо затестим зону покупок и там уже все будет решаться.

Вообщем дождусь прихода крупняка.

Телега: https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

- комментировать

- Комментарии ( 0 )

✅ММВБ

- 07 июня 2024, 11:26

- |

Продажи аккуратно удерживают фьюч. Со вчерашнего вечера покупки были слабые. Пока жду проход ниже,к зоне покупок.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Утренний обзор (Si, мамбофьюч, сберофьюч, газ(NG), Брент)

- 07 июня 2024, 07:35

- |

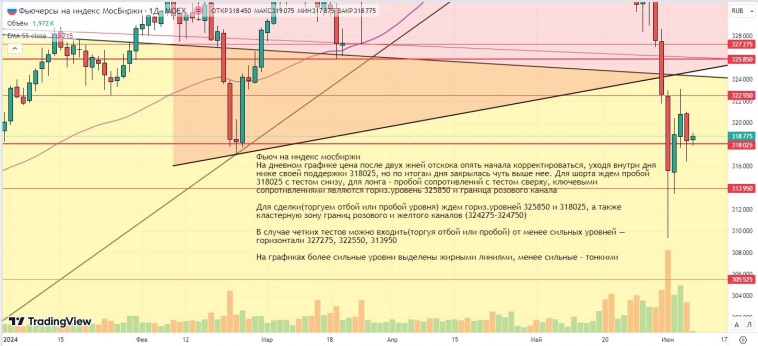

MX(фьюч на индекс мосбиржи)

На дневном графике цена после двух жней отскока опять начала корректироваться, уходя внутри дня ниже своей поддержки 318025, но по итогам дня закрылась чуть выше нее. Для шорта ждем пробой 318025 с тестом снизу, для лонга — пробой сопротивлений с тестом сверху, ключевыми сопротивлениями являются гориз.уровень 325850 и граница розового канала

Для сделки(торгуем отбой или пробой уровня) ждем гориз.уровней 325850 и 318025, а также кластерную зону границ розового и желтого каналов (324275-324750)

В случае четких тестов можно входить(торгуя отбой или пробой) от менее сильных уровней — горизонтали 327275, 322550, 313950

На часовом графике цена в течение дня дважды отбивалась от своей поддержки 317025, давая неплохую точку входа, но волатильность уменьшилась. Ждем теста ближайших уровней и торгуем их отработку.

Для сделки(торгуем отбой или пробой уровня) смотрим тест гориз.уровней 325850, 322550 и 317025, трендовой(324050 на утро), а также границ розового(313775 на утро) и синего(314250 на утро)канала

( Читать дальше )

В портфеле акций и денег (15,3% за 12 мес.) акций стало очень мало

- 07 июня 2024, 06:44

- |

Портфель PRObonds Акции / Деньги (состоит из корзины акций в соответствии с Индексом голубых фишек, плюс незначительное вкрапление бумаг Займера, и денег в РЕПО с ЦК) имеет за последние 12 месяцев 15,3% дохода. Средняя ставка депозита за это время — 12,35% годовых. Прирост Индекса МосБиржи, тоже за то же – 19,1%.

Опережать депозит будет сложнее. Тогда как догнать или опередить Индекс МосБиржи должно стать проще. Мы так думаем.

И, на своих неоптимистичных относительно фондового рынка предположениях, вес корзины акций в портфеле со второй половины мая снизили примерно на 5%, до 40% от активов.

Он может сократиться еще, до 35%, хотя не будем загадывать. Но оснований наращивать вес акций в портфеле не наблюдаем.

Все операции портфеля публикуются в нашем телеграм-калане, до момента их совершения.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Индекс МБ сегодня

- 07 июня 2024, 05:41

- |

2. Сегодня ставка ЦБ. Свое мнение указал — причин повышать не вижу. Прогноз или 16 оставят или повышение до 17%

3. На этом можно начинать обратное движение с первыми целями 3300 и 3400

4. Среднесрочную 3680 на этот год не снимаю

5. Посмотрим закрытие недели

6. Также как и по сипи. Желательно там закрыть выше 5370 и ехать на 5600

7. По прежнему считаю, что сильная коррекция ждет рынок не ранее 2025г.

8. Текущая — лишь коррекция к росту

9. Итог — ждем ставку и делаем свои ставки

10. Удачи

t.me/ATOR_INVEST

мамба день к день сегодня упала на 24%

- 07 июня 2024, 00:11

- |

например вчера рост с начала года был на закрытии +2,63% с начала года

сегодня +2% с начала года

интересно какие цифры будут завтра?

Завтра растём или падаем по индексу?!

- 06 июня 2024, 23:15

- |

Завтра растём или падаем по индексу?!

Ребалансировка индексов Мосбиржи

- 06 июня 2024, 21:11

- |

| Индекс | Включены | Исключены |

|---|---|---|

| Индекс МосБиржи и РТС | ПАО «ЛК „Европлан“, ао | |

| Индекс широкого рынка | ПАО „ЛК “Европлан», ао ПАО «МТС-Банк», ао ПАО «Софтлайн», ао ПАО «Россети Северо-Запад», ао ПАО «Диасофт», ао ПАО МФК «Займер», ао |

Фикс Прайс Груп Лтд, ДР ПАО «РКК „Энергия“ им. С.П. Королёва», ао ПАО «СПБ Биржа», ао ПАО «Нижнекамскнефтехим», ао ПАО «ЧМК», ао |

| Индекс голубых фишек | МКПАО «ТКС Холдинг», ао | МКПАО «Объединенная компания „РУСАЛ“, ао |

| Индекс средней и малой капитализации | ПАО „Группа Астра“, ао ПАО „ЛК “Европлан», ао ПАО «МТС-Банк», ао |

Фикс Прайс Груп Лтд, ДР |

| Индекс информационных технологий | ПАО «Софтлайн», ао ПАО «Диасофт», ао |

|

| Индекс потребительского сектора | Фикс Прайс Груп Лтд, ДР | |

| Индекс химии и нефтехимии | ПАО «Нижнекамскнефтехим», ао | |

| Индекс электроэнергетики | ПАО «Россети Северо-Запад», ао | |

| Индекс финансов | ПАО «ЛК „Европлан“, ао ПАО „МТС-Банк“, ао |

( Читать дальше )

Обвал акций, курса доллара и ОФЗ! Почему падает вообще всё?

- 06 июня 2024, 19:50

- |

Последние недели активно падает рынок акций после громкого слива Газпрома. Однако падает не только он, но еще валюта и длинные ОФЗ, которые, кстати, начали падение заметно раньше. Есть ли какая-то связь между этими падениями, и чем они могли быть вызваны? Давайте попробуем в этом разобраться.

Начнем с индекса RGBI. Этот индекс, который отражает состояние длинных ОФЗ, падает уже очень давно по причине жесткой ДКП ЦБ. Когда в декабре регулятор завершил цикл повышения ставки и дал позитивный прогноз на ее скорое снижение, инвесторы побежали скупать ОФЗ в надежде зафиксировать высокую доходность (11-12%) по ним на многие годы (не так уж и много, как оказалось). Так же и рынок акций на этом оптимизме снова начал расти.

Однако я тогда писал, что это ошибочные ожидания. И лезть в длинные долговые бумаги по тем ценам было небезопасно, разве что только в короткие. А причина была в том, что прогнозы разных экономистов, аналитиков о скором снижении ключевой ставки уже в начале года были вообще абсурдными.

( Читать дальше )

✏️ Готовый план действий. Записываем.

- 06 июня 2024, 17:16

- |

А теперь из вышесказанного будем извлекать практическую пользу. Как и что делать сейчас на рынке? Но вместо рыбки, ловите удочку от меня.

Все активы делим на две группы:

0️⃣ Активы со слабым в область 23.6-38.2% от недавнего снижения.

0️⃣ Активы с сильным отскоком в область 61.8-85.4%.

В первых стоит ждать коррекцию и работать осторожно — на 61.8% от размера волны 🆎, то есть от размера первого отскока. Это слабые активы, которые спокойно могут выйти на очередное обновление минимума.

Во второй группе следует наблюдать за консолидацией в области 85.4%. При формировании тройки моделью боковика, т.е. без существенного снижения можно рассчитывать сразу на обновление максимума (продолжение восходящего тренда).

А получается, что работа не заканчивается — лишь смещается фокусом в точечные сделки в большей степени спекуляции.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал