инфляция

ЦБ снизит ставку сразу на 0,5%, однако в начале следующего года инфляция может притормозить

- 15 сентября 2017, 11:25

- |

- Инфляция вернулась на уровень ниже 4%

- Статистика позволяет ЦБ снизить ставку сразу на 0,5% по итогам заседания в сентябре

- Мы ждем снижения ставки по 0,25% на заседаниях в октябре и декабре, в 1 полугодии следующего года ЦБ может взять паузу

- Снижение ставок и замедление инфляции предоставляет возможность дополнительной доходности для инвесторов в облигации

Новые рекорды

После скачка до 4,4% в июне годовая инфляция в России вернулась к снижению, к концу лета замедлившись до рекордно низких 3,3%. В августе был поставлен рекорд месячной дефляции в истории наблюдений (0,5%), чему способствовало «отложенное» снижение цен на сельскохозяйственную продукцию на фоне плохой погоды и неурожая в начале лета.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Инфляция в США поднимает голову?

- 14 сентября 2017, 20:03

- |

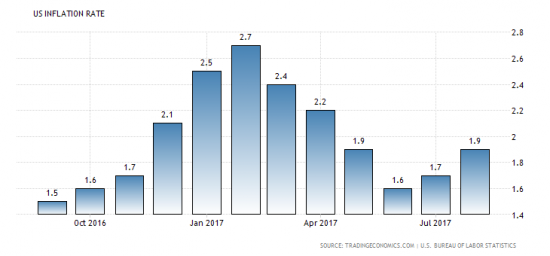

Инфляция в США впервые за несколько месяцев оказалась выше прогнозов и может заставить участников рынка снова поверить в реальность третьего повышения ставки в текущем году. В августе цены в штатах выросли на 0,4% месяц к месяцу и на 1,9% год к году. Базовая инфляция составила 0,25% в месячном и 1,7% в годовом выражении. Ближайшие месяцы должны показать - временный это выброс или тенденция.

Пока особого беспокойства не видно — рынок казначейских облигаций почти никак не отреагировал (ближний конец кривой доходностей — чуть вверх, дальний — чуть вниз). Евро/доллар подергался и вернулся на исходные позииции в район 1,19.

Ждем заседания ФРС на следующей неделе, судя по наметившемуся в последние дни росту ставок рынок готовиться услышать чуть более агрессивные комментарии.

Госдолг США - все относительно!

- 13 сентября 2017, 14:52

- |

«Впервые государственный долг США был зафиксирован в 1790 году. Тогда он едва превышал $52 млн. или $1,75 млрд. в пересчёте на доллары 2010 года. Далее госдолг рос скачкообразно в периоды войн (англо-американской, гражданской, Первой мировой) и частично выплачивался в межвоенные периоды.»

«С 1940-го года верхняя планка американского государственного долга поднималась примерно сто раз. И если до недавнего времени увеличение госдолга проходило относительно безболезненно для США, то в августе 2011 года, после затянувшихся попыток республиканцев и демократов прийти к консенсусу относительно очередного повышения потолка заимствований, агентство Standard & Poor’s впервые с 1860-х годов понизило суверенный кредитный рейтинг США....»

"

( Читать дальше )

Про инфляцию для тех кто в шапке-ушанке и ничего не хочет слышать

- 12 сентября 2017, 09:22

- |

Почему сокращение расходов приводит к инфляции

- 11 сентября 2017, 21:44

- |

Это я к чему:

Чтобы понять ценность продукта, идете в лавочку и ищите булавочку. Вот на эту булавочку снижать цену никто не станет(хотя на ценнике не мешает написать слово акция, зачеркнуть более высокую цену и оставить прежнюю цену). Потому что перепродавца-производителя жаба душит. Лучше оставить на складе, выдать вместо зарплаты работникам или растоптать и выкинуть, не тратить на это время, чем отдать дешевле. Значит, про инфляцию можно говорить на те товары (работы, услуги), которые потребитель вынужден купить.

При этом постоянное ожидание инфляции у перепродавцов (надо же перестраховать свои риски) приводит к завышению цены с неким запасом, чтобы перепродавцу хватило денег на следующий цикл расходов на товар (работу, услугу), которые они перепродадут (произведут).

При этом во время кризиса перепроизводства болтанка в цене на резервные валюты ширится, поэтому бизнес просто сокращает расходы (например, сокращают работников и автоматизируют), но наценка на товар (работу, услугу) при этом даже растет еще выше, поскольку туда заложены валютные риски и риски роста сырья (которые напротив сопровождаются его перепроизводством).

( Читать дальше )

В центре внимания данные по инфляции

- 11 сентября 2017, 17:55

- |

Данные по занятости оказались разочаровывающими, поскольку продемонстрировали рост числа рабочих мест всего на 156 тыс. вместо прогнозируемых 180 тыс. Данные по предыдущим месяцам были также пересмотрены в меньшую сторону. Если проанализировать месячные данные этого показателя, можно прийти к выводу, что отрицательная динамика роста числа рабочих мест, которая началась в 2015 году, по-прежнему доминирует на американском рынке труда.

Данные посредственны, но не катастрофичны. Ключевой проблемой для Федрезерва является определение окончания цикла этого замедления. Если бы члены Федрезерва были уверены, что рост рабочих мест в ближайшее время стабилизируется в районе 100 тыс. в месяц, вопрос повышения ставок решался бы гораздо проще. Такая цифра была бы достаточной для Федрезерва, чтобы говорить о стабильности по безработице. Текущие темпы роста числа рабочих мест свидетельствуют о наиболее вероятном дальнейшем снижении уровня безработицы.

( Читать дальше )

Аналитики HSBC в сегодняшнем обзоре предрекали снижение курса до 56 рублей за доллар

- 05 сентября 2017, 17:21

- |

05.09.17

Курс рубля в тандеме с ценами на нефть начал укрепление еще до публикации инфляционного отчета за август. Но после релиза данных по индексу потребительских цен усилил темпы роста против основных конкурентов.

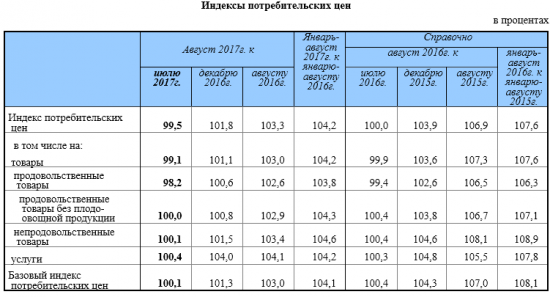

Рост потребительской инфляции с начала года составил 1.8%, что оказалось существенно ниже прогноза (2.2%)

Индекс потребительских цен в августе по сравнению с предыдущим месяцем снизился на 0.5% (ожидалось снижение на 0.2%)

Индекс потребительских цен в августе по сравнению с тем же месяцем годом ранее вырос на 3.3% (прогнозировалось +3.7% г/г)

Базовая потребительская инфляция в годовом исчислении составила 3.0% г/г (прогноз 3.1% г/г)

С учетом того, что в данный момент ключевая ставка Банка России составляет 9.0%, реальные процентные ставки в РФ (с поправкой на инфляцию) оказываются очень высокими. Это повышает интерес к операциям carry trade в российских активах и оказывает поддержку рублю. Аналитики HSBC в своем сегодняшнем обзоре предрекали снижение курса до 56 рублей за доллар, если инфляция окажется ниже прогнозов. Заседание Совета директоров Банка России по вопросу перспектив денежно-кредитной политики состоится 15 сентября (пятница следующей недели). Повышается риск снижения ключевой ставки на 50 базисных пунктов до 8.50% годовых.

( Читать дальше )

Росстат: дефляция в России поставила рекорд - 0,5%. В январе-августе инфляция составила 1,8%.

- 05 сентября 2017, 17:08

- |

Москва, 5 сентября — «Вести.Экономика».

Дефляция в России составила в августе 0,5% против инфляции на уровне 0,1% в июле, 0,6% в июне, 0,4% в мае, 0,3% в апреле, 0,1% в марте, 0,2% в феврале и 0,6% в январе, сообщает Росстат. В целом в январе-августе инфляция составила 1,8%.

Инфляция в годовом выражении снизилась в августе до 3,3%.

Августовская дефляция стала рекордной для современной России, до этого дефляция на уровне 0,4% отмечена в августе 2003 г. Существенной дефляции в августе способствовало резкое удешевление плодоовощной продукции: на 15,5% против 8,3% в июле.

В целом продовольствие подешевело в августе на 1,8%, при этом цены на продукты питания без плодоовощной продукции не изменились. «В августе, как и в июле, снижение цен отмечалось на треть наблюдаемых видов продовольственных товаров. Существенное понижающее влияние на динамику цен на продовольственные товары оказало удешевление плодоовощной продукции нового урожая. Так, цены на белокочанную капусту снизились на 42,6%, картофель, морковь, репчатый лук, помидоры — на 26,2-28,5%, свеклу, виноград, бананы — на 15,6-18,6%», — отмечает Росстат.

( Читать дальше )

Росстат в августе зафиксировал рекордную за всю историю наблюдений дефляцию - 0,5%

- 05 сентября 2017, 16:40

- |

Росстат

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал