SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ипотека

Цб, его прогнозы и взаимосвязь с Недвигой

- 29 октября 2020, 19:29

- |

ЦБ прогнозит дефляционные риски на 2021-22(на счет 22 не точно), тут только на него надеяться, дефляция приведет к снижению цены на жульё, да и цены-то не особото и выросли, деньги должны подорожать. А подвал от ночного клуба после пандемуна может по бросовым ценам будет. Посмотрим на цены, тут только на цб надо надеяться что его слова с делом не разойдутся, ставку он понижать будет до 3.3% Всё прикидки, не на что не надейтесь. Это мой вариант.

Вариант готов к редакции, примерные штрихи на что надеяться.

… надо тупо Ждать весну.

Вариант готов к редакции, примерные штрихи на что надеяться.

… надо тупо Ждать весну.

- комментировать

- Комментарии ( 0 )

Ипотечный бум. Пора покупать квартиру!

- 29 октября 2020, 09:02

- |

В России продолжается взлёт ипотечного кредитования. О рынке недвижимости всей страны и отдельно Крыма — в новом выпуске моей программы Экономика.

( Читать дальше )

Реалии Крыма: Ипотека

- 27 октября 2020, 11:54

- |

Кто бы что не говорил, но Крым сейчас вошел в фазу реального роста экономики и ввода в эксплуатацию инфраструктурных проектов.

А что же с потребление и уровнем жизни ???

Появились наконец современные и продуманные проекты жилья в разных ценовых категориях:

от премиального:

поселок мидл класса:

xn--1-7sbaat8ag8bzg.xn--p1ai/

и многоквартирник распиленный на аппарты (от 3 млн руб)

( Читать дальше )

А что же с потребление и уровнем жизни ???

Появились наконец современные и продуманные проекты жилья в разных ценовых категориях:

от премиального:

поселок мидл класса:

xn--1-7sbaat8ag8bzg.xn--p1ai/

и многоквартирник распиленный на аппарты (от 3 млн руб)

( Читать дальше )

ДЛЯ ВАС СПЕЦИАЛЬНО!!! РАСЧЕТ ИПОТЕКИ!!! НАРОД В ДОЛГИ.

- 22 октября 2020, 21:26

- |

По мотивам топика)))

smart-lab.ru/blog/653410.php

Особенный привет всем вот этим плюсующим)))

( Читать дальше )

smart-lab.ru/blog/653410.php

Особенный привет всем вот этим плюсующим)))

( Читать дальше )

Власть продолжает засаживать народ в долги...

- 22 октября 2020, 19:47

- |

Мишустин объявил о продлении программы льготной ипотеки под 6,5% годовых до 1 июля 2021 года. По оценке властей, решение позволит улучшить жилищные условия около 600 тыс. семей. Зачитать целиком

Перевожу на русский язык:

Мишустин объявил о продлении программы поддержки банкиров, выдающих ипотеку под новостройки, до 1 июля 2021 года. По оценке властей, решение позволит банкирам еще больше заработать, застройщикам еще выше поднять цены и дополнительно загнать в долги около 600 тыс. семей, превратив их в послушных солдат, цепляющихся за работу и за свою кредитную историю.

Эээх… а новость так хорошо звучала на раша тудей...

------------------------

Учитывая переживания двенадцатипроцентного Байкала, составил сравнительную таблицу ипотеки для трех сценариев:

Ипотека до кризиса: Квартира стоит 2 000 000 руб. Берем половину цены под 9% с равными платежами.

( Читать дальше )

Перевожу на русский язык:

Мишустин объявил о продлении программы поддержки банкиров, выдающих ипотеку под новостройки, до 1 июля 2021 года. По оценке властей, решение позволит банкирам еще больше заработать, застройщикам еще выше поднять цены и дополнительно загнать в долги около 600 тыс. семей, превратив их в послушных солдат, цепляющихся за работу и за свою кредитную историю.

Эээх… а новость так хорошо звучала на раша тудей...

------------------------

Учитывая переживания двенадцатипроцентного Байкала, составил сравнительную таблицу ипотеки для трех сценариев:

Ипотека до кризиса: Квартира стоит 2 000 000 руб. Берем половину цены под 9% с равными платежами.

( Читать дальше )

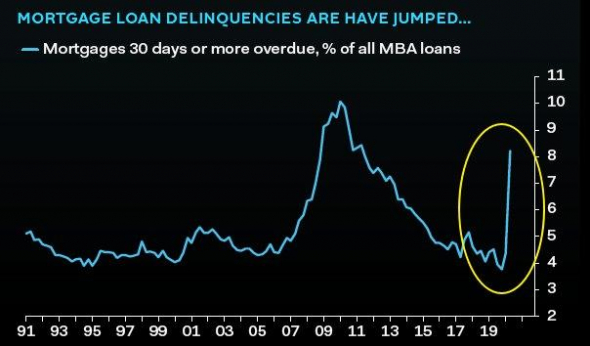

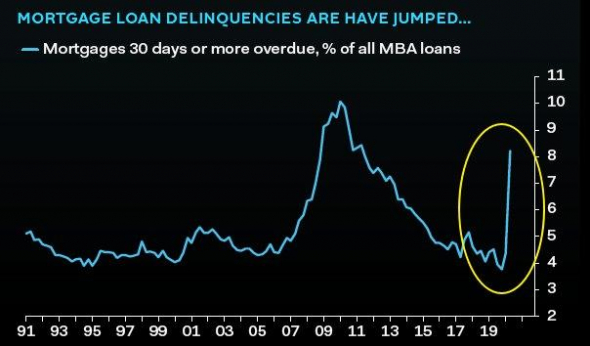

США и резкий, вертикальный рост невозвратки по ипотеке.

- 21 октября 2020, 18:11

- |

Нынешний рост невозвратки по ипотеке в США даже более резкий чем был в 2007-2008 г.г., вертикальный практически...

А ведь вроде как и «ветолетные» деньги на каждого члена семьи раздали...

А ведь вроде как и «ветолетные» деньги на каждого члена семьи раздали...

Куда выгоднее инвестировать? фондовый рынок или недвижимость

- 20 октября 2020, 20:44

- |

Меня зовут Дмитрий Хрусталёв. на своем канале я рассказываю о инвестициях финансовой грамотности и приумножении личных сбережений,

Сегодня поговорим именно о финансовой грамотности. В этом видео вы узнаете, что же все таки проще и выгоднее Купить квартиру и сдавать ее в аренду? или вложиться в ценные бумаги – в конце этого видео приведу реальный пример. В общем смотрите — будет интересно.👇

( Читать дальше )

Инфляция и ипотека в РФ

- 19 октября 2020, 20:05

- |

Если у нас большая инфляция, а по словам некоторых она даже двухзначная, то в чём выгода банков раздавать ипотеки сейчас под 7-8% годовых на десятилетия вперёд? Для банка, учитывая риски неплатежей, это плохое соотношение риск/доход.

Только не пишите про «государство раздаёт деньги», ибо:

1) Дотации покрывают только 2-3% пункта ставки, чтобы банк сделал ставку не 7-8%, а 5-6%

2) Распространяется только на узкий перечень застройщиков, вы не каждую новостройку сейчас возьмёте под 5-6%

Я веду речь про ипотеку в целом, не только про новостройки, ведь на вторичку тоже при хорошем доходе взять несколько миллионов рублей на 30 лет под 7.3% не вопрос (если у вас не было проблем с кредитной историей), и тут уже вы никак не сможете сказать, что это делается в целях застройщиков, т.к. вторичка берётся у физлиц в подавляющем большинстве случаев.

Что выходит, банки выдают кредиты под процент ниже уровня инфляции, причём миллионами рублей?

Я не отрицаю, что продуктовая и вещевая инфляция всяко выше 4-5% и она довольно ощутимая, курс доллара влияет как никак. Но средняя инфляция, которая используется в статистике, в том числе банками, не может быть выше 7-8%, иначе бы банки сейчас работали в убыток (хотя если это так, то не удивлюсь, у нас всё возможно, интересует только как такое возможно, если это имеет место быть).

Только не пишите про «государство раздаёт деньги», ибо:

1) Дотации покрывают только 2-3% пункта ставки, чтобы банк сделал ставку не 7-8%, а 5-6%

2) Распространяется только на узкий перечень застройщиков, вы не каждую новостройку сейчас возьмёте под 5-6%

Я веду речь про ипотеку в целом, не только про новостройки, ведь на вторичку тоже при хорошем доходе взять несколько миллионов рублей на 30 лет под 7.3% не вопрос (если у вас не было проблем с кредитной историей), и тут уже вы никак не сможете сказать, что это делается в целях застройщиков, т.к. вторичка берётся у физлиц в подавляющем большинстве случаев.

Что выходит, банки выдают кредиты под процент ниже уровня инфляции, причём миллионами рублей?

Я не отрицаю, что продуктовая и вещевая инфляция всяко выше 4-5% и она довольно ощутимая, курс доллара влияет как никак. Но средняя инфляция, которая используется в статистике, в том числе банками, не может быть выше 7-8%, иначе бы банки сейчас работали в убыток (хотя если это так, то не удивлюсь, у нас всё возможно, интересует только как такое возможно, если это имеет место быть).

Обзор: Минфин РФ продлевает льготную ипотеку под 6,5% до 1 июля 2021 года

- 16 октября 2020, 23:13

- |

Минфин России внес в Правительство проект постановления о продлении льготной ипотеки под 6,5% до 1 июля 2021 года

16.10.2020 15:35

Минфином России в соответствии с поручением Президента Российской Федерации В.В. Путина, озвученным на совещании с членами Правительства РФ 14 октября 2020 года, подготовлен и внесен в Правительство РФ проект постановления о продлении программы льготной ипотеки на новостройки под 6,5% до 1 июля 2021 года.

Программа субсидирования ставок по ипотеке на квартиры в новостройках запущена в апреле 2020 года для поддержки рыночного спроса на жилье, снизившегося из-за введения режима самоизоляции и резкого снижения доходов населения.

По состоянию на 12 октября 2020 заключено 224,4 тыс. кредитных договоров на 630,8 млрд руб. Использовано около 70% запланированного лимита программы (900 млрд рублей). Выдано 216,7 тыс. кредитов на 607,5 млрд руб.

К 1 ноября 2020 планируется выдать около 268 тыс. кредитов на сумму 800 млрд рублей.

Продление Программы до 1 июля 2021 года позволит дополнительно выдать 354 тыс. кредитов на 1,1 трлн руб., в том числе 90 тыс. кредитов на 270 млрд руб. – в ноябре-декабре 2020 года.

minfin.gov.ru/ru/press-center/?id_4=37240-minfin_rossii_vnes_v_pravitelstvo_proekt_postanovleniya_o_prodlenii_lgotnoi_ipoteki_pod_65_do_1_iyulya_2021_goda

16.10.2020 15:35

Минфином России в соответствии с поручением Президента Российской Федерации В.В. Путина, озвученным на совещании с членами Правительства РФ 14 октября 2020 года, подготовлен и внесен в Правительство РФ проект постановления о продлении программы льготной ипотеки на новостройки под 6,5% до 1 июля 2021 года.

Программа субсидирования ставок по ипотеке на квартиры в новостройках запущена в апреле 2020 года для поддержки рыночного спроса на жилье, снизившегося из-за введения режима самоизоляции и резкого снижения доходов населения.

По состоянию на 12 октября 2020 заключено 224,4 тыс. кредитных договоров на 630,8 млрд руб. Использовано около 70% запланированного лимита программы (900 млрд рублей). Выдано 216,7 тыс. кредитов на 607,5 млрд руб.

К 1 ноября 2020 планируется выдать около 268 тыс. кредитов на сумму 800 млрд рублей.

Продление Программы до 1 июля 2021 года позволит дополнительно выдать 354 тыс. кредитов на 1,1 трлн руб., в том числе 90 тыс. кредитов на 270 млрд руб. – в ноябре-декабре 2020 года.

minfin.gov.ru/ru/press-center/?id_4=37240-minfin_rossii_vnes_v_pravitelstvo_proekt_postanovleniya_o_prodlenii_lgotnoi_ipoteki_pod_65_do_1_iyulya_2021_goda

Операционные и финансовые показатели ПИК продолжат расти - Промсвязьбанк

- 16 октября 2020, 13:53

- |

Продажи ПИК за 9 месяцев 2020 года выросли на 10% г/г — до 1,5 млн кв. м

ПИК за 9 месяцев 2020 года увеличил объем реализации недвижимости в натуральном выражении на 10% по сравнению с аналогичным периодом прошлого года — до 1,504 млн кв. м, следует из сообщения компании. В денежном выражении объем реализации недвижимости увеличился на 25%, до 208,7 млрд рублей. В Москве продажи ПИК по итогам 9 месяцев 2020 года составили 773 тыс. кв. м (+12% г/г) на 131,9 млрд рублей (+27% г/г).

ПИК за 9 месяцев 2020 года увеличил объем реализации недвижимости в натуральном выражении на 10% по сравнению с аналогичным периодом прошлого года — до 1,504 млн кв. м, следует из сообщения компании. В денежном выражении объем реализации недвижимости увеличился на 25%, до 208,7 млрд рублей. В Москве продажи ПИК по итогам 9 месяцев 2020 года составили 773 тыс. кв. м (+12% г/г) на 131,9 млрд рублей (+27% г/г).

ПИК продемонстрировал впечатляющий рост продаж недвижимости, несмотря на пандемию коронавируса. Компания полностью перевела процесс продаж в онлайн, что позволяет заключать сделки с покупателями дистанционно. Кроме того, государственная программа льготной ипотеки под 6,5% делает ипотечные кредиты привлекательнее и значительно расширяет круг потенциальных покупателей, что создает высокий спрос на недвижимость и позволят застройщику увеличивать продажи. Мы ожидаем продолжение роста операционных и финансовых показателей компании благодаря увеличению объема строительства и цен реализации недвижимости. Новость уже отражена в котировках, рекомендуем держать акции компании с целевой ценой 586 руб./акция.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал