комментарий

ММК опубликовал финансовые результаты за 4 кв. 2024 года, как они повлияли на оценку?

- 21 марта 2025, 09:01

- |

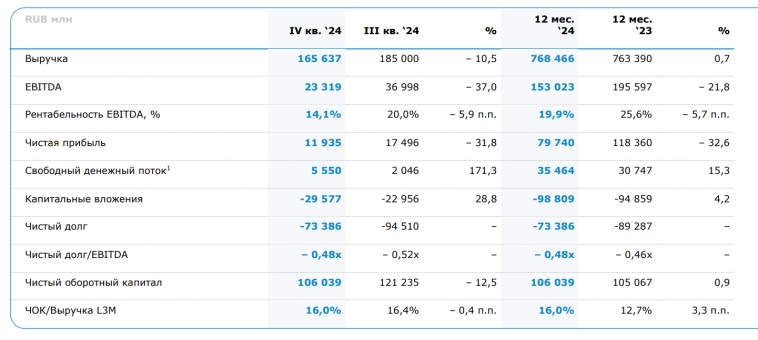

Выручка сократилась на 10,5% к прошлому кварталу до 165,6 млрд рублей, в связи со снижением объемов продаж и цен на металлопродукцию.

EBITDA снизилась на 37% к прошлому кварталу до 23,3 млрд рублей, также в связи с коррекцией цен и объемов продаж.

Показатель рентабельности по EBITDA снизился по сравнению с прошлым кварталом и составил 14,1%.

FCF за IV квартал вырос до 5,6 млрд руб., в связи с сокращением оборотного капитала. Снижение оборотного капитала в свою очередь вызвано снижением запасов металлопродукции на складах и увеличения торговой кредиторской задолженности.

Рост FCF не приведет к существенному росту дивидендов за второе полугодие 2024 года👉

( Читать дальше )

- комментировать

- Комментарии ( 11 )

Акции сетевых компаний отчитались по МСФО! Кого можно купить и кто имеет максимальный потенциал?

- 20 марта 2025, 20:43

- |

Почти по всем сетевым компаниям вышли отчеты РСБУ и МСФО за 2024г. (как обычно в один день), я не буду останавливаться подробно на каждой компании, потому что месяц назад писал пост по вышедшим отчетам об исполнении инвестиционной программы за 4 квартал 2024 год (почти одно и тоже что РСБУ отчет), поэтому приведу основные таблички и остановлюсь на важных (на мой взгляд) моментах.

( Читать дальше )

Итоги аукционов Минфина РФ по размещению ОФЗ 19.03.2025

- 19 марта 2025, 17:21

- |

Минфин РФ 19.03.2025 провел аукционы по размещению ОФЗ-ПД серий: 26238 с погашением 15.05.2041 и 26246 с погашением 12.03.2036.

ОФЗ-26238

Предложение: доступный остаток (100,0 млрд руб.)

Спрос: 87,1 млрд руб.

Размещено: 47,4 млрд руб.

Средневзвешенная цена: 56,31% от номинала

Средневзвешенная доходность: 14,47%

Премия к открытию дня: 2 б. п.

ОФЗ-26246

Предложение: доступный остаток (428,0 млрд руб.)

Спрос: 74,4 млрд руб.

Размещено: 41,6 млрд руб.

Средневзвешенная цена: 87,27% от номинала

Средневзвешенная доходность: 14,85%

Дисконт к открытию дня: -1 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

Динамика доходностей и спредов рублевых облигаций

- 19 марта 2025, 08:51

- |

После сохранения ключевой ставки (КС – далее) ЦБ РФ на уровне 21% 20.12.2024, при консенсус-прогнозах повышения до 23%, в целом продолжается тенденция по снижению доходностей рублевых облигаций. Во многом этому способствуют ожидания начала цикла снижения КС, внешнеполитической разрядки, а также сохраняющийся структурный профицит денежной ликвидности банковского сектора.

Изменения спредов рублевых облигаций с начала текущего года

- Короткий сегмент ОФЗ (2 Y) после декабрьского заседания ЦБ РФ стал торговаться с заметным дисконтом к КС (-570 б. п.). Доходности этих госбумаг снизились к уровням мая 2024 г., когда регулируемая ставка была 16%.

- Существенно снизились по доходности большинство корпоративных рублевых облигаций. Бумаги 1-го эшелона, как и ОФЗ 2Y, стали торговаться ниже КС.

- G-спред (спред к ОФЗ) 1-го эшелона (AAA/AA-) составил 376 б. п. (+240 б. п. с начала года). Среднегодовой спред – 138 б. п. Текущий спред в 376 б. п. довольно широкий для высококачественных корпоративных бумаг. В отличие от бумаг эмитентов с более низкими рейтингами, произошло расширение спреда, в основном за счет более сильного снижения доходностей коротких госбумаг. Здесь в первую очередь можно ожидать сужения премий к ОФЗ.

( Читать дальше )

Прибыль у РЭСК впервые за 10 лет снизилась! Что ждет компанию в 2025г.?

- 18 марта 2025, 14:19

- |

Компания Рязаньэнергосбыт (сокр. РЭСК) опубликовала финансовый отчет за 2024г. по РСБУ:

👉Выручка — 14,41 млрд руб. (+3,1 г/г)

👉Себестоимость — 12,50 млрд руб. (+3,8% г/г)

👉Прибыль от продаж — 0,99 млрд руб. (-14,0% г/г)

👉Сальдо прочие доходы-прочие расходы — –0,05 млрд руб. (+0,01 млрд руб. в 2023г.)

👉Чистая прибыль — 0,91 млрд руб. (-9,4% г/г).

( Читать дальше )

В поисках золота, путешествие в Якутию на объекты Селигдара. Почему растут акции?

- 18 марта 2025, 12:52

- |

ПАО Селигдар любезно пригласило на свои объекты в Якутии, и я не смог отказаться от такой чудесной возможности. Во время путешествия произошло событие, которое привело к росту акций на 8%, но обо всём по порядку.

В первый день удалось посетить пробирно-аналитическую лабораторию Алдан👉

( Читать дальше )

Что интересного будет на первичном рынке облигаций на текущей неделе

- 18 марта 2025, 09:19

- |

Прошлая неделе на первичном рынке рублевых корпоративных облигаций была довольно насыщенной – состоялось множество закрытий книг заявок (букбилдингов) как по флоатерам, так и по бумагам с фиксированными ставками купонов. Практически все из них по финальным ставкам оказались ниже первоначальных максимальных ориентиров. При этом по ряду бондов наблюдался заметный переспрос.

Для высококачественных флоатеров (AAA/AA) ставки купонов с привязкой к ключевой ставке ЦБ РФ, пока находятся в районе +200 б. п.

В преддверии заседания ЦБ РФ 21.03.2025, пока на текущей неделе ожидается немного букбилдингов. Рассмотрим интересные истории при учете текущего состояния вторичного рынка.

По 2-летним Аэрофьюэлз-002Р-04 (рейтинг оферента ТЗК Аэрофьюлз − A-) – выпуска оператора заправщика самолетов в аэропортах объемом от 1 млрд руб., маркетируется квартальный купон – не выше 25,50% (YTM 28,05%) с дюр. 1,6 г. Обращающийся выпуск эмитента − Аэрфью2Р02, торгуется с доходностью 27,9% с дюр. 1,2 г. Доходность в точке кривой по дюрации Peer-группы (облигаций близких по рейтингам эмитентов) дают среднюю доходность ~26%. По Аэрофьюэлз-002Р-04 премия ко вторичному рынку будет интересна не ниже 27% (куп.: 24,6%), на мой взгляд.

( Читать дальше )

Газпром: отчет за 4-й квартал 2024 года - газовый бизнес вышел в операционную прибыль, но инвесторы смотрят на убыток от переоценки Газпромнефти

- 18 марта 2025, 04:48

- |

Газпром отчитался по РСБУ — информация не супер информативная т.к. Газпром это по сути огромный холдинг (внутри Газпромнефть, Сахалин-2, доля в ГПБ), но РСБУ дает понимание как отработал “газовый бизнес”

Убыток за 2024 год в триллион рублей, но так ли все плохо?)

Давайте разбираться

👉Выручка газового бизнеса выросла на 11% г/г

👉 Операционный убыток сократился на 33% г/г (основа этого убытка — доп НДПИ в 600 млрд руб в год, которого в 2025 году и далее уже не будет)

👉 Акции Газпромнефти в 2024 году упали на 27% и по стандартам РСБУ это падение занесли в “прочие расходы” из-за переоценки доли Газпрома. Это дало “бумажный убыток” в районе 1 трлн рублей (т.е. без падения акций Газпромнефти Газпром бы вышел в 0 по РСБУ)

Два графика с квартальной динамикой

Основной удар по переоценке Газпромнефти пришелся на 4-й квартал, хотя квартальная выручка (благодаря девальвации к 100-110 рублям и высоким ценам на газ) вышла на максимум с 3 квартала 2022 года (правда 1-й квартал 2025 года в газовом бизнесе будет явно хуже из-за снижения объемов + укрепления рубля)

( Читать дальше )

Банк Санкт-Петербург: прибыль в феврале 2025 г. Изменилась ли оценка?

- 17 марта 2025, 23:52

- |

Банк Санкт-Петербург подвёл итоги деятельности за февраль 2025 года по РСБУ. Данные рассчитаны по внутренней методике Банка на момент публикации релиза, в будущем методика и показатели могут быть скорректированы.

Сильные результаты не являются сюрпризом. Банк остаётся на треке очень высокой конъюнктурной рентабельности капитала, зарабатывая по 5 млрд в месяц.

( Читать дальше )

Рекордная прибыль Красноярскэнергосбыт в 2024г. по РСБУ, но что ждать в 2025г.?

- 17 марта 2025, 14:31

- |

Компания Красноярскэнергосбыт опубликовала финансовый отчет за 2024г. по РСБУ:

👉Выручка — 48,17 млрд руб. (+10,0 г/г)

👉Себестоимость — 42,97 млрд руб. (+9,0% г/г)

👉Прибыль от продаж — 2,77 млрд руб. (+21,1% г/г)

👉Сальдо прочие доходы-прочие расходы — -0,16 млрд руб. (-0,26 млрд руб. в 2023г.)

👉Чистая прибыль — 2,55 млрд руб. (+43,8% г/г).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал