мрск

Рынок ищет повод для покупок бумаг Россетей - Фридом Финанс

- 17 июня 2019, 21:41

- |

Указанное повышение может быть согласовано со снижением тарифов на передачу электроэнергии для распределительных сетевых компаний (МРСК). Однако рынок, похоже ищет повод для покупок бумаг «Россетей», поскольку текущая их динамика выглядит слишком негативной на фоне относительно стабильных или улучшающихся макроэкономических показателей, которые влияют на динамику выручки компании.

В частности, стоит отметить, восстановление в последние три года темпов прироста валового накопления основного капитала со средним темпом 3% в год. Мы ожидаем показателя чистой прибыли компании в текущем году на уровне 100,5 млрд руб. и, учитывая стабильность рыночного спроса и рыночных мультипликаторов электроэнергетических компаний, оцениваем справедливую стоимость акции «Россетей» в 1,5 руб.Осин Александр

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 1 )

Россети предлагают повысить тарифы для промышленности - нейтрально для акций - Sberbank CIB

- 17 июня 2019, 13:54

- |

Теоретически, повышение тарифов для конечных потребителей «ФСК ЕЭС» должно сопровождаться снижением тарифов на передачу электроэнергии по сетям «ФСК ЕЭС» для распределительных сетевых компаний (МРСК); в этом случае эффект с точки зрения финансовых показателей «ФСК ЕЭС» и «Россетей» в целом, предположительно, был бы нейтральным. Однако большое значение имеют сроки таких изменений. Если они не будут взаимно согласованы, совокупный объем платежа за сетевые услуги в системе может увеличиться.

Пока мы рассматриваем эту информацию как нейтральную с точки зрения котировок «ФСК ЕЭС» и «Россетей».Sberbank CIB

МРСК: бизнес-планы и отчеты об исполнении бизнес-планов? Кто знает где их выкладывают?

- 12 мая 2019, 14:55

- |

ДЗО ПАО "Россети"- МРСК и ФСК. Обзор финансовых показателей за 2018 год. Часть 2. МРСК Сибири и МРСК Урала

- 12 апреля 2019, 16:51

- |

Продолжаем обзор наиболее популярных электросетевых компаний. Первая часть тут.

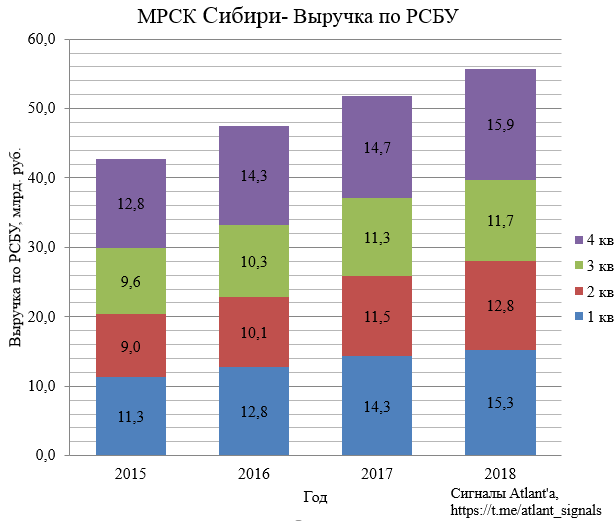

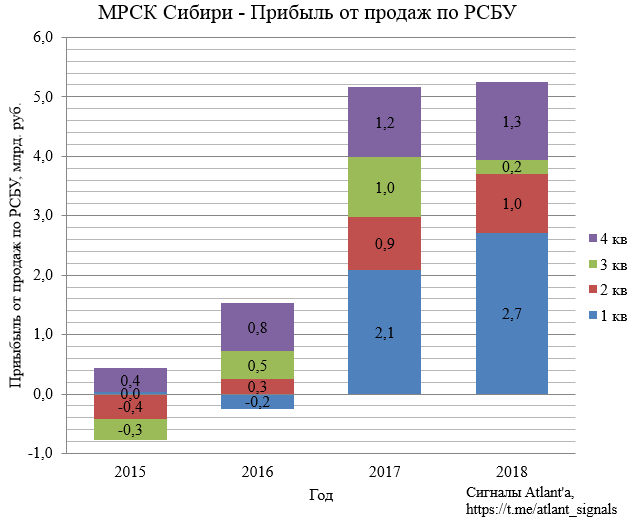

МРСК Сибири.

Компания начинала подавать признаки оздоровления в конце 2016 года и неплохо отчитывалась до 4 квартала 2017 года после чего прибыль вновь пошла на убыль. В результате 2018 год выдался слабым.

Выручка по РСБУ в течение года показывала хороший рост в связи с присвоением статуса гарантирующего поставщика филиалу ПАО «МРСК Сибири» — «Хакасэнерго» начиная со 2 квартала 2018 года.

Прибыль от продаж по РСБУ осталась на уровне прошлого года.

( Читать дальше )

Россети и дочерние компании. Монитор дивидендов: последняя песня - Атон

- 03 апреля 2019, 16:53

- |

Мы ожидаем, что четыре МРСК обеспечат впечатляющую доходность 11% по итогам 2018, но отмечаем существенный риск снижения доходностей в 2019, т.к. давление на чистую прибыль компаний из-за повышения операционных расходов на передачу электроэнергии должно проявиться в большей степени. Мы продолжаем отдавать предпочтение ФСК (ВЫШЕ РЫНКА, дивидендная доходность 9%), перед Россетями (НЕЙТРАЛЬНО), которые, несмотря на высокие дивидендные поступления (20.5 млрд руб. за 2018) и положительный FCF, предлагают скромную доходность (максимум 5% по привилегированным акциям).АТОН

Дивидендная лига с 2018 не изменилась: пять бумаг с доходностью 9-11%

Сложные упражнения по расчету дивидендов привели нас к выводу, что по итогам 2018 список топ-5 дивидендных историй мало изменился по сравнению с 2017 (Рис. 1, Рис. 3). Лидером уже второй год подряд выступает MRKP (доходность 11.5%), но за ней с минимальным отрывом следуют MRKY и LSNGP (11.4%), а также MRKV (10.6%). Пятерку лидеров замыкает FEES (9.1%) – ожидаемый дивиденд 0.015 руб. на акцию, скорее всего, материализуется, учитывая сильную динамику чистой прибыли в 2018 (+33% г/г по РСБУ, +28% г/г по МСФО). Для оценки дивидендов мы используем меньший из двух показателей – оценки АТОНа или показателя из финансовых планов компаний.

Закономерность или совпадение? Драйверы финрезультатов за 2018

( Читать дальше )

Россети остаются неинтересной дивидендной историей - Атон

- 01 апреля 2019, 10:33

- |

Выручка по МСФО в 4К18 выросла на 3% г/г (302.0 млрд руб.), EBITDA — на 2% г/г (80.1 млрд руб.), рентабельность осталась на высоком уровне 27%, а чистая прибыль, причитающаяся акционерам, упала на 14% г/г (до 27.2 млрд руб.), в результате чего чистая прибыль за 2018 составила 91.0 млрд руб. (+1% г/г). При этом, по результатам за 2018 по РСБУ, которые были опубликованы в тот же день, Россети зафиксировали чистый убыток в размере 11.5 млрд руб. из-за переоценки ценных бумаг дочерних компаний, отрицательный эффект от которой составил минус 35 млрд руб. Это говорит о том, что финальный дивиденд по итогам 2018 выплачен не будет, несмотря на положительный FCF (17.9 млрд руб. по МСФО против минус 3.3 млрд руб. в 2017), который подрос на фоне роста OCF благодаря более благоприятной динамике оборотного капитала. На телеконференции Россети подчеркнули, что рассматривают возможность изменений в дивидендной политике с целью повышения ее прозрачности и намерены объявить дивиденды после 1К19.

( Читать дальше )

Акции Россетей на данный момент непривлекательны - Велес Капитал

- 29 марта 2019, 20:19

- |

Показатель EBITDA выроc до 306,3 млрд рублей (+4,6%).

Чистая прибыль в 2018 году в сравнении с 2017 годом увеличилась на 3% и составила 124,7 млрд рублей.

В пятницу «Россети» представили как РСБУ, так и МСФО отчетность, которая оказалась сопоставима с отчетностью за 2017 г.

Внимание инвесторов было приковано к показателю чистой прибыли, поскольку компания платит дивиденды исходя из этого параметра.

По стандартам МСФО чистая прибыль выросла на 2,9%, до 124,7 млрд руб., а по РСБУ стандартам компания показала убыток, который сократился на 12,8%, до 11,5 млрд руб.

Главное следствие этого – отсутствие дивидендных выплат за 2018 г. Ранее в презентации компания указывала на возможность выплаты 5 млрд руб. в качестве дивидендов за 1К19 г. (DY по АО около 2,4%, по АП – около 5,9%)

Основные моменты конференц-звонка следующие:

— менеджмент рассчитывает на рост основных финансовых показателей в 2019г

( Читать дальше )

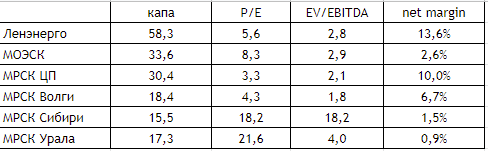

Отчет МОЭСК. Табличка с коэффициентами для МРСК

- 04 марта 2019, 21:26

- |

Данные по основным сетевушкам свел в табличку:

Ну а полная картинка у нас в автоматическом режиме рисуется в разделе фундаментальный анализ:

надо только выбрать фильтры «РСБУ» и «Сетевые компании»

Отчеты прошлой недели. Впечатления

- 24 февраля 2019, 12:43

- |

В Ленэнерго тоже характерная ситуация. Отчет в целом неплохой, сократили capex, сократили долг, но засаженную толпень волнует только одно — сколько формальной чистой прибыли нарисовано в отчете, чтобы распределить 10% от нее на префы. Так профит падает на 17%, ДД теперь будет не 15% а 11%, народ бежит в панике)))

Прогнозы ДД частично добавил в нашу табличку дивиденды 2019:

Кстати в Россетях обратная ситуация. Там никого нет, акция за неделю выросла на 4%. Но там, полагаю, тарит инсайдер.

Рентабельность компаний и мульты по РСБУ можно посмотреть тут

Портфель на ИИС. Февраль 2019. Ситуация с МРСК

- 23 февраля 2019, 13:55

- |

Портфелю на ИИС: 3 года 9 месяцев.

С начала года индекс московской биржи немного вырос, и мой портфель также подрос. Простая доходность составила 44%.

ВТБ пока остается на месте, несмотря на рекордную прибыль (ожидаем годовой отчет по МСФО). Я думаю, что эта ситуация не будет длительной и мы увидим рост акции в 2 раза.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал