облигации

Собираем вопросы владельцев облигаций

- 09 января 2020, 07:29

- |

Начать трудовые будни нового года хочется с юридической защиты владельцев облигаций.

В отличие от кредитного анализа или управления капиталом, в этом вопросе мы весьма слабы. Тогда как критику а в адрес представителей владельцев или проведения общих собраний владельцев облигаций слышим периодически.

Давайте разберем технологии разумного поведения на случай облигационных проблем, да и просто разберемся с правами владельцев и их эффективной защитой. И своими силами, и с привлечением специалистов от юриспруденции и регулятора.

Чтобы не наговорить лишнего и ненужного, будем опираться на Ваши вопросы. Для этого, пожалуйста, на пришлите нам эти вопросы, а также истории из собственной практики, требующие разбора или давшие важный опыт, на адрес [email protected]

9-10 января собираем Ваши сообщения. С 13-15 января приступаем к методологии защиты.

@AndreyHohrin

( Читать дальше )

- комментировать

- Комментарии ( 15 )

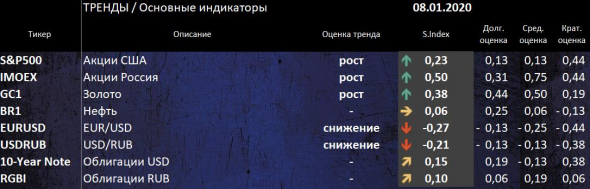

Какие тенденции на финансовом рынке в начале 2020 года

- 08 января 2020, 15:43

- |

( Читать дальше )

Закрыл лонг по американским облигациям

- 08 января 2020, 12:02

- |

Хорошая сделка закрылась сегодня. Но уже на более крупном таймфрейме и на облигациях США.

1) Дневка в зоне низких цен, есть проявление покупателя, ожидаем рост до противоположной границы баланса.

2) На Н4 есть затухание продавца и закругление цены.

3) Вход в лонг на откате после слома тенденции.

Подписывайтесь на мой You-tube канал, периодически провожу стримы по торговле.

Forbes: Год больших рисков - какие пузыри схлопнутся в новом году

- 06 января 2020, 11:05

- |

Forbes Contributor

Чего ждать на финансовых рынках в 2020-м?

Нумерологи, прорицатели и астрологи могут много рассказать про високосный и симметричный 2020 год. Мне же в этом числе видится 2,0 (% от прибыли) на 20 (% от активов), которые хедж-фонды много лет брали со своих клиентов в качестве платы за управление — в 2020 году эти цифры станут уже полноценным атавизмом. Под давлением собственных слабых результатов и перетока средств клиентов в ETF, к «роботам» и прочим инструментам низкозатратного инвестирования хедж-фондам пришлось снизить комиссии до 1,5/15% или вовсе уйти из бизнеса. Чего еще ждать в 2020-м? Выделим четыре основных тренда для «белой железной крысы» и начала нового десятилетия.

1. Проблема текущего цикла роста на финансовых рынках в том, что основной пузырь надут на рынке государственных облигаций, и под давлением Дональда Трампа и других государственных деятелей мировые ЦБ изо всех сил борются, чтобы не допустить даже маленького прокола этого пузыря. В итоге мы имеем рынок долговых инструментов, на котором облигации примерно на $13 трлн торгуются с отрицательной ставкой.

( Читать дальше )

Прогнозы. Понедельник ненависти?

- 06 января 2020, 08:15

- |

Американо-иранская риторика, возникшая после уничтожения генерала Сулеймани, управляет если не рынками, то эмоциями инвесторов и спекулянтов. Ожидаемо и в первую очередь сказывается это на нефти и золоте. Нефть с начала года поднялась на 2,5 долл./барр., золото – на 50 долл./унц.

Когда движение цены подтверждается новостной повесткой, оно оценивается участниками рынка как перспективное. Так, сейчас и про нефть по 150 долларов, и про золото по 1 800 мы услышим и прочтем с завидной частотой. Парадокс в том, что такие точки кипения, статистически, подтверждают противоположный процесс – разворот тренда.

( Читать дальше )

Куда вкладывать в 2020? Стоит ли максимально диверсифицировать, покупая все подряд? Недвига или фондовый рынок?

- 05 января 2020, 23:36

- |

в итоге, что может произойти, разные ожидания:

— акции рухнут

— облигации тоже

— золото может и вырастет, но всеравно упадет, да и дивидендов оно не приносит, и в портфелях его мало. у баффета вообще нет, у кого-то 5%, значит не лучший вариант.

— недвижимость — цены завышены, да и сама по себе дорогая, на ту, что хочешь не хватит всеравно.

— рубль — девальвируют, доллар может быть тоже, да и вообще инфляция по-любому съест

— крипта будет идти и дальше вниз, а в кризис, может взлетит, но скорее наоборот упадет еще больше, чтобы докупить акций подешевке.

— депозиты — на уровне инфляции, а нужен доход, за счет которой можно было бы арендовать квартиру.

либо купить квартиру, чтобы не платить за аренду, но не по таким ценам.

в итоге какая-то безысходнсоть, чтобы не сделал с накоплениями — везде потеряешь.

Везде пузыри.

( Читать дальше )

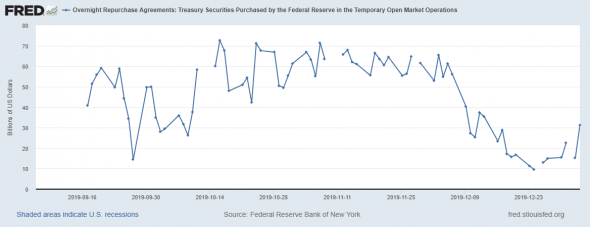

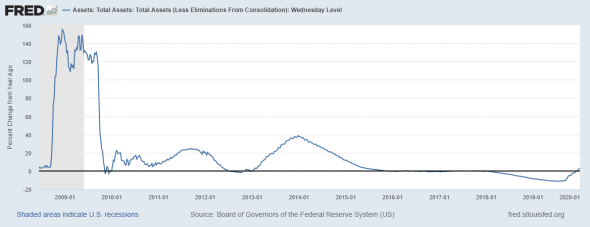

Состояние ликвидности в США

- 04 января 2020, 14:36

- |

Продолжаю следить за денежным рынком США, на мой взгляд ситуация с ликвидностью поддерживает высокий курс доллара и пока напряжение не снизится — доллар не подешевеет.

На новогодней неделе объемы сделок РЕПО чуть подросли, но все-равно остаются относительно низко

Соответственно баланс ФРС растет, но темпы роста затухают, вместе со снижением объемов РЕПО. Тем не менее, годовая динамика роста баланса ФРС вышла в положительную зону, т.е. сейчас баланс Федрезерва выше, чем годом ранее.

( Читать дальше )

Итоги года. Отчеты ноябрь и декабрь.

- 03 января 2020, 18:02

- |

Отчет ноябрь-декабрь 2019. Итоги года.

Открыл и пополнил счета я в ноябре и декабре 2018, за это время оба счета (ИИС и Основной) выросли. Прибыль на данный момент составляет около 250 тр, это примерно 30% доходности от первоначальных значений счета. Из них дивиденды и проценты от ОФЗ составили около 60 тр. Часть прибыли и капитала я вывел, все с основного счета.

Планы по пополнениям счетов были мною перевыполнены, что так же сказалось позитивно на результате.

Все сценарии, о которых я мыслил и задумывал в начале года (и о которых говорило все экспертное сообщество) не сбылись!!! По сути я полагался только на собственный план и видение отдельных компаний.

За этот год так же открыл счет пенсионный и пополнил его строго по обновленному плану.

Худшие за год!

Мечел минус 9%

ФинАвиа – банкротство (но я успел получить купон)

В деньгах потери от этих инвестиций – 10тр… ФинАвиа мизерная доля, Мечел так же небольшая, с началом его падения я еще докупил.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал