SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Прогнозирование будущей улыбки волатильности. Примеры

- 29 марта 2012, 17:30

- |

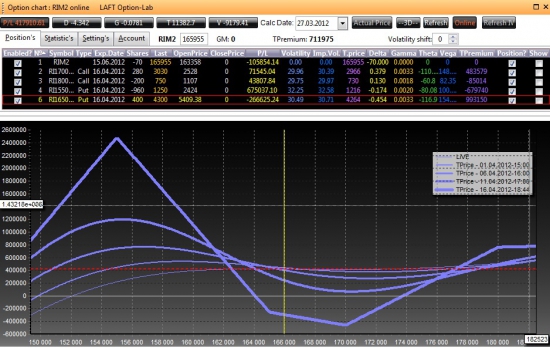

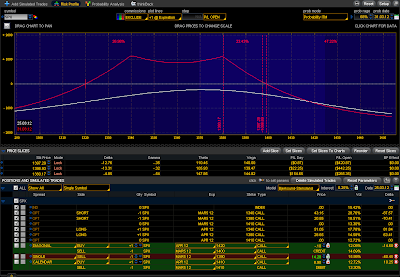

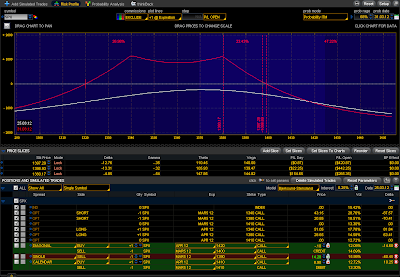

В пояснение к предыдущему посту на примере хеджированной БА-ом позы на двух опционных сериях.

Профиль предельной доходности на экспирацию ближайшей серии в позе.

Варианты расположения профиля доходности на момент времени «сейчас» с текущей IV по маркетной улыбке.

Смещение по маркетной улыбке.

pics.livejournal.com/optionanalyser/pic/0001pck7/

Варианты расположения профиля доходности на момент времени «сейчас + 2 дня»

с IV ± 5%(в абс. величинах) к текущей

Смещение по маркетной улыбке.

pics.livejournal.com/optionanalyser/pic/0001qdhd/s640x480

PS: Имхо, данные варианты расположения профиля возможны, но наиболее обоснованным логичнее считать профиль полученный на основании прогноза расположения улыбки.

В силу наличия исходных данных это реализовано на RI.

Было бы интересно сравнить зависимости изменения улыбки на RI c др. инструментами.

Будут рад сотрудничеству в этом направлении.

Профиль предельной доходности на экспирацию ближайшей серии в позе.

Варианты расположения профиля доходности на момент времени «сейчас» с текущей IV по маркетной улыбке.

Смещение по маркетной улыбке.

pics.livejournal.com/optionanalyser/pic/0001pck7/

Варианты расположения профиля доходности на момент времени «сейчас + 2 дня»

с IV ± 5%(в абс. величинах) к текущей

Смещение по маркетной улыбке.

pics.livejournal.com/optionanalyser/pic/0001qdhd/s640x480

PS: Имхо, данные варианты расположения профиля возможны, но наиболее обоснованным логичнее считать профиль полученный на основании прогноза расположения улыбки.

В силу наличия исходных данных это реализовано на RI.

Было бы интересно сравнить зависимости изменения улыбки на RI c др. инструментами.

Будут рад сотрудничеству в этом направлении.

- комментировать

- ★3

- Комментарии ( 27 )

Ловушка для Черного лебедя - часть 2

- 29 марта 2012, 16:42

- |

Придумал, как заработать на предстоящей коррекции. На название поста подтолкнула статья Ильи на сайте optiontraders.ru Ловушка для Чёрного Лебедя.

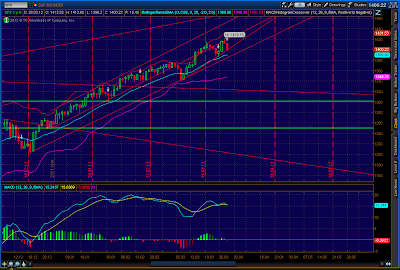

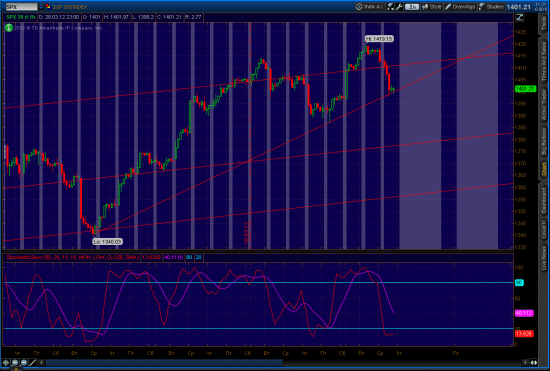

Графики и цены не совсем свежие, но за эту неделю :)

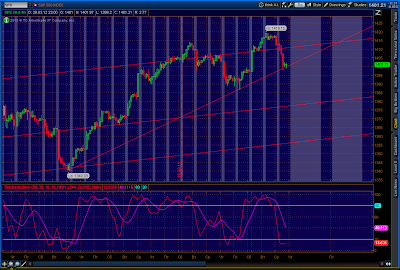

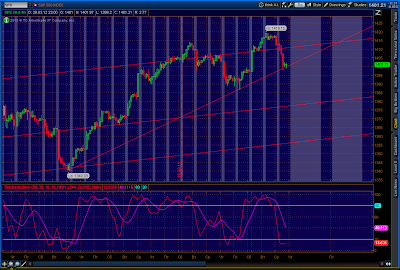

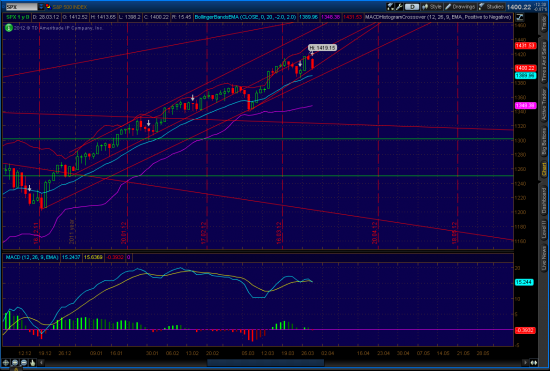

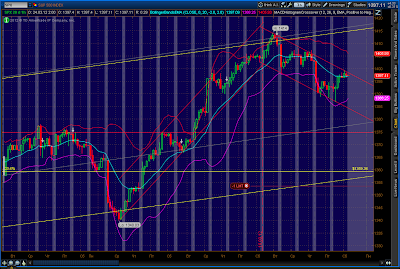

S&P 500 остановился на диагональной поддержке. Возможно движение на 1440-1460, но это погоды уже не делает.

Во время коррекции рынка индекс волатильности VIX резко вырастет.

VXX на минимальных уровнях за год, и сравнялся с VIX, что случается довольно редко.

VXX большую часть времени торгуется выше VIX.

( Читать дальше )

Графики и цены не совсем свежие, но за эту неделю :)

S&P 500 остановился на диагональной поддержке. Возможно движение на 1440-1460, но это погоды уже не делает.

Во время коррекции рынка индекс волатильности VIX резко вырастет.

VXX на минимальных уровнях за год, и сравнялся с VIX, что случается довольно редко.

VXX большую часть времени торгуется выше VIX.

( Читать дальше )

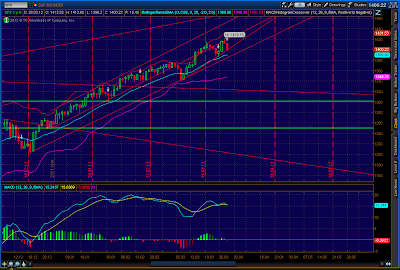

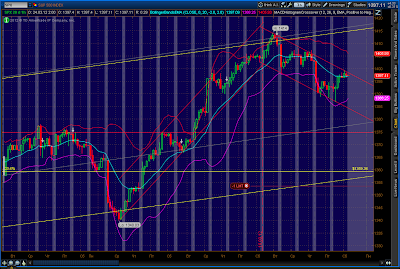

SPX технический анализ 28 марта

- 28 марта 2012, 21:59

- |

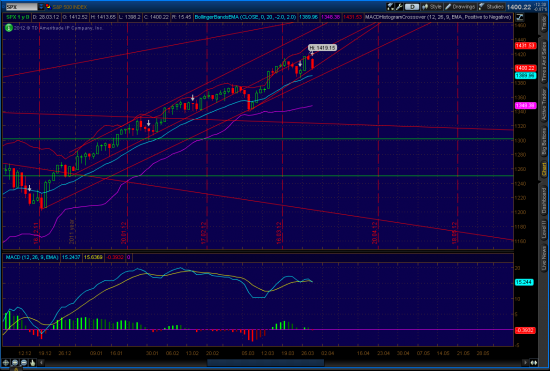

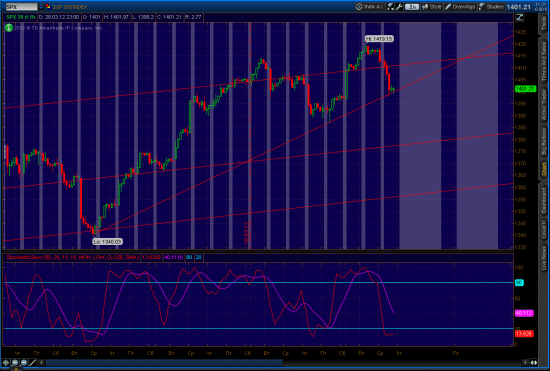

Опережающие индикаторы — слив рынков BRIC.

Сливают весь риск, комоды, сырьевые валюты.

Пока S&P завис на поддержке, остается ещё вероятность похода на 1440-1460.

Хорошая инвестиция сейчас — осторожная покупка VXX, backratio спредов, covered call на VXX.

В случае падения рынка, VXX уйдет вверх ракетой.

Впрочем про VXX завтра.

Сливают весь риск, комоды, сырьевые валюты.

Пока S&P завис на поддержке, остается ещё вероятность похода на 1440-1460.

Хорошая инвестиция сейчас — осторожная покупка VXX, backratio спредов, covered call на VXX.

В случае падения рынка, VXX уйдет вверх ракетой.

Впрочем про VXX завтра.

Расклад такой - в понедельник набрал путов страйк 155

- 28 марта 2012, 15:09

- |

Это моё первое сообщение, решил высказаться так как на душе

сейчас просто хреново.Расклад такой в понедельник набрал путов

страйк 155 по цене 1280 на всю свою сумму 120т.р.во вторник была

просадка цены опц. до 935, но я не повёлся и удержал позу.Вчера

после обеда закрыл позу по 1210 из за того, что фртс опустился на

1200п ниже цены открытия путов, а путы страйка 155 даже особо не

подорожали и начали приседать.Сегодня вместо +90% на опционах

которые я мог взять, получил -11% на лонге фртс. Внутри всё кипит

— впервые такая ситуация, даже не знаю как себя успокоить.Причина

в том, что сейчас реально очень нужны деньги чтобы помочь своей

подруге сделать операцию, только поэтому я и решился рискнуть

взять опционы в понедельник.Даже не знаю как быть, был реальный

шанс заработать деньги на благие цели, но случай сыграл против

меня от этого на душе так мерзко.Извините, если что — просто

очень накипело.

сейчас просто хреново.Расклад такой в понедельник набрал путов

страйк 155 по цене 1280 на всю свою сумму 120т.р.во вторник была

просадка цены опц. до 935, но я не повёлся и удержал позу.Вчера

после обеда закрыл позу по 1210 из за того, что фртс опустился на

1200п ниже цены открытия путов, а путы страйка 155 даже особо не

подорожали и начали приседать.Сегодня вместо +90% на опционах

которые я мог взять, получил -11% на лонге фртс. Внутри всё кипит

— впервые такая ситуация, даже не знаю как себя успокоить.Причина

в том, что сейчас реально очень нужны деньги чтобы помочь своей

подруге сделать операцию, только поэтому я и решился рискнуть

взять опционы в понедельник.Даже не знаю как быть, был реальный

шанс заработать деньги на благие цели, но случай сыграл против

меня от этого на душе так мерзко.Извините, если что — просто

очень накипело.

Первая прибыль с американского рынка...

- 27 марта 2012, 19:49

- |

Итак сегодня закрыл позицию по опционам на акции Amazon (смотреть пост от 15 марта), сконструированную 15 марта в районе 205$/за акцию.

И прибыль по конструкции получилась примерно 8350$, выход из диапазона, как и ожидалось — состоялся )))

И прибыль по конструкции получилась примерно 8350$, выход из диапазона, как и ожидалось — состоялся )))

Знакомлюсь с опционами

- 27 марта 2012, 17:04

- |

Уважаемые смартлабовцы, подскажите пожалуйста, с чего начать изучение опционов?

Из интернет ресурсов слежу за новостями на смарт-лабе и optiontraders.ru.

Ещё интересны конкретные книги-учебники. Матёрые опционщики, поделитесь опытом))

Из интернет ресурсов слежу за новостями на смарт-лабе и optiontraders.ru.

Ещё интересны конкретные книги-учебники. Матёрые опционщики, поделитесь опытом))

Мысли в перемешку

- 27 марта 2012, 14:06

- |

1) Колбасил опционами как фьючом, по совету Головина, сделал +160% к микродепозиту за две сделки, поймав два хороших тренда вверх и вниз. Статистически, в следующий раз точно не угадаю, поэтому когда буду снова уверен в верняке — открою обратную позу :)

2) Шортанул апрельских коллов на 20% 180-х по средней 855, роста сильного не жду/не боюсь, главное не обвалиться! Парадоксально, но постоянно находясь в шорте по рынку, мне больше по душе медленный рост, чувствую себя спокойнее. Больше половины месячной нормы прибыли уже забрал на последнем откате с хаев.

3) Очень понравилась идея продажи коллов на комоды, почитал блоги, стратегия выглядит очень заманчиво. Фундамент + сезонность, мало спекулянтов, много хеджеров. Весь вопрос в брокере, ибо комисс с маржой решают + хорошая аналитика.

4) Все таки мне нравится смотреть на посты, где много графики, прогнозов, «обзоров» рынка. Очень нравится посты с идеей - какой же я дурак, что не прикрыл лонг/шорт, не поставил стопы и тд. Все таки именно эти доблестные персонажи на дистанции кормят рынок, а через сложную передаточную функцию и мне дают немного заработать.

5) Продажа путов сейчас на натуральный газ, чем не грааль?

2) Шортанул апрельских коллов на 20% 180-х по средней 855, роста сильного не жду/не боюсь, главное не обвалиться! Парадоксально, но постоянно находясь в шорте по рынку, мне больше по душе медленный рост, чувствую себя спокойнее. Больше половины месячной нормы прибыли уже забрал на последнем откате с хаев.

3) Очень понравилась идея продажи коллов на комоды, почитал блоги, стратегия выглядит очень заманчиво. Фундамент + сезонность, мало спекулянтов, много хеджеров. Весь вопрос в брокере, ибо комисс с маржой решают + хорошая аналитика.

4) Все таки мне нравится смотреть на посты, где много графики, прогнозов, «обзоров» рынка. Очень нравится посты с идеей - какой же я дурак, что не прикрыл лонг/шорт, не поставил стопы и тд. Все таки именно эти доблестные персонажи на дистанции кормят рынок, а через сложную передаточную функцию и мне дают немного заработать.

5) Продажа путов сейчас на натуральный газ, чем не грааль?

План по опц. комбинациям RIG и FCX на неделю (26-30 марта 2012)

- 26 марта 2012, 13:03

- |

первая неделя месяца.

22 марта закрыли пут 60 май в прибыли $5054, получили кэша от сделки $13335

план по RIG на неделю:

вверх: вверх: в т 63 колл 57,5 на 3,63 доллара перекроет закупку- закрываем колл и оставляем бесплатные путы

вниз: точку 54 пропускаем- нет хода, в т49,5- пут 55 перекроет закупку на 3,53 — закрываем пут в прибыли и оставляем бесплатные колл и пут

план по FCX на неделю:

вверх: точку 43 скорее всего пропускаем, в точке 47 выход из комбинации в прибыли 3,15

вниз: точку 35 возможно пропускаем, в точке 34 — выход из комбинации в прибыли 2,5 долара

Итого на данный момент в нашей комбинации:

RIG

Длинный колл май 57,5, 21 контракт

Длинный пут май 40, 51 контракт

Длинный пут май 55, 21 контракт

FCX

Длинный пут май 39, 51 контракт

Длинный колл май 40, 51 контракт

Итого на данный момент закупка по RIG: $3,27 на контракт (с учетом закрытых), основной контракт- 21, закупка по FCX $4,10 на контракт,

кэша на счету: $28602

Начало комбинации здесь:

( Читать дальше )

22 марта закрыли пут 60 май в прибыли $5054, получили кэша от сделки $13335

план по RIG на неделю:

вверх: вверх: в т 63 колл 57,5 на 3,63 доллара перекроет закупку- закрываем колл и оставляем бесплатные путы

вниз: точку 54 пропускаем- нет хода, в т49,5- пут 55 перекроет закупку на 3,53 — закрываем пут в прибыли и оставляем бесплатные колл и пут

план по FCX на неделю:

вверх: точку 43 скорее всего пропускаем, в точке 47 выход из комбинации в прибыли 3,15

вниз: точку 35 возможно пропускаем, в точке 34 — выход из комбинации в прибыли 2,5 долара

Итого на данный момент в нашей комбинации:

RIG

Длинный колл май 57,5, 21 контракт

Длинный пут май 40, 51 контракт

Длинный пут май 55, 21 контракт

FCX

Длинный пут май 39, 51 контракт

Длинный колл май 40, 51 контракт

Итого на данный момент закупка по RIG: $3,27 на контракт (с учетом закрытых), основной контракт- 21, закупка по FCX $4,10 на контракт,

кэша на счету: $28602

Начало комбинации здесь:

( Читать дальше )

регулирую календари Q1 март/апрель S&P 500

- 25 марта 2012, 20:11

- |

Можно не читать. Это самокопание и работа над ошибками.

Трудно перестраиваться на новую реальность, когда VIX торгуется несколько недель в диапазоне 14-16 пунктов.

Залип с календарями на SPX мартовский квартальник/ апрель.

Снижение волатильности и отсутствие хеджа по веге утопило календари.

Есть небольшая надежда, что индекс будет в нужном диапазоне на момент, близкий к экспирации.

Двойной календарь со страйками 1340 и 1380 Q1 март/апрель. Точка безубытка справа при текущей волатильности 1398 пунктов. Риск на 1420 пунктах SPX — $770.

Варианты, как выбраться из этой ситуации:

( Читать дальше )

Трудно перестраиваться на новую реальность, когда VIX торгуется несколько недель в диапазоне 14-16 пунктов.

Залип с календарями на SPX мартовский квартальник/ апрель.

Снижение волатильности и отсутствие хеджа по веге утопило календари.

Есть небольшая надежда, что индекс будет в нужном диапазоне на момент, близкий к экспирации.

Двойной календарь со страйками 1340 и 1380 Q1 март/апрель. Точка безубытка справа при текущей волатильности 1398 пунктов. Риск на 1420 пунктах SPX — $770.

Варианты, как выбраться из этой ситуации:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал