опционы

Наблюдаешь — лось, в неведении — волна профита

- 05 января 2019, 01:19

- |

Значит, если следишь за рынком когда у тебя есть открытая позиция, то разрушаешь его волновую функцию — функцию вероятностей поля рыночного сентимента. Происходит коллапс волновой функции и появляется дискретная цена (квант этого рыночного поля), лишённая суперпозиции для благоприятного манёвра.

А вам приходилось сталкиваться с феноменом «не буду дывыться — пусть козырится»?

- комментировать

- ★6

- Комментарии ( 12 )

Опционы.

- 04 января 2019, 09:54

- |

Подписывайтесь на мою страницу в ФБ - www.facebook.com/dkrasnovb

Газ, как это было. Газ, как это будет.

- 03 января 2019, 19:26

- |

Не знаю, как будет на этот раз, но рискнуть на 300 баксов — не проблема.

Какая польза от моих рекомендаций? => освежите память.

( Читать дальше )

Утренний гэп после ночного "ухода" Путина: анализ возможных сценариев

- 03 января 2019, 13:57

- |

Перед работающим сегодня поколением трейдеров стоит угроза, которая почему-то недооценивается большинством тех, с кем я говорил на эту тему.

Считаю, что нам всем нужно заранее иметь план действий на тот день, когда действующий президент нас «покинет». Его внезапный «уход» безусловно станет очередным «чёрным лебедем» для российского фондового рынка. Причём таким, с которым ещё не сталкивался никто из тех, кто сейчас работает на рынке — в том числе и те, кто имеет опыт более 20 лет.

Если описываемое событие произойдёт ночью, то утром будет сильный гэп. На этом гэпе за утро будет уничтожена половина всего «Смартлаба»: плечевые портфели акций, фьючерсные портфели, опционные конструкции… Десятки тысяч счетов обнулятся, у большинства читающих этот текст возникнут многомиллионные долги перед брокерами и т. д. Волатильность станет «рваной» и превысит все представляющиеся нам теоретически возможными значения.

А вот в какую сторону будет этот гэп, на сколько процентов, что будет происходить после него — это предлагаю обсудить.

( Читать дальше )

Пособие для начинающего опционщика.

- 01 января 2019, 19:15

- |

Дмитрий Новиков — у профессионала позиция всегда тета+.

Стас Бржозовский — постоянно свешанные края вниз, рано или поздно убьют ваш депозит.

Гном — 80 вол нужно продавать, это закон.

Сергей Елисеев — в 2008 году продавал 80 вол, потом было 100, 120, 150.

FZF — торгую только календари.

vitsantal — календари зло.

C2h5oh вот жеж, ch5oh — когда говорит bstone, природа замолкает.

bstone — непереводимо для среднестатистического смартлабовца.

Алексей Анохин — модельный портфель (просто и понятно для среднестатистического смартлабовца)

Московский Лоссбой — торговля опционами — это торговля спредами. Размышляйте, размышляйте, размышляйте.

( Читать дальше )

И снова, здравствуйте!

- 29 декабря 2018, 20:03

- |

Причем, садиться писать непременно после первой бутылки… у кого водки, у кого шампанского — в зависимости от итогов. Помню, когда апокалиптик Демура в 2008 году объявил, что РТС идет на 500 пунктов, и это сбылося… весь РБК, по факту события, в трепетном горе опрокинул стаканчик другой, горькой. Одна ведущая попросила шампанское, не разобравшись в древней традиции. Ее приструнили. В хорошем смысле.

Впрочем, это я отвлекся. У меня на кону не винно-водочные байки.

Вы, наверное спросите — а че Вы, Сергей, как раньше Кобзон… все возвращаетесь и возращаетесь на сцену? А ведь мы помним, как торжественно вас проводили...

>> этим постом я официально завершаю свою деятельность в публичном астро-консалтинге.

Ан-нет, тянет поделиться, надеюсь умными мыслями.

Кобзон тоже извинялся, сетуя, что сцена для него наркотик. Признаюсь и я.

Но вернулся, полагаю, немного в другом аплуа.

( Читать дальше )

Лоханулась

- 29 декабря 2018, 19:16

- |

А не тут то было, биржа работает в обычном режиме:

3-4; 8,9,10 января 2019 года.

Исправлять уже поздно, положусь на дед мороза.

С наступающим новым годом!

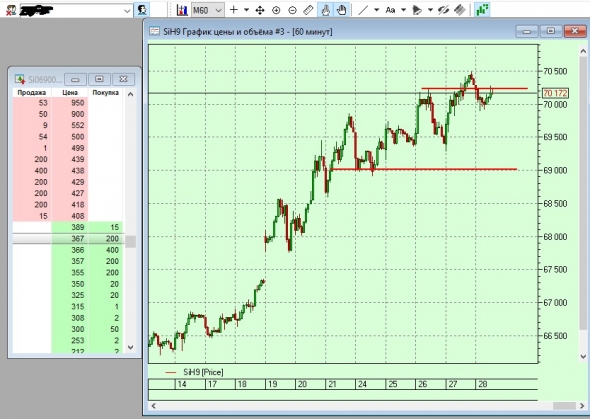

Ситуация в Si..

- 28 декабря 2018, 18:27

- |

Гляжу у всех на рынке страх, трубят повышают НДС, бакс в коcмас и т.д.

Но забываете одно… Это уже в цене, мы на этом растем уже 12 сессию подряд.

Основной импульс роста уже прошел, к сожалению этого многие не замечают..

Но, даже и вырастет, можно захеджиться..

И нам в помощь… опционы :)

( Читать дальше )

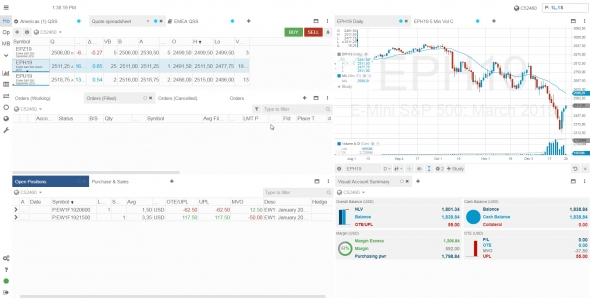

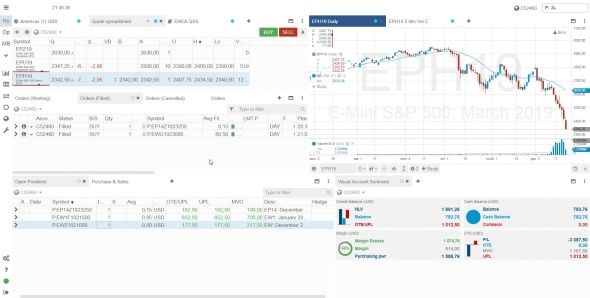

264-й день. -33.9%

- 28 декабря 2018, 14:02

- |

Прошел 264-й день.

Промежуточный результат — 33.9%

В понедельник вышел из проданного 1 контракта пута, для роллирования позиции пониже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал