отчёт

Продолжаем рассказывать о наших финансовых результатах

- 22 августа 2022, 17:34

- |

⬆️ До 2,9 млрд рублей выросла валовая прибыль Positive Technologies по итогам первого полугодия, показав уверенный рост на 77% относительно аналогичного периода прошлого года.

По итогам II квартала 2022 года валовая прибыль увеличилась до 1,7 млрд рублей (+110% год к году).

💡 Высокие темпы роста валовой прибыли связаны с ростом выручки от реализации лицензий, которая является наиболее высокомаржинальным направлением нашего бизнеса.

📈 Рентабельность по валовой прибыли во втором квартале 2022 года показала рост на 2 процентных пункта по сравнению с аналогичным периодом прошлого года и сохраняется по итогам первого полугодия на высоком уровне — 82%.

💬 «Сильные финансовые результаты первого полугодия подтверждают, что, несмотря на активный рост, бизнес Positive Technologies становится все более операционно эффективным», — отмечает Алла Макарова, финансовый директор Positive Technologies.

- комментировать

- Комментарии ( 0 )

RAZB0RKA данных СЧА БАШНЕФТЬ за 2кв 2022 - считаем прибыль и дивиденд

- 22 августа 2022, 11:00

- |

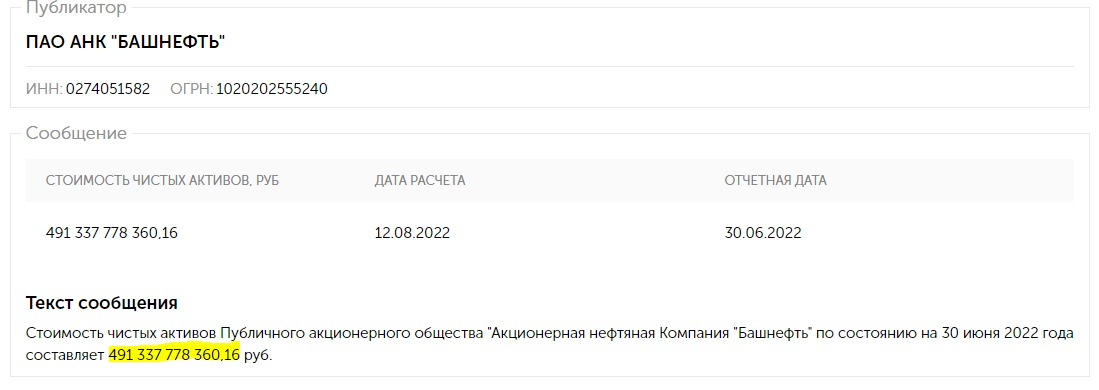

Башнефть 17 августа раскрыла данные СЧА за 2 квартал

Что такое СЧА и какая связь между СЧА и прибылью РСБУ я описывал неоднократно в предыдущих разборах

1. RAZBORKA динамики СЧА Газпрома за 2кв 2022 года

https://teletype.in/@razborka/wS__vjX183V

2. RAZBORKA динамики СЧА НКНХ за 2кв 2022 года

https://teletype.in/@razborka/qB5trraqGR4

3. RAZBORKA динамики СЧА и дивидендов Казаньоргсинтез за 1 полугодие 2022 года

https://teletype.in/@razborka/NX4R0FJ4Up9

4. RAZBORKA динамики СЧА и расчетных дивидендов ММК за 1 полугодие 2022 года

( Читать дальше )

RAZB0RKA news - БАШНЕФТЬ опубликовала данные СЧА за 2кв 2022 года. Нужна RAZB0RKA прибыли? Ставь плюс

- 22 августа 2022, 09:51

- |

СЧА 2кв 2022 491 млрд руб

СЧА 4кв 2021 420 млрд руб

Нужна RAZB0RKA с расчетом какая это прибыль?

Ставь палец вверх в Телеграмме и здесь

Подписывайся чтобы не пропустить новые RAZB0RKI

Телеграмм t.me/razb0rka

Smart-lab smart-lab.ru/my/Razb0rka/

Teletype https://teletype.in/@razborka

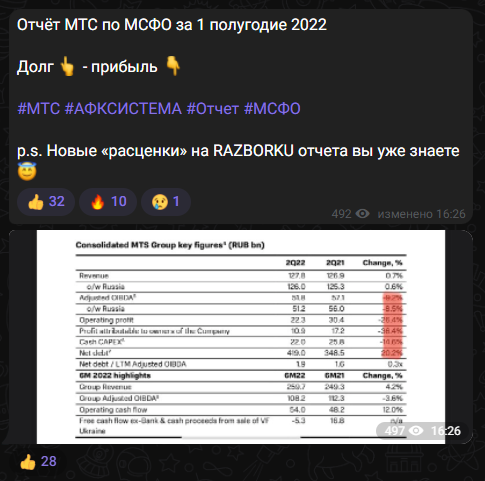

RAZB0RKA отчета МТС по РСБУ за 1 полугодие 2022 - расчет дивиденда

- 20 августа 2022, 15:29

- |

Пост на канале с новостью об отчете МТС не вызвал особого интереса подписчиков

Да, я и сам слежу за результатами компании в «пол-глаза»

Просто, чтобы держать руку на пульсе

МТС дивидендная фишка и ее котировки, как «собачка на привязи» бегают за размером дивиденда и ставкой ЦБ

По этому, для экономии времени, я первым делом всегда открываю отчет РСБУ

Потому что, именно прибыль РСБУ является ИСТОЧНИКОМ выплаты дивидендов

Или не прибыль? Скоро узнаем....

( Читать дальше )

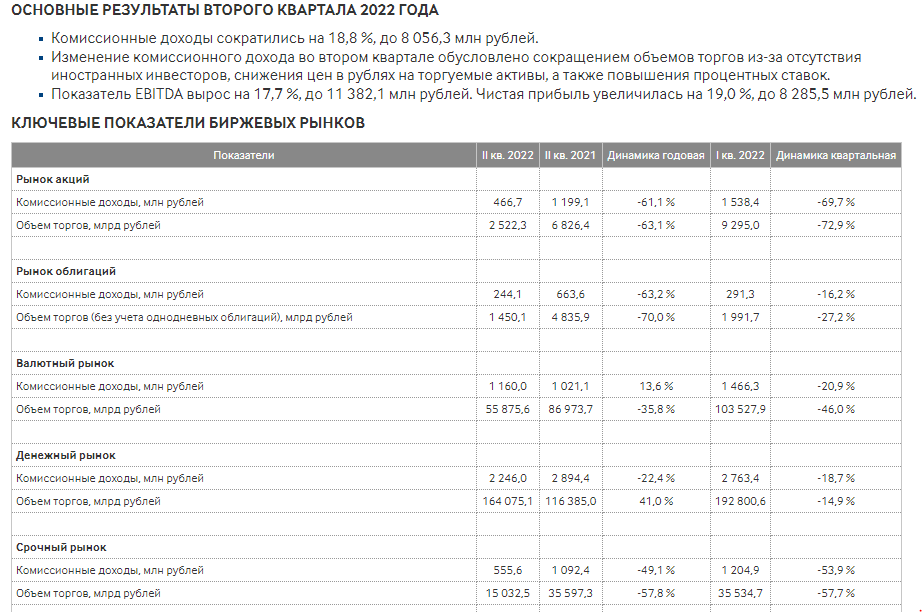

RAZB0RKA отчета и операционных данных МОСБИРЖА - 1 полугодие и Июль 2022 года

- 20 августа 2022, 09:00

- |

Сегодня, МОСБИРЖа опубликовала выборочные финансовые показатели за 1 полугодие 2022 года

Отмечу, что это не полный отчет, а только несколько выбранных показателей

( Читать дальше )

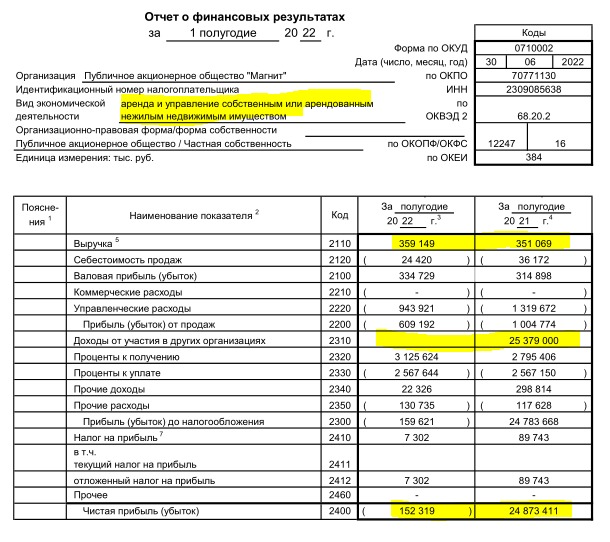

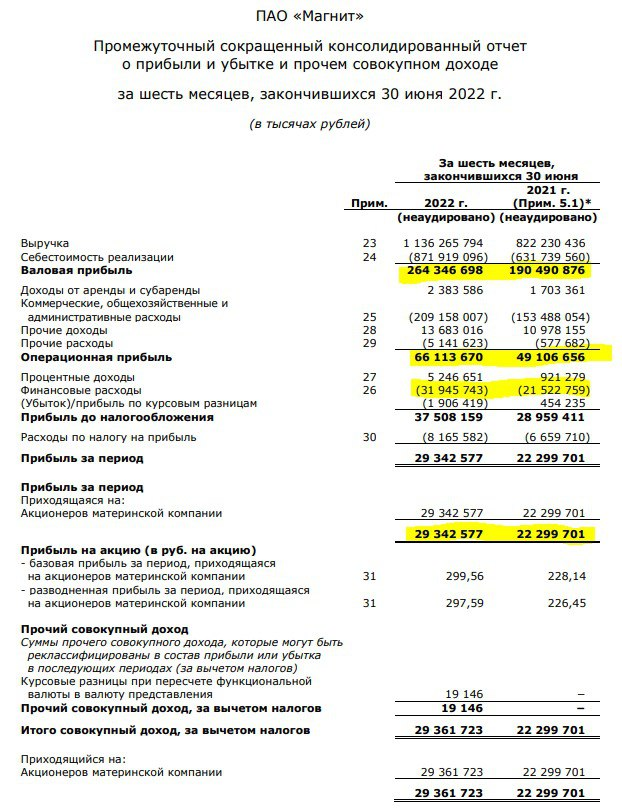

RAZB0RKA отчета МАГНИТ по РСБУ за 1 полугодие 2022 года - считаем дивиденд за 3кв 2022

- 19 августа 2022, 13:46

- |

Сегодня компания опубликовала одновременно и отчетность РСБУ и отчетность МСФО

Почему я обращаю на это Ваше внимание?

Сейчас Вы поймете! Просто оцените разницу показателей РСБУ и МСФО

Выручка 359 млн руб (да-да миллионов) и убыток -152 млн руб

Выручка 1.1 трлн руб (да-да, триллион) и чистая прибыль 29 млрд руб (да-да, миллиардов)

( Читать дальше )

RAZB0RKA news - Отчет GLOBALPORTS по МСФО за 1 полугодие 2022 года - прокси на ДВМП и НМТП

- 19 августа 2022, 09:49

- |

GLOBALPORTS отчет МСФО за 1 полугодие 2022

Одна из крупнейших транспортных компаний России (специализация на контейнерах)

Выручка 1п'22 272 млн $ (+18%)

EBITDA 1п'22 146 млн $ (+28%)

Слежу за компанией, как прокси на ДВМП и НМТП

Слайд из сегодняшней презентации компании по рынку контейнеров в России

Стоит отметить, высочайшее качество раскрытия информации компанией — респект!

Ссылка

Если сильно пострадавший от санкций GLOBALPORTS с -38.9% падением контейнерооборота смог увеличить и выручку и прибыль

То какая прибыль будет у логистического дивизиона ДВМП?

Подписывайся на:

мой канал в телеграмме https://t.me/razb0rka

блог на Smart-lab https://smart-lab.ru/my/Razb0rka/

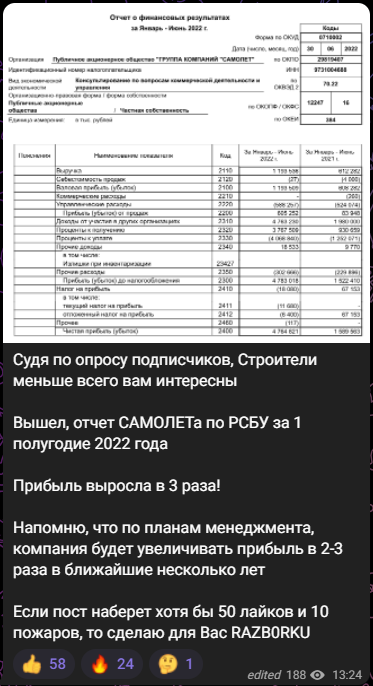

RAZB0RKA отчета САМОЛЕТ по РСБУ за 1 полугодие 2022 и прогноз дивидендов

- 18 августа 2022, 23:25

- |

Сегодня на канале опубликовал пост с скриншотом отчета САМОЛЕТ по РСБУ за 1 полугодие 2022 года

И предложил подписчикам небольшой челендж:

Я был на 100% уверен, что разборка Самолета не наберет столько лайков, и я смогу немного передохнуть. Но как бы не так...

За все время сущестования канала t.me/razb0rka максимальное количество лайков за пост составило 27

Я как и Лавров не люблю жаргон, но как говорится «пацан сказал, пацан сделал» — вашему вниманию представляю результат RAZB0RKI

Наверное каждый из подписчиков, в детстве собирал пластиковую модель САМОЛЕТа или видел такую у друзей

( Читать дальше )

Аналитики Альфа-Банка установили целевую цену акции Positive Technologies на уровне 1690 рублей. Рекомендация — «выше рынка»

- 18 августа 2022, 14:26

- |

Они опирались на следующие факторы:

🛡 На рынке сформировался уникальный момент для роста локальных вендоров ИБ:

• С конца февраля количество кибератак на российские компании резко выросло, что подталкивает их уделять больше внимания ИБ и наращивать бюджеты для обеспечения бесперебойного развития бизнеса.

• Многие зарубежные вендоры этой отрасли ушли с российского рынка, освободив нишу объемом примерно 80 млрд рублей для местных игроков.

• Изменения в законодательной базе IT-отрасли направлены на ускорение перехода с зарубежного на отечественное ПО и оборудование (включая решения ИБ) в различных стратегических отраслях.

📈 По мнению аналитиков, Positive Technologies демонстрирует исключительные перспективы роста на среднесрочном горизонте — как за счет органических факторов, так и благодаря проходящей структурной трансформации российского рынка ИБ, открывающей новые горизонты для российских вендоров.

( Читать дальше )

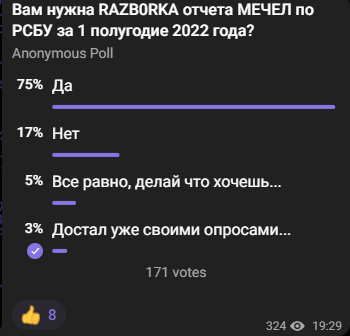

RAZB0RKA отчета МЕЧЕЛ по РСБУ за 1 полугодие 2022 + узнаете что находится на 13-ой странице в 13-ой статье

- 18 августа 2022, 12:11

- |

Каждый 3-ий подписчик моего канала поучаствовал в опросе

В итоге, более 70% голосов было «ЗА»

Отдельный респект, 5-ти подписчикам которые голосовали за последний пункт

Прежде чем начну разбор, позвольте напомнить ЗНАМЕНАТЕЛЬНЫЕ даты из жизни компании и ее акционеров

«Сразу после открытия торгов ценные бумаги „Мечела“ потеряли более 45%.

Накануне, Путин на совещании по металлургии в Нижнем Новгороде резко раскритиковал „Мечел“, который в первом квартале поставлял сырье на экспорт по ценам вдвое ниже внутренних. Премьер так же пообещал отправить к Зюзину доктора:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал