рубль

В копилку причин укрепления рубля в феврале

- 02 марта 2017, 11:14

- |

Количество размещений облигаций, номинированных в валюте российскими эмитентами в феврале стало максимальным за последние 5 месяцев = $2,5 млрд. Эта сумма превышает весь объем покупок минфина ($1,9 млрд в мес). При этом в феврале скупка началась только 8 числа, так что объем был еще меньше.

Таким образом, у нас собралась целая коллекция причин. почему бакс так падал в феврале

- большие сделки Роснефти (700 млрд руб приватизация, 50 млрд руб оферта Башенфти)

- сезонное падение импорта

- небольшой объем погашений внешних долгов

- относительно большой объем внешних заимствований ($2,5 млрд)

- сделки по размещению акций (Детский Мир, Фосагро, ТМК)

Интересно, что 20.02 ЦБ пропустил покупку, а 21-го купил в 2 раза больше.

Интересно и то, что ЦБ никак не увеличивал покупки в связи с 2 выходными днями...

Итого к настоящему моменту на покупку долларов было потрачено 88 млрд руб

- комментировать

- ★3

- Комментарии ( 13 )

PUT 56 000 (Si) Бесплатный сигнал от миллионера

- 02 марта 2017, 10:30

- |

Прогноз на верочку! RTS и Доллар. Обучение за 1 контракт!

- 02 марта 2017, 01:50

- |

Фьючерс USD/RUB Завтра продавать на открытии фьючерс.

Друзья, я решил стать околорыночником на один раз в жизни. Хочу взять 5-7 человек и обучить за 3-5 дней всему. Этого времени будет достаточно. Это будет интенсив. Я расскажу как всегда стоять в нужную сторону на рынке и даже видеть будущее. Покажу как устроен весь срочный рынок — детально. Образование реальных ценовых уровней. Как и что их образует, все механизмы. Где покупать, где продавать на верочку! Научится каждый.

Зарабатывать на обучении мне грешно. Околорыночников нормальных нет, судя по отзывам. В дальнейшем заниматься обучением я не планирую. Я вообще не знаю реальную стоимость знаний. Она может быть любой. Поэтому я долго не думал и решил сделать стоимость обучения символической. ГО 1 контракта RTS -- 14 535 руб. Если желающий будет равна 7-ми я разыграю годовую подписку на терминал TigerTrade на сумму 17 500 руб. Или деньги. То есть любой из вас может покрыть обучение и даже заработать сверху. Если мои знания не объяснят вам причину (природу) предстоящих движений на рынке — верну вам деньги.

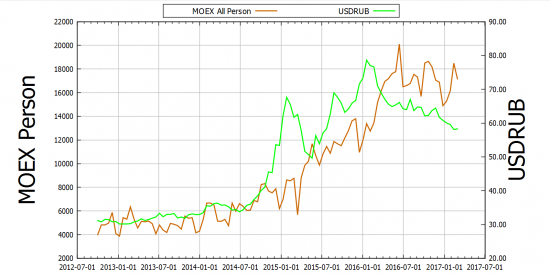

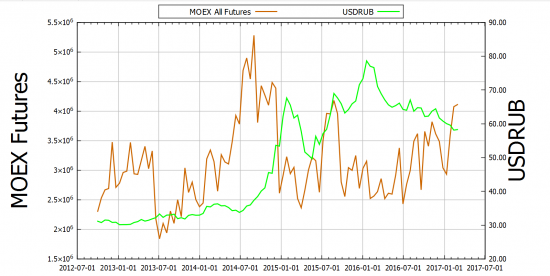

MOEX: Интерес к торговле рублём на бирже растёт

- 02 марта 2017, 00:49

- |

С точки зрения количества фьючерсных контрактов ситуация стабильная.

( Читать дальше )

Покупки валюты минфином

- 01 марта 2017, 20:01

- |

Объем операций Банка России по покупке валюты на внутреннем рынке в интересах Минфина с 7 по 27 февраля составил 82 миллиарда рублей, следует из данных на сайте регулятора.

ЦБ использует для этих операций инструмент USDRUB_TOM (расчеты по сделкам проходят на следующий торговый день). Поэтому полный объем покупок за февраль станет известен 2 марта, когда ЦБ опубликует данные о расчетах за 1 марта, отражающие произведенные 28 февраля покупки. Скорее всего, общий объем покупок за февраль превысит 88 миллиардов рублей.

В целом же покупки валюты, начиная с 7 февраля, шли равномерно, и ежедневно их объем составлял 6,2-6,4 миллиарда рублей. В один из дней отражены расчеты по покупке валюты на 12,7 миллиарда рублей, что было связано с выходным в США.

Минфин в середине января заявил, что выйдет на валютный рынок для минимизации зависимости курса рубля от волатильности нефтяных цен. Минфин и ЦБ тогда говорили, что влияние этих операций на рубль будет нейтральным. Сообщалось, что с 7 февраля по 6 марта Минфин будет каждый торговый день покупать на внутреннем рынке валюту на 6,3 миллиарда рублей, направив на эти цели весь объем дополнительных нефтегазовых доходов бюджета за февраль, прогнозируемых в сумме 113,1 миллиарда рублей

Долгосрочные перспективы РТС

- 01 марта 2017, 18:07

- |

На графике представлена перспектива российского фондового рынка и всей экономики. Первые цели падения видим на уровне 270-250, вторые – 140-160 . Как и с рублём, долгосрочные тенденции индекса не вызывают никаких вопросов.

Данный прогноз является очередной констатацией неизбежного, которой мы занимается уже давно. “Хрупкое дно” становится все тверже, а некоторые строят поэтому поводу грандиозные планы.

Более подробно: ELLIOTWAVE.ORGРазворот рубля - неужто дождались?!

- 01 марта 2017, 17:11

- |

Всем привет!

Вот смотрю я графег рубля и (шепотом, чтоп не спугнуть) — неужто дождались разворота?? )))

Вот оно — животворящее начало весны!

И не просто дождались (потому что так всем хочется)), а именно по ТА.

Я канешн, особо там во всякие полосочки не верю, но приходится уж это всё как-то применять, потому что индикаторы еще больше врут, а аналитеги «обещают» развороты на таких уровнях, что денех, пересидеть просадку в жизни не хватит.((

Но не будем о грустном!

Открываем графек — и ВОТ ОНО!

Фигура разворота — треугольник-флаг.

Стопы ставим за лоу, ТП 59,50/61,30.

Пока так. :)

Март и апрель будут тяжелыми месяцами для рубля

- 01 марта 2017, 14:30

- |

Ситуация на мировых рынках, а также состояние рынка нефти, не дают рублю шансов на стабильный рост, но и факторов сильного падения пока тоже нет.

Поэтому сегодня российская валюта будет продолжать умеренное снижение под давлением негативных ожиданий. Рубль преодолеет 58,5 за доллар и постепенно будет снижаться до 60. Скорее всего, это произойдет или в конце нынешней недели, или уже на следующей.

Март и апрель будут сложными месяцами для рубля: выплаты внешнего долга, повышение ставки ФРС, снижение ставки ЦБ и интервенции Минфина. Прогнозировать ситуацию на рынке нефти сейчас сложно, но вряд ли мы увидим рост в районе $60 за баррель Brent, поэтому сопротивляться давлению рубль не сможет.

Уже к концу июня рубль вполне может достигнуть 65 за доллар, но более вероятна консолидация на уровне 61-63 руб.

В марте можно ждать ослабления рубля

- 01 марта 2017, 12:13

- |

По факту окончания налогового периода (28 февраля российские компании уплачивали налог на прибыль) и на фоне умеренного снижению нефтяных котировок большую часть вчерашнего дня рубль находился под локальным давлением. Пара доллар/рубль приближалась к максимальным за последние две недели уровням вблизи отметки в 58,50 руб/долл. На горизонте марта мы видим риски локального ослабления российской валюты. Отдельным фактором риска для рубля может стать некоторое ухудшение ситуации с валютной ликвидностью.

На март для российских компаний приходится локальный пик выплат по внешнему долгу (совокупный объем составляет около 15,9 млрд долл., объем чистых выплат по 30 крупнейшим компаниям, по оценке ЦБ, составляет 7,25 млрд долл.). Однако значительного ухудшения состояния валютной ликвидности мы не ожидаем. Возможность ЦБ РФ при необходимости увеличить лимиты на аукционах валютного РЕПО (свободный лимит сейчас составляет около 44,4 млрд долл.) будет удерживать ситуацию с валютной ликвидностью в приемлемых рамках. Кроме того, имеет место приток в страну валюты от удачных размещений российскими компаниями евробондов («РУСАЛ», «Полюс», «Северсталь», РЖД).

Наш базовый сценарий на ближайший день предполагает консолидацию курса в зоне 58-58,50 руб/долл. При этом на горизонте пары недель видим риски локального ухудшения «аппетита к риску» на глобальных рынках и движения пары доллар/рубль в район 59-60 руб/долл. На рынке МБК краткосрочные ставки в среду снизились до 10,26%. Остатки на счетах и депозитах в ЦБ подросли до 2,67 трлн руб. Вчера ЦБ РФ провел депозитный аукцион сроком на 7 дней, абсорбировав таким образом 780 млрд руб.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал