фрс

ФРС блефует и может повысить процентные ставки

- 19 августа 2019, 11:33

- |

Заголовки всех экономических новостей на прошлой неделе писали о двух событиях: возможный дефолт в Аргентине и ожиданиями рецессии в мире из-за того, что доходность 10-летних гособлигаций США стала ниже 2-х летних гособлигаций США. Все ли так плохо на самом деле и, что делать нам – инвесторам, в такой ситуации?

Аргентинский кризис, пожалуй, мы не будем сейчас разбирать. Уроков можно сделать много, но оставим это поле другим экспертам. Мы же разберем более насущную проблему – проблему мировой рецессии. Сигнал, который мы увидели по доходности 10Y-2Y гособлигаций США в 7 из 7 случаях показывал наступление рецессии с США на протяжении следующих 12-24 месяцев. Стратегии многих инвестфондов основываются на этом сигнале и в тот день, когда произошла инверсия кривой доходности облигаций фонды начали продавать акции, покупать облигации и золото.

На самом деле, причина таких действий кроется гораздо глубже и, чтобы лучше понимать, что происходит проиллюстрирую хронику событий начиная с заседания ФРС 31.07.2019 г.:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Утренний комментарий по финансовым рынкам за 19.08.2019

- 19 августа 2019, 10:20

- |

• Главной новостью сегодняшнего дня должно стать решение США по компании Huawei. Мы считаем, что вероятность продления послаблений довольно высока, тем более не исключена еще одна личная встреча лидеров двух стран, что поддерживает рынки в начале недели.

• Внимание участников рынка также будет сосредоточено на публикации протоколов FOMC в среду и выступлении главы ФРС Пауэлла в пятницу, который не давал актуальных оценок происходящему с заседания регулятора в июле.

( Читать дальше )

ЕЦБ готовит евромишкам подарок в сентябре. Обзор на предстоящую неделю от 18.08.2019

- 18 августа 2019, 21:41

- |

По ФА…

1. Экономический симпозиум в Джексон-Хоул, 22-24 августа

Выступление главы ФРС Пауэлла в пятницу в 17.00мск станет главным событием недели.

Участники рынка не сомневаются в приближении рецессии в США, они не сомневаются в необходимости запуска цикла снижения ставок ФРС, они лишь сомневаются в готовности ФРС поддержать экономику до того момента, как рецессия станет фактом.

Инвесторов не интересует мнение Пауэлла о текущем росте экономике США и её перспективах, после инверсии кривой доходности 2-летних и 10-летних ГКО США на уходящей неделе рынки не сомневаются в скором наступлении рецессии.

Участники рынка хотят, чтобы Пауэлл отказался от своего бреда в отношении «корректировки ставок в середине цикла нормализации политики», признал рост рисков и начал цикл смягчения политики.

Рынки позитивно воспримут заявление Пауэлла в случае, если он не станет заявлять о начале цикла снижения ставок, но и не станет опровергать такую вероятность, сообщив о намерении снизить ставки на сентябрьском заседании по причине роста рисков для экономики США.

Любое выступление Пауэлла в «академическом» стиле в отрыве от текущей ситуации и без указания дальнейших действий ФРС для предотвращения рисков рецессии будет воспринято негативно и спровоцирует панику на рынках.

( Читать дальше )

Рубрика "Обзор финансовых рынков"- Черный лебедь в Аргентине, Инверсия в Америке и Twitter Трампа.

- 17 августа 2019, 11:41

- |

Экономическая ситуация достаточно быстро ухудшается

- 17 августа 2019, 11:31

- |

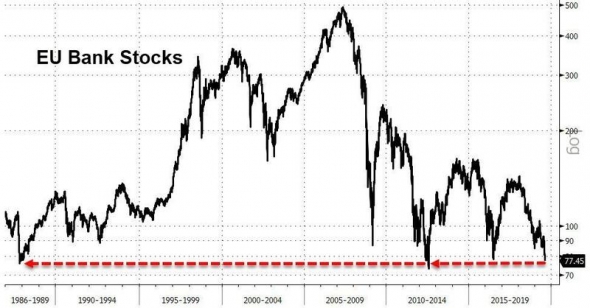

Свежие вести с полей — индекс акций европейских банков находится на минимальных значениях с кризиса 2011 года и близок к минимумам 1980-х годов:

(Индекс акций банковского сектора ЕС находится на минимальных отметках с 2011 года)

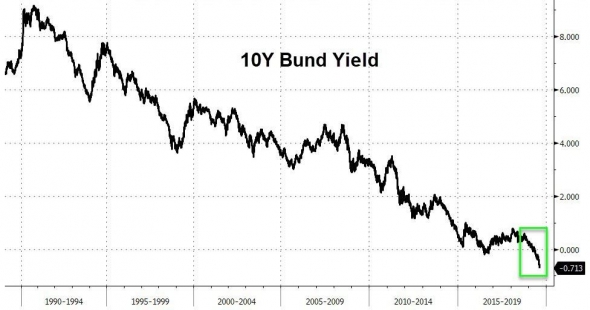

Доходность 10-летних немецких бондов также достигла рекордных значений и в моменте доходила до -0,71%. Падение произошло после обещаний новых стимулирующих мер со стороны ЕЦБ:

( Читать дальше )

Рецессия в США становится неизбежной?

- 14 августа 2019, 23:53

- |

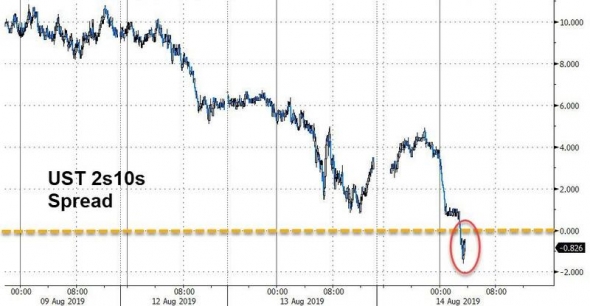

Сегодня впервые с мая 2007 года зафиксирована инверсия между доходностями 2-летних и 10-летних трежерис:

(Спред между доходностями 10-летних и 2-летних гос. облигаций США ушел в отрицательную зону впервые с мая 2007 года)

Снижение доходности происходит по всему фронту гос. долга США, так ставка 30-летних бумаг достигла рекордно низкого значения в 2,05%:

( Читать дальше )

Кто выйдет победителем в валютной войне? Краткий анализ.

- 14 августа 2019, 15:13

- |

Какой ценой достается победа в валютной войне? Этот вопрос наверно является ключевым в определении победителя, так как потери могут быть существенны, а добиться абсолютной победы над противником, как таковой, невозможно. Развитая экономика с комбинацией из дефицита счета текущих операций, удаленности ставок от нулевой границы, низкой инфляции, «мертвой кривой Филлипса, и долга номинированного в национальной валюте скорей всего выйдет победителем, так как негативные последствия девальвации будут минимальными. И вот почему:

— Высокий дефицит счета текущих операций, профинансированный продажей активов (долга) номинированных в национальной валюте будет испытывать положительное влияние от девальвации валюты, нежели чем от ее укрепления. По крайней мере за счет стимулирования экспорта;

— При низких значениях инфляции ее запас хода больше, если при девальвации валюты усилится импортная инфляция;

— Эффективность сокращения ставок в целях увеличения денежного предложения и воздействия на валютной курс выше, чем дальше ставки находятся от нулевой границы;

( Читать дальше )

Цугцванг.

- 13 августа 2019, 19:36

- |

Означает это слово ситуацию в шахматной партии, когда любой ход ухудшает положение дел у игрока.

Сегодня Торговое представительство США сообщило о смягчении пошлин на китайские товары. Введение 10% пошлин на ряд товаров откладывается до 15 декабря.

«Продукция этой группы включает, например, сотовые телефоны, портативные компьютеры, видеоигровые консоли, некоторые игрушки, компьютерные мониторы и некоторые предметы обуви и одежды», — говорится в заявлении.

Примерно за час до этого с меньшим шумом и эффектом вышли данные по инфляции в США. Общий показатель поднялся на 0.3% м/м, годовые темпы роста потребительской инфляции составили 1.8%, что на 0.2% выше июньского показателя.

Но важнее тут базовая инфляция — без учёта цен энергоносителей и продовольствия. В июле Core CPI вырос на 0.3% за месяц, за год уровень поднялся с 2.1% до 2.2%. Среди самых подорожавших товаров — персональные компьютеры с ростом цены на 2.8%.

( Читать дальше )

ZEW предупреждает о новом риске в прогнозах – валютной войне

- 13 августа 2019, 12:33

- |

Начало недели выдалось вполне спокойным в плане выхода экономических отчетов, поэтому торговля сосредотачивалась на калибровке шансов осеннего раунда тарифов, последующего смягчения кредитных условий ФРС. Из событий с немедленным развитием, которые чреваты усилением геополитической нестабильности можно выделить протесты в Гонконге и репетиции властей по подавлению мятежа.

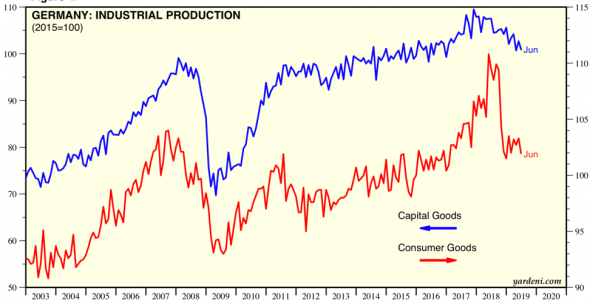

Начиная со вторника в фокус вновь попадает на экономические данные, главным образом на потребительскую инфляцию в США и ВВП Еврозоны в среду за второй квартал. В данных будет прежде всего интересовать немецкий выпуск, так как кризисные явления в производственной динамике стран в авангарде блока являются наверно одним из основных факторов риска для ЕЦБ, влияющих на краткосрочную политику.

Последний шок в промышленном выпуске потребительских товаров в Германии сопоставим с масштабами падения во время последнего кризиса в 2008 году:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал