SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

фьючерсы

Аналитический обзор Фондового рынка с 20.05.13 по 24.05.13

- 21 мая 2013, 08:46

- |

- комментировать

- Комментарии ( 0 )

Конференция Александра Герчика 02.05.2013

- 20 мая 2013, 23:16

- |

Очень полезная видеоКонференция от А.М.

Может уже Баян, но я тут не нашел такого видео!

Наслаждайтесь!)))

Может уже Баян, но я тут не нашел такого видео!

Наслаждайтесь!)))

>>> РТС - S&P 500 ( обзор )

- 20 мая 2013, 22:42

- |

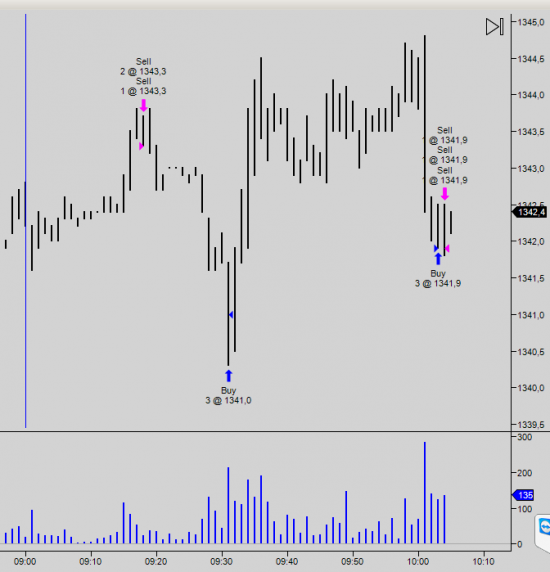

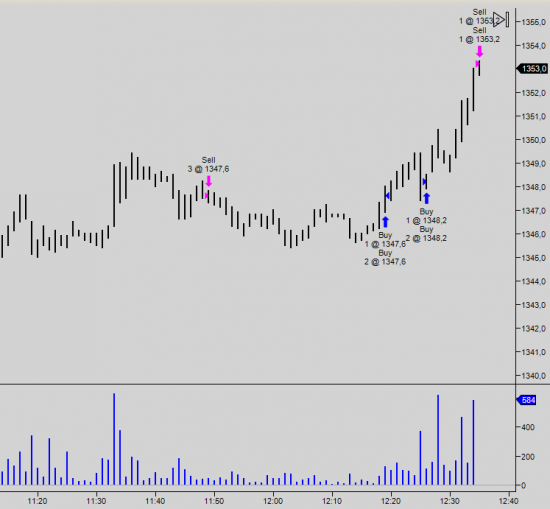

S&P 500 не боялся вести торги на уровне 1666 и даже дернулся до 1670.75.

База размещалась в диапазоне 1665 по 1667, но уже ближе к 14:00 по Чикаго торги шли ниже базового уровня.

Обратите внимание на максимум и как там активно размещали продажи.

Завтра этот уровень может послужить сопротивлением.

Так же важно, чтобы продавцы преодолели диапазон небольшой поддержки на уровне 1660 по 1661.

( Читать дальше )

Вышел Хеджер из тумана ....и опять ушел в туман.

- 20 мая 2013, 15:14

- |

Топик является продолжением дискусии по вопросам, поднятым на последней опционной конференции smart-lab.ru/blog/119819.php

Я изложил в нем свое мнение, но, во-первых, сам комментарий получился длиннее корневого топика, что на мой взгляд некорректно по отношению к автору, а во-вторых, сам упомянутый топ отсутствует в теме «опционы», и может остаться вне зоны внимания практикующих опционных трейдеров ФРР, посему выношу свое видение в отдельный топ.

«Алексея прервала Мария Фадеева: «с введением коротких опционов ликвидность уменьшилась. Никому не нужны короткие опционы » (Ц)

В приведенной ремарке, на мой взгляд, содержится логическая ошибка. С введением более коротких ликвидность частично перетекла из квартальных в месячные. Т.О. менее нужными (участникам = спекулянтам, здесь пока не говорю о хеджерах, к которым вернемся чуть ниже) оказались как раз долгосрочные опционы. Ведь с введением месячных никто не мешал участникам продолжать торговать квартальными.

( Читать дальше )

Я изложил в нем свое мнение, но, во-первых, сам комментарий получился длиннее корневого топика, что на мой взгляд некорректно по отношению к автору, а во-вторых, сам упомянутый топ отсутствует в теме «опционы», и может остаться вне зоны внимания практикующих опционных трейдеров ФРР, посему выношу свое видение в отдельный топ.

«Алексея прервала Мария Фадеева: «с введением коротких опционов ликвидность уменьшилась. Никому не нужны короткие опционы » (Ц)

В приведенной ремарке, на мой взгляд, содержится логическая ошибка. С введением более коротких ликвидность частично перетекла из квартальных в месячные. Т.О. менее нужными (участникам = спекулянтам, здесь пока не говорю о хеджерах, к которым вернемся чуть ниже) оказались как раз долгосрочные опционы. Ведь с введением месячных никто не мешал участникам продолжать торговать квартальными.

( Читать дальше )

Недельный обзор фьючерса на индекс РТС — 17.05.2013

- 18 мая 2013, 23:01

- |

Анализ дневного графика RIM3 (RTS-6.13)

Как и предполагалось в прошлом обзоре, в среду 15 мая фьючерс RI «увели» в комфортную зону 140000..135000, где успешно зафиксировали прибыль по проданным опционам. В пятницу же рынок быстренько вернулся к уровню закрытия прошлой недели. Технические уровни по дневному графику остаются те же: сопротивления 144200..145000, 148600, 152700; поддержки 135500, 131300.

Объёмный анализ — дневной кластер-профайл RIM3 (RTS-6.13)

( Читать дальше )

Как и предполагалось в прошлом обзоре, в среду 15 мая фьючерс RI «увели» в комфортную зону 140000..135000, где успешно зафиксировали прибыль по проданным опционам. В пятницу же рынок быстренько вернулся к уровню закрытия прошлой недели. Технические уровни по дневному графику остаются те же: сопротивления 144200..145000, 148600, 152700; поддержки 135500, 131300.

Объёмный анализ — дневной кластер-профайл RIM3 (RTS-6.13)

( Читать дальше )

Дарю всем смартлабовцам свой следующий проект:)

- 18 мая 2013, 15:11

- |

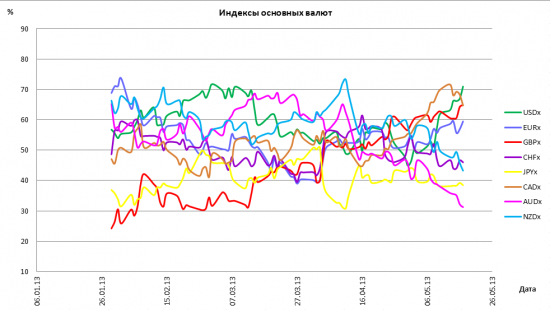

Уважаемые смартлабовцы, выкладываю для скачивания и изучения всем желающим, кому может быть интересно, проект, касающийся адекватной оценки основных валют.

(Проект делался под дальнейшее использование на валютных фьючерсах.)

Над проектом работал в феврале-марте 2013, всё для понятности и доступности для всех делалось в Excel.

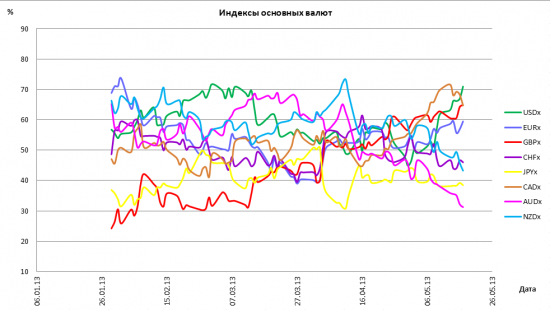

Всё затеяно ради получения следующей картинки:

Теперь можно догадаться, что это график изменения индексов валют на основе расчета всех основных

8 валют: USD,EUR,GBP,CHF,JPY,CAD,AUD,NZD

Смысл идеи: курсы всех валют зависят друг от друга в той или иной степени.

Формулы расчета индексов без труда найдёте в файле.

Для расчёта брал цены закрытия прошедшего дня.

Далее по полученным индексам строил график индикатора RSI с периодом 24 (взято для примера от балды — как бы max рабочих дней в месяце:).

Применений может быть множество, главное для меня была сама идея. А так, можно зашить и фондовые индексы и акции и сектора кому как угодно:) Дерзайте и всё получиться, отнеситесь не как к рыбе, а как к удочке. Есть инструмент, составь технологию и получай результат!

( Читать дальше )

(Проект делался под дальнейшее использование на валютных фьючерсах.)

Над проектом работал в феврале-марте 2013, всё для понятности и доступности для всех делалось в Excel.

Всё затеяно ради получения следующей картинки:

Теперь можно догадаться, что это график изменения индексов валют на основе расчета всех основных

8 валют: USD,EUR,GBP,CHF,JPY,CAD,AUD,NZD

Смысл идеи: курсы всех валют зависят друг от друга в той или иной степени.

Формулы расчета индексов без труда найдёте в файле.

Для расчёта брал цены закрытия прошедшего дня.

Далее по полученным индексам строил график индикатора RSI с периодом 24 (взято для примера от балды — как бы max рабочих дней в месяце:).

Применений может быть множество, главное для меня была сама идея. А так, можно зашить и фондовые индексы и акции и сектора кому как угодно:) Дерзайте и всё получиться, отнеситесь не как к рыбе, а как к удочке. Есть инструмент, составь технологию и получай результат!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал