экономика

🌟 Рекордные ставки по вкладам! Стоит ли ждать большего? 🌟

- 15 октября 2024, 08:20

- |

📊 Главные новости прошлой недели:

- Россельхозбанк побил все рекорды и предложил 22% годовых по краткосрочным вкладам на 3 и 6 месяцев для новых клиентов. Это лучшее предложение на рынке на данный момент!

- Банки активно повышают ставки, что уже две недели подряд заставляет задумываться, как долго продлится такой рост. Есть вероятность, что ЦБ РФ поднимет ключевую ставку до 20% на ближайшем заседании. Как думаете, стоит ли нам ожидать ещё более высоких ставок по вкладам?

- Хорошая новость — индекс гос. облигаций перестал падать. Это сигнализирует о том, что ключевая ставка не взлетит в «космос». 🚀 Всё может ограничиться ростом на 1% к 25 октября

А теперь давайте посмотрим, что предлагают другие крупные банки для вкладов на 3 месяца:

💸 Сбербанк — Вклад «Лучший %»

- Максимальная ставка: 20%

- Минимальная сумма: 100 000 ₽

( Читать дальше )

- комментировать

- Комментарии ( 0 )

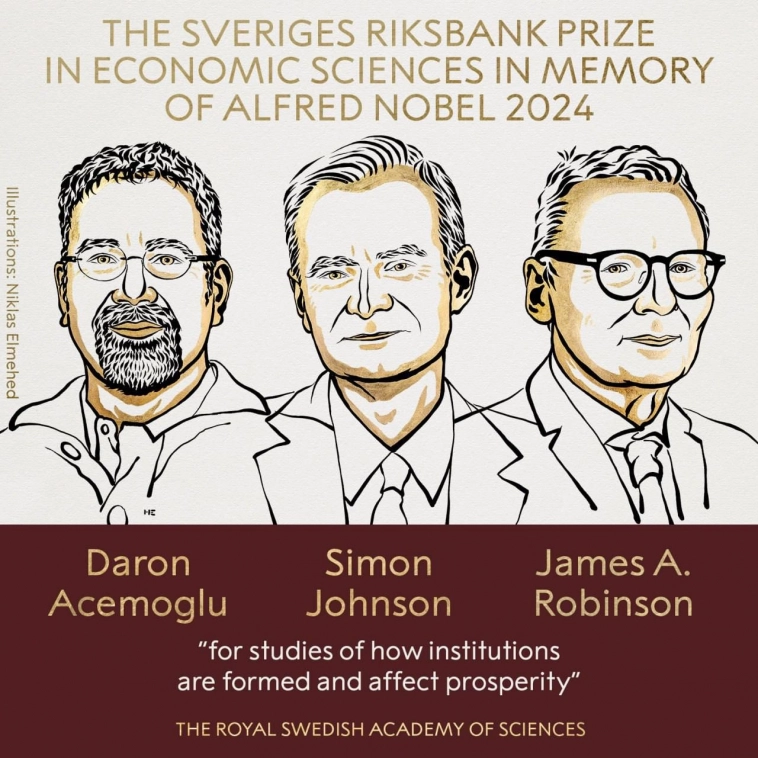

Нобелевскую премию по экономике получили...

- 15 октября 2024, 00:32

- |

Нобелевскую премию по экономике присудили учёным Дарону Аджемоглу, Саймону Джонсону и Джеймсу Робинсону за «исследования того, как формируются институты и как они влияют на благосостояние». Аджемоглу и Робинсон — авторы бестселлера «Почему одни страны бедные, а другие богатые». В нём они объяснили, почему общества без главенства закона и с институтами, которые эксплуатируют население, не могут добиться роста и почти не способны меняться к лучшему. @bankrollo

Нобелевские лауреаты по экономике:

- 14 октября 2024, 12:59

- |

Дарон Аджемоглу. Целый ряд книг переведен на русский язык. Включая «Почему одни страны богатые, а другие бедные. Происхождение власти, процветания и нищеты» (вместе с другим Нобелевским лауреатом — Джеймсом Робинсоном).

Саймон Джонсон. Также несколько книг переведено на русский язык. Включая «Власть и прогресс» (вместе с Дароном Аджемоглу).

Джеймс Робинсон.

Импортозамещение протезов, криоконсервация органов и удвоение жизни у дрозофил

- 14 октября 2024, 12:11

- |

1. В Петербурге научились производить эндопротезы тазобедренных суставов – технически сложное медицинское изделие (ссылка):

Петербургская компания «Эндоарт» (входит в фармхолдинг «БСС») запустила импортозамещающее производство эндопротезов.

Как сообщила гендиректор компании Юлия Гуккина, за рекордные полгода удалось построить площадку, на которой разместилось производство полного цикла.

«Мы смогли на 100% импортозаместить технологические процессы и примерно на 70% достигли импортозамещения по материалам. Сейчас ведём работу с коллегами по сертификации критически важных материалов», — рассказала она (цитата по ТАСС).

Первая линия площадью 1,5 тыс. м2 рассчитана на годовой выпуск 35 тысяч конструкций тазобедренного сустава цементной и бесцементной фиксации. Площадка позволит на одну треть закрыть потребность страны в эндопротезах.

Вот такой киберпанк мне по душе. А вот воодушевляющее видео — родившаяся без ног девушка получает искусственные ноги, как русалка, и обретает способность… нормально ходить.

( Читать дальше )

При высокой ставке экономика способна развиваться за счет того, что ресурсы перераспределяются от менее эффективных собственников к более эффективным — зампред ЦБ Заботкин

- 14 октября 2024, 10:32

- |

vk.com/video-218188862_456240052?access_key=77367c39c7f52bff9c

Ключевая ставка ломает экономику, на депозитах уже почти 49 триллионов рублей

- 14 октября 2024, 10:16

- |

Во-первых накопление денег это как вода, сдерживаемая плотиной. Сегодня потратить не на что, потому что цены сильно выросли и если раньше на 500к можно было купить новую гранту, а при желании поддержанную камри, то сегодня за эти деньги купишь разве что подушатанную приору. Вся бытовая техника х2, при чём случилось это довольно быстро, люди не успели привыкнуть к таким ценникам. Возникает вопрос — брать плохой товар за дорого или воспользоваться вкладом, чтобы подкопить? Ответ очевиден, учитывая высокие ставки. Но как только получится накопить или толпу испугает новость из серии «доллар скоро будет по 300!», вся эта лавина рухнет на рынок, что утащит инфляцию в небеса. В истории нашей страны так было много раз, назовите мне хоть одну причину, по которой повторение невозможно.

( Читать дальше )

Экономисты оценили рынок отмывания денег в России по итогам 2023 года в ₽2,09 трлн, что эквивалентно 1,2% ВВП – РБК

- 14 октября 2024, 09:46

- |

В 2023 году объем отмывания денег в России достиг 2,09 трлн рублей, что эквивалентно 1,2% валового внутреннего продукта. Эти данные представлены в статье, опубликованной в журнале «Вопросы экономики». По мнению авторов, основными источниками этих доходов стали экономические преступления, мошенничество и незаконный оборот наркотиков.

Официальные оценки существенно ниже: по данным Банка России, в 2023 году было незаконно выведено 30,8 млрд рублей и обналичено 59,5 млрд рублей. Авторы исследования, работающие в Астраханском государственном техническом университете, использовали методики, основанные на предположениях о количестве преступлений и среднем ущербе от них. Они пришли к выводу, что фактическое количество предикатных преступлений в России в 2023 году может составлять около 5,6 млн.

Наибольшую долю в отмытых средствах составили доходы от экономических преступлений — 872 млрд рублей, за мошенничество отвечают 715 млрд рублей, а незаконный оборот наркотиков — 315 млрд рублей. В целом, результаты исследования подчеркивают значительное несоответствие между зарегистрированной и фактической преступностью в стране.

( Читать дальше )

Акция «Монетная неделя»: успейте обменять монеты без комиссии

- 14 октября 2024, 08:05

- |

💰 Почему стоит воспользоваться акцией?

Если у вас накопились металлические монеты, сейчас отличное время их обменять. Сумма для обмена не ограничена, а все, что от вас требуется, — рассортировать монеты по номиналу для удобства и экономии времени. Акция позволяет легко и без лишних затрат избавиться от мелочи, которая часто копится дома и не используется.

📍 Как принять участие?

Для обмена нужно посетить одно из отделений Банка ГПБ (АО), участвующих в акции. Полный список адресов можно найти на официальном сайте банка.

Что делать с полученными средствами?Полученные деньги можно не только использовать для ежедневных нужд, но и выгодно разместить на депозит. В текущей экономической ситуации вклады остаются одним из самых эффективных способов сохранить и приумножить средства.

( Читать дальше )

Демографическая катастрофа в России

- 12 октября 2024, 11:14

- |

В древности и у некоторых народов было правило рожать минимум четверых детей. В белом буржуазном мире это правило постепенно исчезло. После Первой мировой войны тенденция рожать детей начала снижаться.

Это ведет к вымиранию нации, сравнимому с эпидемией.

В 60-х годах стал очевиден провал в рождаемости из-за войны в СССР и снижения числа детей в 30-х годах. В 70-х годах началась катастрофа, и для компенсации нехватки детей завозили лимиту из глубинки. В сельской местности молодежь переманивали в города, что привело к старению и вымиранию стариков.

Завоз вьетнамцев и китайцев

В 70-х годах завозили вьетнамцев, которые рожали много детей.

В 80-х годах вьетнамцев стало много, и они работали на заводах и фабриках. Китайцев завозили временно, но они быстро стали экономически сильнее и перестали приезжать.

( Читать дальше )

Взлеты и падения богатейших людей Китая в 2024 году

- 10 октября 2024, 11:36

- |

Август 2024 года ознаменовался неожиданными поворотами в судьбе богатейших людей Китая. Колин Хуан, основатель холдинга PDD, включающего маркетплейсы Pinduoduo Inc. и Temu, ненадолго возглавил список самых состоятельных китайцев по версии Bloomberg. Его капитал превысил $48,6 млрд, позволив обойти Чжуна Шаньшаня, владельца Nongfu Spring, компании по производству бутилированной воды. Триумф Хуана продлился всего 18 дней: после публикации разочаровывающего финансового отчета акции PDD обвалились на 31,7%, а предприниматель потерял $14 млрд, опустившись на четвертую позицию рейтинга.

История повторилась с Чжуном Шаньшанем, вернувшимся на первое место. На следующий день Nongfu Spring представила удручающий отчет: рост прибыли в первом полугодии 2024 года резко замедлился, а выручка от продаж питьевой воды, составляющая 38,5% от общего дохода, снизилась на 18,3% до $1,20 млрд. Компания объяснила плохие показатели «злонамеренной клеветой» конкурентов, спровоцировавшей бойкот продукции националистически настроенными потребителями. Акции Nongfu Spring упали более чем на 12%, лишив Шаньшаня статуса богатейшего китайца.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал